Kathy Jones z Charles Schwab popisuje, jak by mohlo vypadat další zvyšování sazeb a připomíná, že tu je i QT. Její kolegyně Liz Ann Sonders si všímá prudkého poklesu tempa růstu cen ojetin. Oxford Economics sleduje aktuální tlaky ve výrobních vertikálách a šéf popsal, jaké akcie jsou podle jeho firmy nyní nejatraktivnější.

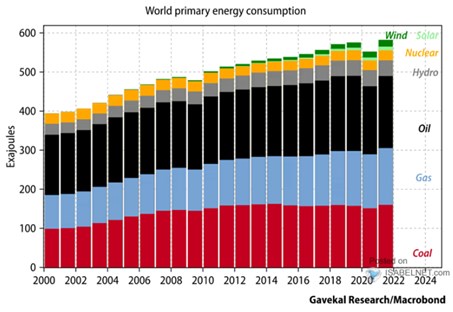

Spotřeba primárních energií: Gavekal Research ukazuje vývoj spotřeby primárních energií ve světě. Trendový růst narušují jen roky 2009 a 2020, kdy došlo ke znatelnému meziročnímu poklesu spotřeby energií. U uhlí byla na vrcholu v letech 2013/2014, rok 2021 přinesl po letech stagnace, či poklesu opětovný nárůst. Velká část dlouhodobějšího růstu spotřeby byla kryta zemním plynem. Význam solárních a větrných elektráren byl loni ve světě celkově zhruba podobný, jako jádra:

Zdroj:

Před 4 % Fed zvolní: Kathy Jones působí jako strategička ve společnosti Charles Schwab a domnívá, že jedna sada lepších inflačních čísel nezmění současnou strategii Fedu. Ten tak bude dál zvedat sazby, v září podle expertky spíše o 50 bazických bodů než o 75 bazických bodů, protože centrální banka se již dostává na úroveň sazeb, které považuje za neutrální. Po září by Fed mohl sazby zvedat o 25 bazických bodů.

Jones míní, že dosažení sazeb ve výši 3,5 – 4 %, ke kterému by podle některých názorů mohlo dojít, je „možná příliš agresivní“. Fed před touto úrovní „zpomalí“. I proto, že teprve nyní je cítit dosavadní zvedání sazeb a jejich dopad na ekonomiku. Podle strategičky se tak ještě dá čekat ochlazení trhu práce, začíná být znát zpomalení spotřebitelských výdajů a slabší je i globální hospodářství. Agresivita v dalším zvedání sazeb by tak zvedala pravděpodobnost tvrdého přistání.

Jones připomněla, že vedle růstu sazeb Fed přešel od kvantitativního uvolňování QE na kvantitativní utahování QT. Pokles velikosti jeho rozvahy přitom bude také hrát svou roli v oblasti finančních podmínek v americké ekonomice. A právě finanční podmínky jsou tím mechanismem, kterým se politika Fedu promítá do reálné ekonomiky. Na závěr rozhovoru pak strategička uvedla, že za „dost atraktivní“ považuje nyní korporátní dluhopisy.

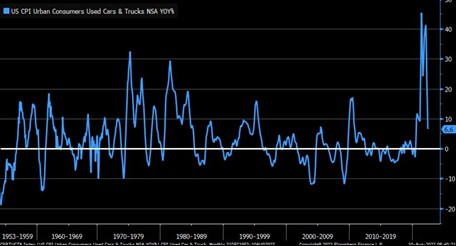

Ochlazení ojetin: Pozorně sledovány jsou již od roku 2020 ceny ojetých automobilů, které v USA i jiných zemích prošly prudkým růstem tak, jak na trhu zavládl celkový nedostatek vozů. Liz Ann Sonders ze Schwabu v následujícím grafu ukazuje konkrétní vývoj meziročního růstu cen ojetých automobilů v USA. Ten na vrcholu dosahoval více než 40 %, v poledních týdnech tempo růstu výrazně klesá a nyní se dostalo na 6,6 %. I to je ale minimálně z pohledu posledních 20 let dost:

Zdroj:

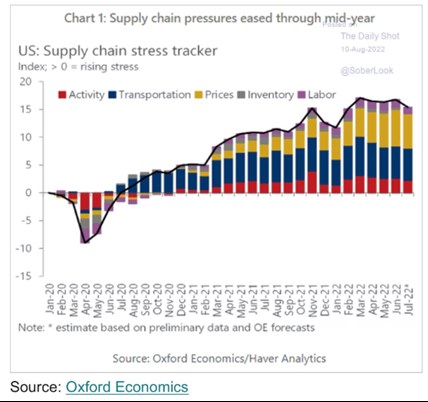

Polevující tlaky ve výrobních řetězcích: Oxford Economics v následujícím obrázku ukazuje vývoj tlaků ve výrobních vertikálách. Podle odhadů již nějaký čas zhruba stagnují, v červenci dokonce mírně polevily. Celkově se ale stále drží na vyšších úrovních než v roce 2021, o roku 2020 nemluvě:

Zdroj:

Cyklické dno za námi a Tematická třicítka: Dno, dosažené na akciovém trhu v červnu, bylo cyklickým dnem. Pro Yahoo Finance to jako svůj názor uvedl šéf Scott Chronert. Akcie podle něj nyní odráží scénář mírné recese, Fed v září zvedne sazby o 50 – 75 bazických bodů v závislosti na tom, jaká data ještě do té doby z ekonomiky přijdou. Šance na měkké přistání je „stále slušná“, míní expert.

Chronert byl tázán na nejatraktivnější investiční aktiva. Odpověděl, že nyní se akciový trh nachází téměř na úrovni, kterou predikuje až pro konec letošního roku. Což ale podle něj neznamená, že by akcie již nebyly atraktivní. Namísto investic do celého trhu je ovšem nyní namístě zaměřit se jen na některé skupiny akcií a vybírat „zespoda nahoru“.

Expert míní, že nejlepší je zaměřit se na dlouhodobé strukturální faktory v ekonomice a na trzích. Podle něj takový přístup favorizuje témata, jakými jsou umělá inteligence. Na Yahoo zároveň přinesli přehled toho, co nazývá „tematickou investiční třicítkou“. Patří sem akcie jako , NVIDIA, Booking, Disney, , Meta, Paypal, Dominos, YumBrands, Walmart, , , či Alphabet.

Chronert k tomu míní, že atraktivita se bude na trhu přesouvat opět směrem k růstu. Připomněl, že valuační násobky na počátku roku klesly zejména v tomto segmentu s tím, jak šly nahoru sazby. „V podstatě hledáte dlouhodobé růstové příležitosti na trhu, který se stále snaží odhadnout, kde jsme ohledně sazeb a ekonomické aktivity“, uzavřel expert.