Akcie švédské realitní firmy SBB ztratily letos skoro tři čtvrtě svojí hodnoty a investoři se obávají, že konec to být ještě nemusí. Samhallsbyggnadsbolaget i Norden AB, jak zní plný název stockholmského pronajímatele bydlení, je druhou nejvíce shortovanou akcií v Evropě a pro evropský realitní trh pomyslným kanárkem v dole.

Za pomoci dluhu, který firma orientující se také na sociální infrastrukturu nabrala na agresivní expanzi během překotného boomu realitního trhu, vytvořila ve skandinávských zemích portfolio 2500 realit. Jenomže švédský trh realit patří k nejpřifouknutějším na světě. Ceny by na něm mohly spadnout i o pětinu a byznys model firmy se otřásá v základech.

Firmě narůstají náklady na kapitál a její valuace se naopak propadají. Hrozí jí tak, že bude možná muset rychle prodávat, aby si obhájila úvěrový rating. V sektoru by nebyla první. V případě SBB se ale výnosy, se kterými se její korporátní dluh obchoduje, pohybují na podstatně širších úrovních než u konkurence. Třeba u jejího nejrizikovějšího dluhu narostly na více než čtyřnásobnou hodnotu kupónu (2,875 procenta), se kterým firma původně dluhopisy prodávala.

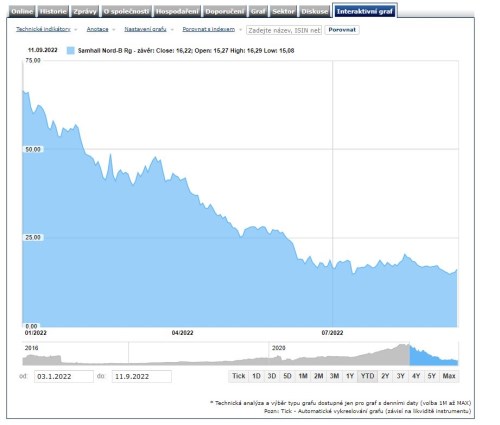

Medvědí sázky běží na 35 procentech jejího free floatu (viz graf níže), což z ní podle Bloombergu činí druhou nejvíce shortovankou akcii v Evropě.

SBB má zhruba 500 milionů dolaru v dluhu, který v příštím roce dojde do splatnosti. Jednu miliardu v dolarech má v dluhopisech a úvěrech se splatností v roce 2024, ukazují data Bloombergu. “Pokud nebudeme mít dluhopisový trh, který bude otevřený nemovitostním firmám, bude těžké toto vše refinancovat,” domnívá se podle Bloombergu Emil Ekholm, analytik z Pareto Securities.

Finanční riziko už zavětřil short seller Viceroy Research LLC, který se specializuje na krátké pozice a který o firmě letos vydal zdrcující report, podle SBB však se zavádějícími a nepravdivými analýzami o její činnosti. Otázkou podle Bloombergu te´d je, co teď udělají ratingové agentury. U Standard & Poor’s a Fitch Ratings firmu od “prašivé” kategorie (junk) dělí jediný stupeň a další snížení by mohlo být devastující.

Generální ředitel Ilija Batljan, podle webu SBB největší vlastník společnosti, investiční stupeň zuřivě brání. Ve čtvrtek podepsal předběžnou smlouvu o prodeji realit za 9 mld SEK (841 mil. USD) nejmenovanému institucionálnímu investorovi. Doufá, že prodejem aktiv dosáhne nižšího zadlužení a následně lepšího úvěrového ratingu.

Zatím to ale nevypadá, že by prodeje fungovaly. V červenci S&P srazila svůj výhled na SBB na negativní, čímž jinými slovy upozorňuje na možnost dalšího zhoršení. Šanci, že ratingová známka sklouzne do neinvestičního pásma, přitom tehdy viděla na jedna ku třem. Vývoj akcií SBB od začátku roku do 11. září na burze ve Stockholmu ukazuje graf níže:

Hlavní výhodou SBB je její portfolio sociálního bydlení se stabilním příjmem z nájemného a dlouhodobými kontrakty, u kterých lze čekat nárůst indexovaný o míru inflace. Levný dluh přitom podle Ekholma znamená, že finanční náklady jsou pořád relativně nízké.

Podle prodejců na krátko je ale bouře už moc velká na to, aby poskytovatel nájemného bydlení vyvázl bez šrámů. “SBB prodává aktiva s vyšším výnosem, aby ošálila trh a donutila ho si myslet, že zadlužení se sníží,” napsal podle Bloombergu Fraser Perring z Viceroy.

Deset nejvíce shortovaných akcií v Evropě:

Pohledem na situaci na realitním trhu po celém světě prognóza moc růžově nevypadá. Narůstající výpůjční náklady dorážejí kromě majitelů realit i na jejich kupce, a to po celém světě. Není to jenom Stockholm. Kupci se začínají držet zpátky i v jiných městech, jako je Sydney nebo Seattle. Naopak miliony lidí, kteří se během pandemického boomu zadlužili, aby si mohli koupit vlastní bydlení, teď pociťují tlak vyšších splátek.

Propad není zatím tak velký, aby se dal srovnat s rozměry finanční krize z roku 2008, podotkl Bloomberg. Před dvouciferným poklesem domů k bydlení už ale stojí našlehané trhy, jako je ten australský či kanadský. Nemovitosti jsou přitom hlavním zdrojem bohatství domácností.

Ceny bydlení teď prudce klesají ve městech, kde nejvíce rostly:

“V letech 2023 a 2024 budeme svědky útlumu na trhu s bydlením, který bude probíhat synchronizovaně na celosvětové úrovni,” domnívá se Hideaki Hirata z Hosei University. Hirata, bývalý ekonom japonské centrální banky a jeden z autorů studijního textu MMF k cenám globálního bydlení, také upozornil, že chvíli potrvá, než si domácnosti dopad letošního agresivního zvyšování úrokových sazeb uvědomí.

Ve Švédsku klesly ceny bydlení od jara o zhruba 8 procent a většina ekonomů předpokládá 15procentní propad. S eskalující realitní krizí se potýká Čína, kde dlužníci otálejí se splátkami hypoték za rozestavěné bydlení, zatímco developeři bankrotují.

Churavý čínský trh s nemovitostmi by mohl stáhnout dolů celou druhou největší světovou ekonomiku a s ní i její akciový...

Nejhlasitěji ale možná bijí na poplach v Austrálii. Ceny bydlení tu v srpnu klesly proti předešlému měsíci nejvíce za skoro čtyři desítky let. Příští rok tam končí fixace hypotékám s rekordně nízkými sazbami za miliardy

dolarů a řada domácností, které dosud vůči rostoucím sazbám projevovaly finanční houževnatost, může naplno pocítit jejich tíhu.

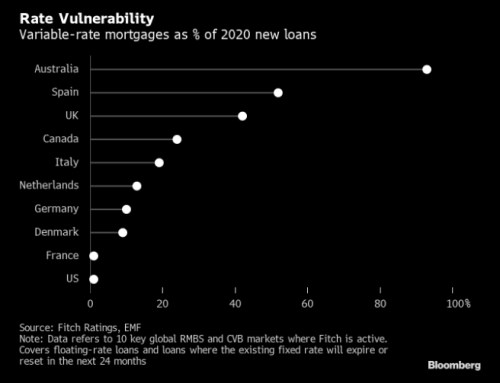

Expozice na rostoucí sazby se nicméně liší stát od státu. V USA má většina kupců hypotéku s fixací. V Austrálii jsou fixace běžně na dva nebo tři roky. V jiných zemích se ale běžně vyskytují hypotéky s fixací i jen na jediný rok, nebo hypotéky s pohyblivou sazbou, které se pohybují v souladu s vyhlašovanými úrokovými sazbami. Největší koncentraci hypotečních úvěrů s plovoucí sazbou (měřeno jako podíl vůči novým smlouvám) měly v roce 2020 Austrálie, Španělsko, Británie a Kanada, napsala v květnové zprávě agentura Fitch Ratings:

Někde už na pomoc s rychle rostoucími splátkami hypoték zasahovaly vlády. V Polsku, kde měsíční splátky stouply se zvyšování úrokových sazeb některým dlužníkům i dvojnásobně, vláda umožnila odklad splátek na až osm měsíců. To ale otřáslo zisky velkých bank, zatímco si polský bankovní sektor musel rezervovat 13 miliard PLN na případné ztráty ze špatných úvěrů.

Zdroj: Bloomberg, Patria.cz