Podle některých názorů jsou inflační tlaky v USA již za vrcholem, takovými predikcemi operuje například . Co by to znamenalo pro sazby a akcie?

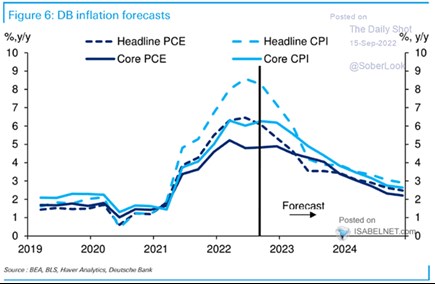

Deutsche Bank v následujícím grafu ukazuje své predikce vývoje americké inflace u dvou cenových indexů a to na úrovni celkové a jádrové (očištěné o ceny energií a potravin). V podstatě ve všech případech by inflační tlaky měly být nyní už za vrcholem. Jádrová PCE inflace by se pak ke konci roku 2024 měla pohybovat u cíle Fedu, tedy u 2 %. Celková CPI inflace (pro Fed zřejmě nejméně relevantní, alespoň nyní), by tou dobou měla dosahovat asi 3 %:

Zdroj: Twitter

Druhý graf ukazuje predikce BofA, a to pouze pro CPI. Měřítka jsou zde poněkud hůře vyznačena, ale zdá se, že BofA o dalším inflačním vývoji uvažuje podobně jako v DB. Tedy tak, že v roce 2024 by se inflace měla pohybovat zhruba u inflačního cíle Fedu. A nyní se nacházíme za jejím vrcholem:

Zdroj: Twitter

Co by popsaný postupný návrat k inflačními cíli přinesl na straně monetární politiky? V jednom extrému by Fed mohl přestat se zvedáním sazeb již relativně brzy ve chvíli, kdy by bylo jasnější, že inflace se vydala směrem dolů. Takový pohled se opírá zejména o zpoždění, se kterým ekonomika reaguje na změny monetárního kormidla. A o signály, které nyní naznačují na ochlazování americké ekonomiky. Jak to ale snad až nevyhnutelně bývá, proti tomu stojí opačný názor. Podle něj je třeba utahovat dál a neriskovat, že se inflační tlaky klesnou jen přechodně.

Poslední dnešní graf ukazuje predikce sazeb od DB. Porovnány jsou předpovědi staré a nové, které jsou posunuty směrem k druhé verzi zmíněné v předchozím odstavci. Přesněji řečeno, DB ani předtím nečekala, že Fed během pár měsíců otočí a začne sazby snižovat. Nyní ekonomové banky ještě zvýšili očekávanou konečnou výši sazeb a to z úrovně 4 % na necelých 5 %. Příčina onoho zvýšení očekávaných sazeb je zřejmá z grafu: Současné predikce PCE jádrové inflace jsou vyšší, než ty předchozí:

Zdroj: Twitter

Hodnota akcií a snad i jejich ceny jsou dány (i) tím, kolik by měly svým držitelům vynést hotovosti a (ii) požadovanou návratností. Jednoduše řečeno, poměrem této návratnosti a očekávaného růstu zisků a dividend. Výše uvedený graf se k tomuto poměru výrazně vyjadřuje – vidíme z něj, že sazby (promlouvající do požadované návratnosti) se postupně dostanou znatelně nad inflaci (promlouvající do nominálního růstu). Tj., onen poměr by na této rovině podle nových predikcí DB měl být horší než podle předpovědí starých. Těžko říci, co konkrétně čekali a čekají akcioví investoři. Nicméně z valuačních násobků je zřejmé, že to není žádné troškaření (pro detaily viz mé komentáře z minulého týdne).