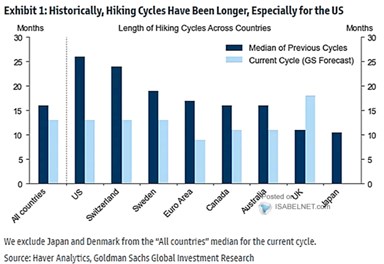

ukazuje, jak dlouho v minulosti v různých zemích trvalo zvedání sazeb a porovnává toto období se svými predikcemi pro cyklus současný. Šéf Kindred Ventures Steve Jang míní, že Elon Musk přeplatil za a popisuje, co podle něj bude Musk nyní s touto společností dělat. Ředitel společnosti Arete Research Richard Kramer se zase zaměřil na Uber a vysvětloval, proč může být zajímavý Lyft.

Přeplacený , který musí začít využívat příležitosti: Elon Musk zaplatil za příliš mnoho, nyní se jej pokouší transformovat v době, kdy je trh s reklamou hodně slabý. Pro Yahoo Finance to uvedl šéf Kindred Ventures Steve Jang, podle kterého se nyní Musk zaměřuje na vytvoření týmu, který by vedl. On sám by se tak mohl vrátit zpět k managementu Tesly a společnosti SpaceX. Podle investora se totiž Musk nechce Twitteru dlouhodobě intenzivně věnovat.

Jang prý slyšel o tom, že ve Twitteru dochází k výpovědím na rovině vyššího managementu, ale začíná se to týkat i nižších pozic. Významným tématem je pak u Twitteru zvýšení příjmů a změna jejich struktury. Jang míní, že nejde jen o poplatky za užívání, ale podle něj nyní zaostává za řadou jiných platforem a musí tuto ztrátu dohnat. „Před deseti lety patřili mezi inovátory“, míní investor, podle kterého ale společnost řadu příležitostí nevyužila. Za příklad dal Reddit, jehož úspěchu mohl podle něj dosáhnout právě .

Sociální platformy podle experta nakonec uspějí v případě, že se z nich stane prostor pro nějaký typ obchodování. se do tohoto stavu nedostal, „nechodíte tam, aby jste něco prodali, či nakoupili“. „Jdete tam, aby jste o něčem hovořili, ale pak se přesunete jinam“, dodal investor, podle kterého je právě expanze směrem k obchodování pro příležitostí.

Jang byl tázán, kolik by on sám jako známý uživatel Twitteru byl ochoten zaplatit za využívání jeho služeb. Odpověděl, že by zaplatil 100 dolarů měsíčně, ale to je jeho osobní cena. Ta se odvíjí i od toho, že Jangova firma se pohybuje v oblasti venture kapitálu a důležité jsou pro ní vazby se společnostmi a dalšími investory. Jang dodal, že on sám už ani nebloguje, zdá se mu, že to už je věcí minulosti. „Namísto toho se tvítuje“.

Uber má problém s příběhem, ale je z něj globální logistická utilita: Steve Jang byl také tázán na Uber, který pozitivně překvapil svými posledními čísly, ale za celý rok akcie stále výrazně ztrácí. Investor míní, že tato společnost má „vážný problém s příběhem“. Ten je dán jednak „složitou minulostí“, ale také řadou akvizic a různých transakcí. Pokud dáme toto stranou, tak je podle Janga důležitý přesun do kladných čísel na úrovni zisků a toku hotovosti. K tomu Uber dokázal, že je „globální logistická utilita“. A to taková, které se žádná jiná firma nevyrovná. Včetně Lyftu, který je aktivní hlavně v USA. Uber je tedy „testem toho, zda moderní technologie, logistika a podnikatelský model utilit jdou dohromady“.

O posledních výsledcích Uberu na Yahoo hovořil i ředitel společnosti Arete Research Richard Kramer. Podle něj ukazují „pokrok, kterého vedení firmy musí dosahovat“. Uber byl přitom podle experta oblíbencem investičních bankéřů pro své sklony k transakcím. Jenže nyní společnost odepisuje ztráty z některých investic, které byly před pár lety deklarovány jako velmi výhodné. Je také otázkou, nakolik by tyto odpisy měly být odraženy v oficiálních číslech firmy, včetně zisků na úrovni EBITDA.

Celkově Kramer míní, že Uber vykazuje „rozumný růst“. Ovšem klíčové je, aby firma dokázala, že je na svém trhu schopná soustavně generovat pozitivní volný tok hotovosti. Tedy tok hotovosti po investicích. Moc pozitivně expert nevnímá Lyft, u kterého ale nyní podle jeho názoru hodnota celé společnosti klesla natolik, že se může stát zajímavým akvizičním cílem. A může dojít ke spojení třeba s nějakou logistickou firmou, či třeba automobilkou. Lyft je totiž stále známá značka a s partnerem by mohl dosáhnout na synergie, které realizuje Uber.

Cykly zvedání sazeb ve světě: zkoumá, jak se v minulosti v různých zemích vyvíjely cykly zvedání sazeb. Graf ukazuje, že v USA byl cyklus typicky delší než dva roky, ve Švýcarsku asi dva roky, naopak v Japonsku jen asi 10 měsíců. Světle modré sloupce pak ukazují predikce banky pro cyklus současný. V USA by měl být výrazně kratší a trvat asi rok, v eurozóně méně než 10 měsíců:

Zdroj: Twitter

FAANG táhnou dolů sazby, ale každá z firem má svá specifika: Bob Peck z na CNBC vysvětloval, že technologické akcie jsou citlivější na pohyb sazeb. To se projevuje mimo jiné tím, že Nasdaq letos ztrácí mnohem více, než index S&P 500. Každá akcie ze skupiny FAANG ale také má „svůj vlastní problém, který řeší“. V případě to jsou podle experta výdaje na virtuální realitu, Google zase „řeší Youtube, výdaje na reklamu a cloud“ a „Microsoft hovoří o prodejích osobních počítačů“. Do vývoje cen akcií těchto firem se tedy promítá jednak makroekonomické prostředí, ale výrazně i jejich specifická témata.

Peck byl také tázán na další vývoj v oblasti fúzí a akvizic. Minulý rok byl podle něj rekordní, letos došlo ke znatelnému ochlazení. Ale stále jde o jeden z nejsilnějších roků v historii. Mnohem větší pozornost je pak podle experta nyní věnována valuačním násobkům. Firmy, které se pouští do fůzí a akvizic, se snaží „najít ten správný násobek, který by odpovídal nové realitě“. A více uvažují nad cenou transakce, než tomu bylo dříve. Na závěr se diskuse stočila ke cloudu. Tyto služby mají podle Pecka z dlouhodobého hlediska pozitivní výhled a poptávka po nich bude růst. Krátkodobě se ale ukazuje, že firmy v odvětví sledují, jaký bude konkrétní vývoj a krátkodobé trendy.