Přechod do nového ekonomického a investičního režimu je možná nejvíce zřejmý na tom, jak moc se nyní hovoří o dluhopisech jako jasné alternativě k jiným investičním aktivům. Skončilo totiž období, kdy se jejich výnosy pohybovaly extrémně nízko a hovořilo se o tzv. TINA. Tedy o tom, že k akciím není alternativ. Může s tím vším zahýbat konec cyklu zvedání sazeb?

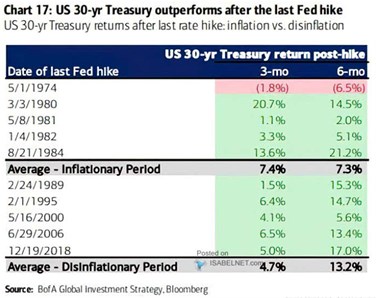

Tento týden jsme se spolu dívali na to, co konec cyklu u sazeb přináší pro akcie, zlato a dolar. Výrazným rozlišovacím znakem tu u všech těchto aktiv bylo to, zda konec zvedání sazeb přichází v době pokračující vysoké inflace, či naopak dezinflace. Následující tabulka pak ukazuje typické chování dluhopisů na konci cyklu sazeb, opět je rozdělena na zmíněná dvě ekonomická prostředí:

Zdroj: Twitter

Podle tabulky jsou tedy dluhopisy ve své reakci jiné, než zmíněná tři aktiva. V tom smyslu, že obligacím je povětšinou jedno, v jakém ekonomickém kontextu zvedání sazeb končí. Prostě potom posilují (tj., jejich výnosy klesají). Srovnejme tyto historické zkušenosti s tím, co ohledně výnosů desetiletých vládních dluhopisů předpovídají v :

Zdroj: Twitter

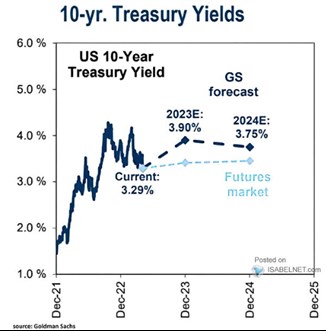

Ekonomové GS tedy predikují, že nyní se výnosy pohybují kolem lokálního dna a opět se vydají směrem nahoru. Na konci roku letošního by měly být na 3,9 %, na konci roku příštího o něco málo níže. Trhy s futures přitom implikují 2024 výnosy na cca 3,5 %. V GS také předpovídají, že americké hospodářství se vyhne recesi, ony predikce výnosů tak korespondují s určitou verzí hladkého přistání. A tyto předpovědi jdou spíše proti tomu, co by napovídala tabulka (v GS přitom čekají, že sazby Fedu už jsou blízko vrcholu, ale dolů se vydají až pokročilejší části roku příštího*).

Tabulka by tedy napovídala na cyklický pokles výnosů. Z nějž by se ale akcie nemusely nutně radovat, protože by se mohl zhoršit i růstový výhled (a poměr sazeb k růstu by se zvýšil, což je prostředí pro akcie méně přívětivé). GS hovoří o zvýšení výnosů, ale s oním hladkým přistáním. Což by ve výsledku mohlo být pro akcie lepší. A (možná hlavně), scénář nastíněný grafem neukazuje, že by měl v následujících dvou letech nastat nějaký znatelný posun směrem zpět k režimu před rokem 2020. Tedy k dlouhodobé stagnaci s poptávkou strukturálně slabší než nabídkou a převisem (zamýšlených) úspor.

Pokud mohu soudit, tak návrat k dlouhodobé stagnaci je nyní hodně menšinovým názorem. Poukazuje se naopak na témata, jako jsou vysoké nutné investice soukromého sektoru a vysoké rozpočtové deficity vládního. Tedy faktory, které by strukturálně eliminovaly převis úspor nad poptávkou po nich. A tudíž by držely sazby a výnosy dluhopisů nahoře. Divoká karta je třeba dnes už ze všech stran skloňovaná umělá inteligence. Ale to nejen v této oblasti.

K uvedeným predikcím od GS bych pak ještě podotknul, že výnosy kolem 4 % by mohly být v souladu s dlouhodobým nominálním růstem ve stejné výši. A tedy cca 2 % růstem reálným a 2 % inflací. Akcie ale podle mne na dlouhodobý 4 % růst zisků naceněny nejsou. I 6 % růst zisků a dividend, který by byl v souladu s dlouhodobým trendem, má co dělat, aby ospravedlnil současné valuace. Čímž se zase dostáváme k divokým kartám. Snad nebudou divoké příliš.

*Výše dlouhodobých výnosů u dluhopisů je přitom z fundamentálního pohledu pro akcie mnohem důležitější, než sazby krátkodobé a klíčové sazby Fedu. Mezi oběma druhy výnosů samozřejmě existuje vztah, ale mohou jít i proti sobě.