Aswath Damodaran míní, že krátkodobé časování trhu je „nesplnitelným snem“ a trhy to letos „přehnaly“ s honbou za velkými technologickými společnostmi. Ani se nedomnívá, že by umělá inteligence přinesla výhodu většímu počtu firem na trhu. A Sandy Pomeroy z Neuberger Berman vidí zajímavé příležitost u dividendových akcií, a to nejen kvůli jejich defenzivní povaze. Přinášíme pravidelné Perly týdne.

Dividendové lákadlo? Proč nyní kupovat dividendové akcie, když lze koupit dluhopisy s poměrně vysokými výnosy? Na tuto otázku na CNBC odpovídala Sandy Pomeroy z Neuberger Berman. Podle ní poskytují dividendové akcie výhodu v tom, že své dividendy navyšují. A k tomu některé společnosti v této skupině disponují schopností zvyšovat ceny, tudíž i ziskovost. Na CNBC k tomu podotkli, že trhy nyní této skupině akcií moc nefandí a podle investorky je dokonce nejlevnější od devadesátých let. Tedy od doby tehdejšího technologického boomu.

Pomeroy k uvedenému dodala, že po předchozím období mimořádně nízkých cen a valuací si dividendové tituly vedly po řadu let lépe než celý trh. „To by se podle nás mohlo stát znovu,“ dodala. Nejlepší jsou podle ní dividendové akcie s dobrým růstovým výhledem. S tím, že takové příležitosti jsou například u průmyslových firem a u těch, které by měly těžit z vládních investic do infrastruktury. Konkrétně pak investorka zmínila tituly jako Deere a CAT.

Na CNBC se následně spekulovalo o tom, že atraktivita dividendových akcií může být větší pro starší investory, zatímco ti mladší se radši orientují na růstové akcie. Pomeroy podle svých slov podobné uvažování na jednu stranu chápe, ale na stranu druhou jsou nyní valuace růstových titulů mimořádně vysoko, a to i ve vztahu k valuacím dividendových akcií. „Je tu tedy příležitost pro všechny věkové skupiny.“ Dividendové akcie jsou podle expertky rovněž svou povahou defenzivnější, a to může být v současné době také jejich výhoda, protože „v portfoliích se může vyplatit trocha defenzivy“.

Defenzivnost dividendových titulů se podle investorky projevila i minulý rok, když celý trh realizoval ztráty kolem 20 %, ale portfolia Neuberger Berman zaměřená na zmíněné akcie oslabovala jen o 4 %. Jak ale ukazuje následující graf, ETF zaměřený na dividendové tituly si letos vede výrazně hůře než ten, který zahrnuje všechny akcie na trhu. Mezera se začala rozevírat zejména od března a dividendové tituly nedokázaly v následujících měsících prorazit do zisků:

Zdroj: CNBC

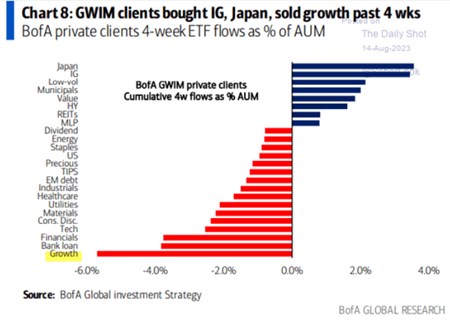

Růst zase v nemilosti: BofA v následujícím grafu ukazuje nejoblíbenější nákupy a nejvýznamnější prodeje jejích klientů za poslední čtyři týdny. Nejpopulárnější byly japonské akcie a korporátní dluhopisy s investičním ratingem. Naopak vlna prodejů zasáhla u této skupiny investorů růstové a finanční tituly:

Zdroj: X

Americký produkt rychlejší než čínský: Liz Ann Sonders ze Schwabu poukazuje na X na relativní vývoj nominálního produktu v USA a v Číně. V tuto chvíli americká ekonomika překvapivě silně roste, naopak v Číně ekonomika nedosahuje na očekávání. Do roku 2020 tempo růstu v Číně výrazně převyšovalo to americké. Nyní se ale situace obrátila. Zatímco tedy čínský růst nominálního produktu klesá pod 5 %, ten americký se drží nad touto hranicí. Míra inflace se ale samozřejmě v obou zemích liší. Zatímco v USA se ji centrální banka stále snaží snížit k cíli ve výši 2 %, v Číně se hovoří o riziku deflace:

Zdroj: X

Riziková prémie není v extrému: Známý odborník na valuace Aswath Damodaran hovořil na CNBC o tom, že riziková prémie akciového trhu je číslem, které v sobě nejvíce odráží celkový stav na akciích. Jsou v něm odraženy všechny obavy i naděje a expert odhaduje, že v USA nyní tato prémie dosahuje 4,44 %. Výrazně tak klesala od počátku roku, kdy ji táhly nahoru obavy z inflace a recese. Damodaran dodal, že nikdo neví, co se stane během následujících měsíců. Zmíněný odhad ale podle něj není historicky nijak nízko, například na konci devadesátých let se prémie pohybovala jen kolem 2 %. Z tohoto pohledu by tedy americké akcie momentálně nebyly mimořádně drahé.

Na CNBC poukázali na to, že jiné odhady na trhu ukazují výrazně nižší rizikovou prémii. Na to profesor odpověděl, že tyto odhady jsou jen zkratkou a nejde o skutečnou rizikovou prémii. Jsou totiž rozdílem mezi obráceným PE a výnosy vládních dluhopisů. „Nemám nic proti takovému měřítku, ale nejde o rizikovou prémii,“ dodal. Co se týče praktického používání rizikové prémie pak míní, že investoři o ní sice moc explicitně nemluví, ale ve skutečnosti o ní hovoří neustále. Pokud totiž někdo například řekne, že trh nebo nějaká akcie jsou příliš drahé, vlastně tím říkají, že riziková prémie je v těchto případech příliš nízko. A naopak.

Profesor míní, že žádný indikátor na trhu nedokáže ukázat, co se na trhu bude dít během příštího roku. Něco jiného je delší období, například desetileté. Pak mohou i rizikové prémie indikovat dlouhodobou návratnost – čím jsou nyní vyšší, o to vyšší by měla návratnost být, a naopak. Krátkodobé časování trhu je pak podle něj „nesplnitelným snem“. K tomu Damodaran dodal, že trhy to podle něj letos „přehnaly“ s honbou za velkými technologickými společnostmi a nastane určitý proces „očištění“. To ale neznamená, že se trhy vrátí k úrovním z roku 2022.

K tématu umělé inteligence AI pak expert uvedl, že tato technologie musí být nějak přeměněna na příjmy. Nestačí tak o AI jen hovořit, je nutné říci, jak se promítne do výsledků firmy a pak „lze tento model testovat“. Podle profesora přitom existuje několik firem, které budou z této technologie skutečně těžit. Ale pro většinu na trhu bude jen dodatečným nákladem, protože „když ji má každý, nemá ji nikdo.“