Na Yahoo Finance poukazují na to, že „poprvé od roku 2019 se akciový index S&P 500 a měď nepohybují stejným směrem“. Co by tento vývoj mohl naznačovat?

Graf porovnává ceny mědi na trhu s futures a zmíněný akciový index. Komodita je za poslední dva roky více než 11 % v mínusu, zatímco americké akcie jsou zhruba na nule. Rozdíl mezi pak vznikl v posledních měsících, kdy akcie posilovaly, ale měď měla spíše tendenci k poklesu:

Zdroj: Yahoo Finance

Na Yahoo dávají slabší výkony mědi do souvislosti se situací v čínské ekonomice. Kvůli její relativní slabosti může měď již několik měsíců stagnovat, zatímco akciím prospívá překvapivá síla americké ekonomiky. S ohledem na předchozí silnější korelaci je ale podle Yahoo otázkou, zda měď nebude mít nakonec přece jen tendenci dohnat ztráty, nebo zda naopak akcie nebudou korigovat.

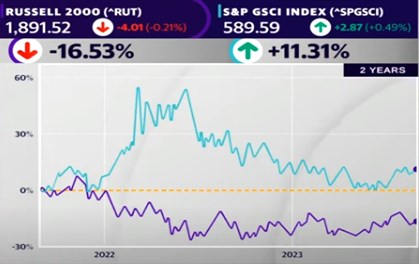

Yahoo v uvedené souvislosti ukazuje i srovnání vývoje celého komoditního indexu a porovnává jej s výkony indexu akcií menších společností. Ukazuje se, že vrchol na komoditách nastal v roce 2022 zhruba ve stejnou dobu, kdy si index Russell 2000 sahal na dno. Od té doby komodity procházely korekčním trendem, z kterého se snaží prorazit až nyní. Akcie menších společností pak od poloviny roku 2022 vykazují pouze tendenci ke stagnaci či mírnému růstu:

Zdroj: Yahoo Finance

Na závěr na Yahoo poukázali na vývoj kurzu dolaru. Ten si ke koši měn sáhl na dno v polovině července a od té doby znatelně posílil. Podle Yahoo „není nemožné, aby sílil jeho kurz a zároveň šly nahoru ceny akcií.“ Nicméně silnější dolar je obvykle pro akciový trh brzdou a podobně působí na ceny komodit.

O čínské ekonomice na Yahoo hovořil více stratég společnosti Macrolens Brian McCarthy. Podle něj v Číně pravděpodobně praská největší realitní bublina v historii. Země se přitom snaží přejít na nový ekonomický model, který nebude tažen úvěry. V rámci těchto snah se chce více orientovat na výrobu a služby s vyšší přidanou hodnotou, ale zároveň se brání přechodu na skutečné tržní hospodářství. K tomu se projevují i geopolitické tenze.

Pokud by čínský růst klesl na úroveň 3 %, neprojeví se to podle stratéga výrazněji na americkém hospodářství. Větší ochlazení už by se ale mohlo promítnout do měnových trhů a mít citelnější dopady na jiné země. K tomu stratég připomněl, že velké mezinárodní firmy jsou často úzce propojeny s vývojem v čínském hospodářství a s chováním čínského spotřebitele. Ten přitom nyní čelí poklesu bohatství vyvolanému vývojem na domácím realitním trhu.

Zdroj: Yahoo Finance