Po oddechovém minulém týdnu se podívejme na něco o trochu složitějšího, ale snad o to více ku prospěchu věci. Půjde o vztah mezi sklonem tzv. výnosové křivky a vývojem v ekonomice. Jednoduše řečeno jde o to, zda a popřípadě jak může vývoj na dluhopisovém trhu predikovat vývoj ekonomiky a produktu. Nebylo by to příjemné, kdyby krátký pohled na všem dostupné stránky Bloombergu stačil na odhad toho, co nás v dohledné době čeká? Museli bychom se ale vyhnout nepříjemnému nutkání popřemýšlet o tom, kam se dívají ti, kteří svými investicemi o výši výnosů a sklonu výnosové křivky rozhodují.

Sklon VK je dán relativní výší výnosů krátkodobých a dlouhodobých dluhopisů. VK se tedy napřimuje v případě, když dlouhodobé výnosy rostou a/nebo krátkodobé klesají – zvětšuje se rozdíl mezi nimi. A naopak, ke zploštění křivky dochází, pokud dlouhodobé výnosy klesají a/nebo krátkodobé rostou (rozdíl mezi nimi se zmenšuje). Aktuálně věštecké schopnosti VK testuje studie „The Yield Curve and Predicted GDP Growth“ od samotného Fedu. Tedy instituce, která má hrátky s VK za hlavní nástroj své politiky.

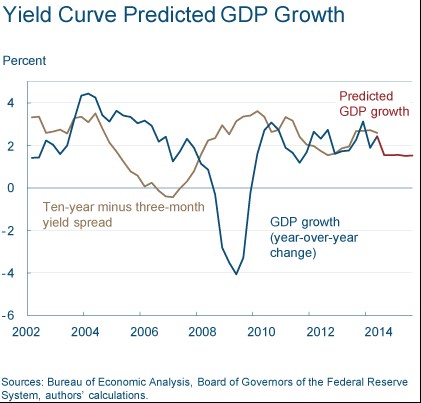

Studie tvrdí, že podle jednoduchého pravidla přijde recese do roka poté, co se sklon křivky úplně prohodí – křivka se zploští a pak invertuje. Tato inverze skutečně nastala při každé z posledních sedmi recesí v USA, naposledy k ní došlo v srpnu 2006, tedy skutečně asi rok před recesí roku 2007. Falešné signály vyslala křivka jen v roce 1966 a 1998. Plochá křivka pak indikuje slabý růst, křivka s prudkým sklonem naopak růst silný. A jaké signály křivka vysílá nyní? Jeden dobrý a jeden špatný. První z následujících dvou grafů ukazuje hnědě rozdíl mezi dlouhými a krátkými výnosy (tedy sklon VK), modře skutečný růst HDP a červeně jeho extrapolaci provedenou právě na základě posledního vývoje výnosové křivky. Tento růst ve výši znatelně pod 2 % určitě není to, v co dnes doufají akciové trhy, či ekonomové:

Zdroj: The Yield Curve and Predicted GDP Growth

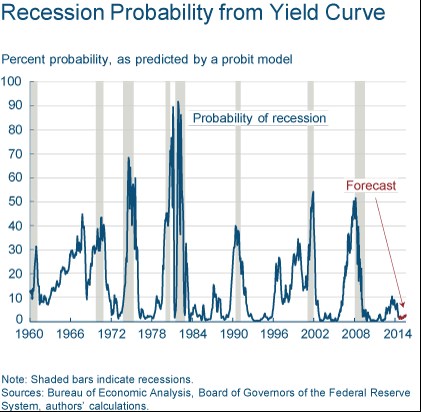

Dobrou zprávou je to, že současné zploštění křivky nijak výrazně nezvedá pravděpodobnost recese. Její konkrétní vývoj shrnuje druhý graf. Z něj je patrné, že tato pravděpodobnost se nedávno blížila nule, dnes se blíží nule o malinko méně. Z grafu jsou vidět i ony falešné signály let 1966 a 1998, jinak byla křivka vzorným předpovídačem.

Zdroj: The Yield Curve and Predicted GDP Growth

Ač se to nemusí zdát, růstová fáze posledního cyklu v USA už trvá relativně dlouho (i když růst je dost utlumen). Na to, že dlouho trvá rally na akciovém trhu nikoho upozorňovat nemusím. Neměli bychom ale zapomínat na to, že cyklus je od toho cyklem, že má více fází. I kdyby poslední krize jen přerušila předchozí Velké uklidnění, další recese jednou přijde. Jedna z těch lepších věštíren, které máme k dispozici, ale říká, že zatím můžeme být v klidu. Buďme tedy skromní a radujme se z toho, že zatímco Evropa stále koketuje s japonizací, v USA je recese velmi nepravděpodobná. Evropané tak sní o tom, že jim americký boom pomůže, Američané zase spekulují nad tím, zda je evropský útlum nezbrzdí.

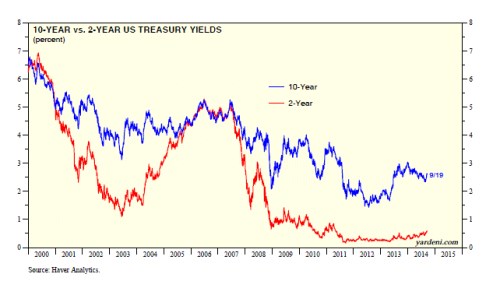

Dnes ještě pokoj nedám. Podívejme se ještě jednou na aktuální vývoj a detail rozborky VK – konkrétní vývoj krátkodobých a dlouhodobých výnosů:

V roce 2014 se krátkodobé výnosy zvyšovaly, zatímco dlouhodobé (k velkému překvapení mnoha) klesaly (vyjma poskočení nahoru z posledních týdnů). Jak bylo uvedeno, křivka se tedy zplošťuje. Krátký konec křivky pravděpodobně reaguje na stále intenzivnější diskuse o zvedání sazeb. Pokud by ale sazby měly růst, bude to proto, že oživení bude sílit*. Pak by ale měly růst i výnosy delší. Jenže se děje opak. Trh tak možná** říká, že sazby půjdou nahoru, ale ekonomika to neskousne. Jenže pak by neměly jít sazby zase tak brzy nahoru ... Stále se tak pohybujeme v kruhu.

*Jen krátce připomenu často ignorovaný detail: Výnosy dlouhodobých dluhopisů v USA rostou, pokud se zlepšuje ekonomický výhled (známkou fungujícího QE jsou tak rostoucí a ne klesající výnosy). A naopak. Když tedy Fed začal s útlumem QE, hovořilo se o tom, jak výnosy půjdou nahoru. Ale ony šly přesně v logice věci dolů.

**Pan Yardeni navrhuje alternativní vysvětlení toho, proč dlouhodobé výnosy v USA klesají: Příčinou může být vývoj v Evropě, kde jdou dolů výnosy v jádru i na periferii. A výhled na to, že ECB přikročí k razantnějšímu QE. A jsme zase u toho – pokud k němu přikročí a bude funkční (!), výnosy by měly růst a ne klesat. Slovy klasika popisujícího úžas nad severním pólem: „To se neochodí“.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.