Americké akcie (v grafu je oranžově vyznačen vývoj indexu SPX) si prochází prázdninovou rally. Nejsou v tomto nadšení osamoceny – index DAX si v letních měsících připsal ještě více zisků. I tak lze ale letošní rok stále hodnotit spíše jako období váhání:

Zdroj: Bloomberg

I když je pokrizový vývoj v řadě oblastí atypický, je stále namístě uvažovat o tom, že americká ekonomika a vývoj na trhu se nachází někde ve své střední fázi a podle toho bude vypadat i další dění. To znamená, že bychom měli být psychicky připraveni na to, že dříve, či později uslyšíme bručení medvědů. Indikátory trhu práce ukazují, že je ještě čas – viz mé předchozí příspěvky. Co nám o takových událostech říká historie?

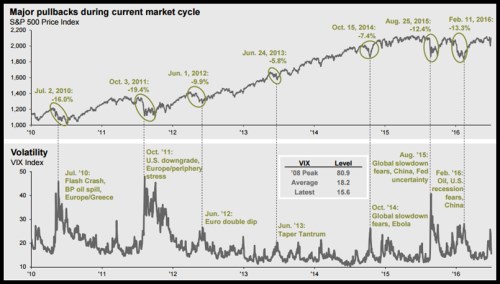

Následující dvojka grafů ukazuje významné korekce současného cyklu a to, jak se během nich choval index VIX (jeho růst ukazuje růst volatility a rizika na trhu). Korekcí a pádů bylo dost, řada z nich převýšila 10 %. Hlavním poučením je asi to, že většinou rychle odezněly a nejlepší tak bylo je „vysedět“. Což je dobrá zpráva zejména pro ty, kteří stejně jako WB věří, že nejlepší je kupovat společnosti, jejichž cena je pod jejich hodnotou a pak se chovat, jako kdyby se s jejich akciemi nějakou dobu vůbec neobchodovalo.

Zdroj: JPMorgan

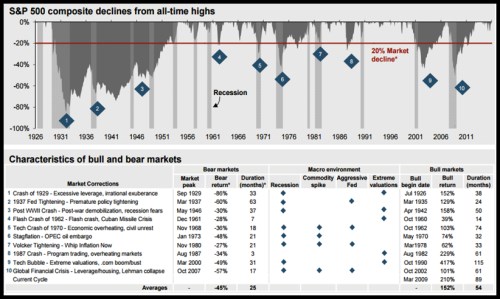

Problém samozřejmě spočívá „jen“ v tom, jak rozeznat přechodnou korekci od mědvědího trhu. Zpětně je samozřejmě rozeznáme lehce, ale dopředu je to oříšek. Značnou váhu bych v tomto ohledu kladl na již zmíněný vývoj na trhu práce. Ale konec konců i medvědího trhu je možné si nevšímat, či jej dokonce považovat za příležitost k nákupům. Je-li historie vodítkem, i ten jednou pomine a opět začnou hody. Jak ale ukazuje další graf a tabulka, vyžaduje to už mnohem větší trpělivost a silnější nervy. Průměrný medvědí trh (větší než 20 % propad cen akcií) totiž trval 25 měsíců, ten nejkratší 7 měsíců (v grafu číslo čtyři), ten nejdelší 63 měsíců (číslo 2 – pověstná třicátá léta):

Zdroj: JPMorgan

Tabulka a graf vedle samotného popisu také poskytují určité vodítko, jak medvěda rozeznat předem. V naprosté většině případů jej totiž budí recese. Druhým nejvýznamnějším budíčkem jsou napjaté valuace a velkou roli hraje i agresivní Fed a vysoké ceny komodit. Jak to napasovat na současnou situaci?

Poslední data z americké ekonomiky ukazují, že recesi je stále vzdálena. Ceny komodit jsou stále v relativním útlumu. Valuace nejsou nijak nízko, ale o bublinových hodnotách bych nehovořil. Chleba se tedy bude podle mne lámat hlavně na Fedu. Medvěda by totiž velmi lehce probudilo unáhlené (!) utažení jeho politiky. Pokud tedy někdo není předem rozhodnut, že vysedí i medvědí trh, odsoudil se k tomu, že musí pozorně sledovat každé slovo zástupců americké centrální banky. A následně bude uvažovat o tom, zda tato slova nezvyšují pravděpodobnost utažení monetární politiky v době, kdy to ekonomika (a to i ta globální) ponese hodně nelibě. Zatím se zdá, že tato nelibost bude trvat ještě dlouho.