Jedna z významnějších evropských bank se v jedné ze svých posledních analýz podívala na to, co by pro globální ekonomiku a trhy mohlo představovat časovanou bombu. Přišla se seznamem na jehož prvním místě najdeme (in)solvenci dlužníků z veřejného i soukromého sektoru. Podle banky je solvence řady dlužníků zajištěna pouze tím, že sazby se nachází výjimečně nízko a pokud by měly vzrůst, objeví se problémy.

Na druhém místě je varování před „útěkem od peněz“. Ten podle banky vyvolává vysoce expanzivní politika centrálních bank. Jejím výsledkem je i nafouknutý akciový trh a nakonec jím zřejmě bude i další kolaps tohoto trhu. Banka dodává, že vyspělé země po roce 2014 těží z poklesu cen ropy (výjimkou jsou Spojené státy). Pokud by se cena ropy měla v budoucnu vydat opačným směrem, dojde k obratu i ve vyspělých ekonomikách.

Při vší ústě musím říci, že uvedený seznam není ničím objevným. Podobné argumenty a varování můžeme v pokrizové době slyšet často. Naštěstí to s řadou těchto strašidel není tak horké, jak se na první pohled zdá. Dobrým příkladem je právě první (klíčový) bod. Jeho logika se zdá být nezpochybnitelná: Dluhy jsou vysoko a bez nízkých sazeb by všichni zkrachovali. Jenže si musíme uvědomit, že sazby jsou nízko zejména kvůli utlumenému růstu (a ten se do značné míry projevuje i vysokými dluhy – kauzalita je zde dost dobře obousměrná). Pokud by se tak měly sazby zvyšovat, mělo by k tomu dojít díky rychlejší ekonomické expanzi. Sice by se pak zvýšila dluhová služba, ale dlužníci by na ní měli více prostředků. Skutečnou „bombou“ by tak byl jen růst sazeb nevyvolaný rychlejším oživením. Jinými slovy, ukvapená normalizace monetární politiky.

Jak je to s těmi bublinami? O tom, že akciové trhy ve vyspělých zemích zrovna nelákají investory utlumenými valuacemi, tu píši poměrně často. Stejně tak se ale snažím ukazovat, že o bublinách lze také hovořit jen těžko. Je možné, že v určitých oblastech kapitálových trhů už bubliny vznikly. Vzpomeňme ale například, jak hlasitě se ozývaly obavy z toho, jak nižší ceny ropy potopí junk obligace v USA a rozjede se další domino zkázy. Problémy nastaly, ale ne plošné. Podobné to podle mne může být i jinde.

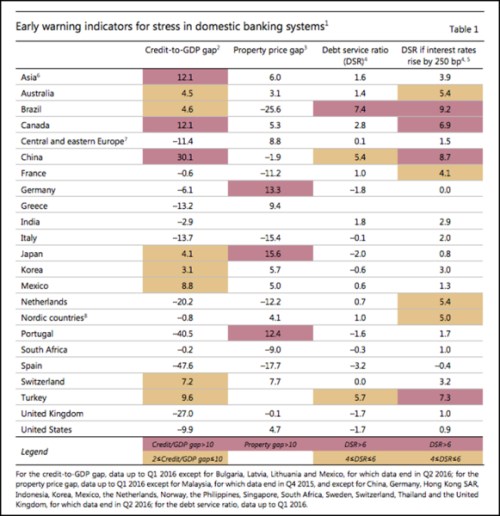

Je tedy vše růžové? Určitě ne. Výše uvedená varování jsou podle mne přehnaná, ale to neznamená, že bychom měli ignorovat rizika vzniku bublin a podobně. Poměrně zajímavá mi v této souvislosti přijde čerstvá analýza od BIS, tedy Banky pro mezinárodní vypořádání. Ta je častým kritikem současného monetárního prostředí ve světové ekonomice a její kritika jde většinou po podobné linii, o jaké jsme hovořili výše (a rozporovat jí tedy lze podobnými protiargumenty). Nicméně následující tabulka se zdá být hodně relevantní. Pro vybrané ekonomiky ukazuje míru tlaku, kterému čelí domácí bankovní sektor. Tlak je odhadován na základě odchylky současného stavu od historické normy a to u následujících indikátorů: Objem úvěrů k HDP, cen nemovitostí, výše dluhové služby a výše této služby v případě, že by sazby vzrostly o 250 bazických bodů:

Premianty jsou podle této tabulky země jako USA, UK, Španělsko, kupodivu i Itálie a také střední a východní Evropa. Z pozice premiantů, do kterých jsme se dříve sami tak rádi pasovali (a tato pýcha předcházela pád) se tak můžeme směle podívat na hříšníky. Ti nejsou z části žádným překvapením: Brazílie, Čína, či Turecko. Ale patří mezi ně i Japonsko, Kanada, Austrálie a obavy může budit i realitní trh v Německu. Můj tip na potenciální časovanou bombu je pak celkem jasný: Čína.