mění svůj pohled na stavební společnosti v USA, a to negativním směrem. Podle CNBC jsou analytici banky nyní vůči tomuto sektoru „opatrnější“ a snížili doporučení pro několik akcií. Mezi ně patří PulteGroup a M.D.C. Holdings, které nyní banka doporučuje podvážit. U Homes, Century Communities a Meritage Homes bylo doporučení sníženo z nadvážit na neutrální.

Z následujícího grafu je zřejmé, že stavební společnosti si podobně jako většina trhu prošly těžším obdobím v roce 2015 a na počátku roku 2016. Pak se ale po vzoru většiny vydaly směrem vzhůru. A konec roku 2017 někdy přinesl až náznak euforie, která ale v roce 2018 vyprchala, a naopak se dostavila někdy až hodně bolestivá korekce:

Zdroj: Morningstar

JPMorgan očekává, že „oživení na trhu s bydlením zůstane v roce 2019 poměrně vlažné. K tomu se přidává růst zásob nově postavených domů a klesající dostupnost, což v příštím roce negativně dolehne na prodejní ceny“. Stavaři tak budou čelit pomalejšímu růstu objednávek, jejich hrubá marže by měla v následujících 12 měsících dosáhnout vrcholu.

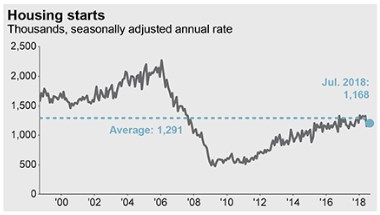

Pokud má banka pravdu, pak očekávaný vývoj v tomto sektoru tak úplně neodpovídá očekávanému spotřebitelskému boomu, který by mohl nastat díky silnému trhu práce a (přece jen nějakému) růstu mezd (viz mé předchozí příspěvky na toto téma). Následující graf ze čtvrtletního sumáře vývoje na trzích od ukazuje vývoj počtu nově rozestavěných domů. Říká nám, že aktivita v této oblasti se sice snaží zvednout z pokrizového propadu, ale stále ani zdaleka nedosahuje předkrizových úrovní, a nyní se pohybuje na dlouhodobém průměru. Otázkou samozřejmě je, co tu považovat za důležitější „standard“ – pokud je to onen průměr, pak asi na tezi něco bude.

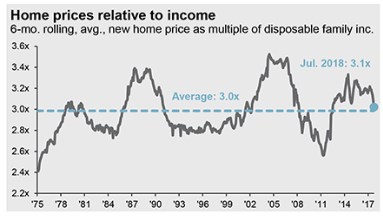

Druhý graf ukazuje vývoj cen nemovitostí k příjmům, a tudíž nám říká, jak se vyvíjí dostupnost bydlení. Dlouhodobější poměr cen k příjmům se pohybuje na hodnotě 3, vrcholu bylo dosaženo před poslední finanční krizí (cca 3,5) následující dno znamenalo pokles poměru na úrovně kolem 2,5. Podstatné je nyní ale zejména to, že po opětovném růstu poměru (poklesu dostupnosti) se v roce 2015/2016 začala situace opět lámat a na konci července se tak pohybujeme na dlouhodobém průměru.

Jak bylo uvedeno, vývoj v těchto i jiných oblastech interpretuje tak, že stavební společnosti nejsou zrovna nejatraktivnějším segmentem na trhu. Z tohoto sektorového hlediska bychom také mohli tvrdit, že cyklicky mají to nejlepší za sebou. Pokud bychom ale chtěli z uvedeného vyždímat nějaký optimismus, mohli bychom uvažovat nad tím, že podle grafů se nám tentkokrát vyhýbá nezdravý a přehnaný boom, po kterém přichází prudký propad. S ohledem na úzkou propojenost realitního trhu a zbytku ekonomiky je pak ale zase namístě se ptát, zda nejde o vedoucí indikátor dalšího vývoje v hospodářství, a třeba i na akciích – útlum, byť ne prudký, je stále útlum. Spolu s konkrétním pohledem na některé stavaře se nad tím zamyslíme příště.