Jefferies tvrdí, že investoři by měli nakupovat akcie společnosti Google. Důvod by měl být fundamentální - společnost konkrétně tvrdí, že investoři ještě plně nerozpoznali skrytou hodnotu tohoto technologického giganta. Což by byl vlastně zajímavý jev, protože nějaké masivní nerozpoznání hodnoty bychom asi čekali u mnohem méně sledovaných titulů, či akcií s hodně složitým příběhem. Jak je tomu o Googlu?

Jefferies hovoří o tom, že současná cena akcií Googlu odráží přílišný pesimismus (CNBC připomíná, že titul si letos připisuje asi 12 %, zatímco index S&P 500 asi 17 %). Investoři se podle Jefferies obávají zpomalujícího tempa růstu příjmů z reklamy, konkurenčního tlaku Amazonu a a nových aktivit spojených s nižšími maržemi. Jenže „Google je podhodnocen relativně k porovnatelným společnostem, celému trhu i své historii“. Takové prohlášení je slovem do pranice, či spíše do valuace. Podívejme se na jednu velmi jednoduchou.

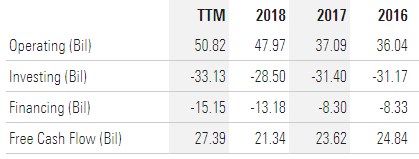

Následující tabulka ukazuje, že firma za posledních 12 měsíců vydělala na provozním toku hotovosti více než 50 miliard dolarů, za poslední tři roky její provozní CF výrazně rostlo. Pokud se podíváme na volný tok hotovosti (to, co zbude po investicích do provozu), zjistíme, že za posledních 12 měsíců Google vydělal výjimečných 27,4 miliardy dolarů:

Zdroj: Morningstar

Kdyby firma každý rok vydělávala to, co za posledních 12 měsíců, současná hodnota takového toku hotovosti by podle mých výpočtů dosáhla 383 miliard dolarů. Nepřekvapí asi, že kapitalizace je mnohem výše, konkrétně na 835 miliardách dolarů. Na tuto částku se s onou hodnotou dostaneme ve chvíli, kdy tok hotovosti poroste ročně o necelá 4 %. Pokud to vztáhneme k makroekonomickému vývoji, tak je to na úrovni 2 % inflace a 2 % reálného růstu. Tedy na hodnotě, která by byla mezi těmi mírně horšími dlouhodobými očekáváními nominálního růstu americké ekonomiky, o ekonomice globální nemluvě. Růst tržeb firmy je pak historicky někde úplně jinde.

Kde se vzalo 5,5 bilionu dolarů....

Ještě než se podíváme na detailnější valuační příběh Googlu, rád bych poukázal na to, že jde o akcii, u níž v minulosti došlo k výraznému přenastavení (systematického) rizika posuzovaného na základě tzv. bety. Ta ukazuje, jak je akcie riziková relativně k celému trhu a jak ukazuje následující graf, v roce 2015 se celkem skokově zvedla z dost nízkých hodnot na současnou cca jedničku.

Zdroj: Zacks

Pro zajímavost: Pokud by akcie měla betu například poloviční (tedy rizikový návrat někam na podzim 2015), pak by hodnota výše popsaného cash flow ospravedlňujícího kapitalizaci dosáhla 5,5 bilionu dolarů. To není chyba, skutečně hovoříme o bilionech. A důvod spočívá v tom, že požadovaná návratnost by se tu hodně blížila onomu růstu ve výši necelých 4 %. Ale dejme tomu, že by s nižším rizikem přišel i nižší růst. Například kombinace bety na hodnotě 0,5 a růstu ve výši 2 % (ne necelá 4 %) dává hodnotu vlastního jmění ve výši asi 1,1 bilionu dolarů. Občas tu na podobná cvičení poukazuji s tím, že maximalizace hodnoty akcií není jen o růstech, ale také o jedné často opomíjené proměnné – riziku. Což se možná Googlu a podobných hodně aktivních společností týká hodně úzce.

Trh prý ignoruje ostatní aktivity

Jefferies s nějakou tezí redukcí rizika nepracuje, hovoří o větší transparentnosti u nových segmentů aktivit, pozitivním sentimentu daném odkupy akcií a zvýšené aktivitě v oblasti M&A. Což ale mohou být věci fundamentálně pozitivní i negativní. Něco jiného je ale prohlášení, že tržní kapitalizace Googlu je necelých 30 % pod „reálnou celkovou hodnotou firmy“. K tomu prý došlo proto, že „trh nepřisuzuje žádnou hodnotu ostatním segmentům a sázkám“. Morningstar pak k akcii podotýká, že Alphabet si udržuje dominanci na trhu s reklamou a dělá další pokroky v cloudu. Cílovou cenu má firma nastavenu na 1 300 dolarů za akcii, ale zmiňuje také rizika plynoucí z regulace.