Ti, po kterých jsou v současné situaci vyžadovány nějaké projekce, jsou v dosti obtížné situaci. Částečně se jich straní i známý Aswath Damodaran, který ale přichází se základními fundamentálními scénáři vývoje na trhu. Ty poskytují slušný rámec, kterým můžeme současné dění vnímat. Podívejme se na jeho práci s několika komentáři podrobněji.

Koncept je jednoduchý a stále stejný: Hodnota akcií je dána dvěma základními pilíři: Tím, kolik hotovosti daná firma pro své akcionáře generuje a bude generovat. A tím, jaká je u akcie/firmy požadovaná návratnost. Pokud firma vydělává pro akcionáře 10 Kč ročně a požadovaná návratnost je 10 %, hodnota jejího vlastního jmění je 100 Kč. Současné dění v globální ekonomice ovlivňuje oba pilíře – jak oněch „10 Kč“, tak oněch „10 %“. A to následujícím způsobem:

Požadovaná návratnost je dána jednak výnosy vládních obligací (bezrizikovými výnosy) a také rizikovou prémií akciového trhu. Bezrizikové výnosy z pochopitelných důvodů prudce klesly – investoři se ženou do bezpečných přístavů a k tomu klesá očekávaný nominální růst ekonomiky. Ale rizikové prémie bezesporu vzrostly a podle mne znatelně (viz níže). K tomu se také určitě snížily i odhady, kolik toho budou firmy pro akcionáře vydělávat. Zde je klíčové, zda se propad týká jen krátkého, či i dlouhého období.

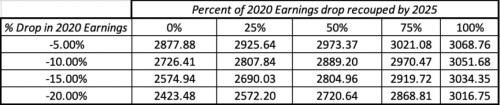

Nyní se podívejme, jak tento rámec uchopil pan Damodaran. Jeho práci sumarizuje následující tabulka, která obsahuje výsledné hodnoty indexu S&P 500 v závislosti na tom, jak klesnou zisky v roce letošním (řádky) a jaká část tohoto poklesu bude eliminována do roku 2025 (sloupce):

Zisky nejsou tokem hotovosti, a proto pan Damodaran musel učinit ještě předpoklad ohledně toho, kolik z nich bude akcionářům skutečně vypláceno. Poměr se podle jeho dat nyní pohyboval kolem 93 %, ale on jej s ohledem na nejistotu snížil na historický standard kolem 85 %. Jak ale pan profesor podotýká, nejtěžší je přijít s nějakou rozumnou požadovanou návratností, respektive s jejím dohadem. Výnosy vládních obligací známe, ale otázkou je ona riziková prémie. Pan Damodaran použil 5,69 % a s tím vším mu vyšla ona čísla prezentovaná v tabulce. On sám se pak přiklání ke scénáři 10 % poklesu zisků v letošním roce a 50 % obnovy do roku 2025. Index S&P 500 by tak měl mít nyní hodnotu 2889 bodů.

Nedávno, ještě v dobách na trhu klidných, pan Damodaran zveřejnil své odhady rizikových prémií řady globálních trhů. Pro USA tehdy používal 5,2 % (já sám jsem používal pro své výpočty 5,5 %). Podle výše uvedeného tedy riziková prémie trhu vzrostla asi o půl procentního bodu. Pro perspektivu se podívejme, jaké prémie tehdy pan Damodaran odhadoval u jiných trhů: Pro náš trh 5,8 %, pro Německo stejnou prémii jako pro USA, pro Ukrajinu a Kongo 12,6 %, Argentinu 14 %.

Mě odhad současné rizikové prémie pana Damodarana trochu překvapil. S ohledem na to, co se děje na trhu, bych mě to táhlo blíže k ukrajinským číslům. Nicméně s tím, že rychlý posun tímto směrem může vystřídat stejně rychlý posun směrem opačným. To je mimochodem důvod, proč se v podobných situacích trochu stírá rozdíl mezi hodnotou a cenou – velký pohyb rizikových prémií může „fundamentálně ospravedlnit“ téměř cokoliv.

Pan Damodaran zvolil oněch 5,69 % zřejmě jako odhad a reflexi předpokladu, že dlouhodobě se situace na trhu značně uklidní, ale nejistota, riziko a cena rizika zůstane přece jen o něco výše, než tomu bylo dříve. Rozdíl je pak vlastně zhruba takový, jaký byl rozdíl mezi americkým a naším trhem (viz výše).

V pondělí uzavřel index S&P 500 na 2746 bodech. Scénářů je řada, křídla labutí jiných než bílých barev šumí nad našimi hlavami.. Trochu trvanlivější než online bortící se projekce dalšího vývoje mohou snad být úvahy ve výše prezentovaném stylu – rozložit si celou věc na smysluplný rámec a posoudit, jak se mají a mohou mít jeho části. Kdyby letos například klesly zisky o 20 %, ale do roku 2025 by se vše na této úrovni srovnalo, tak díky práci a odhadům pana Damodarana víme, že hodnota indexu je nad 3000 body. Pokud by zisky klesly jen o 5 %, ale nesrovnalo se nic, hodnota je na 2877 bodech. I to je celkem zajímavé.