Robert Shiller rád hovoří o tom, jak různé příběhy, které kolují ve společnosti, ovlivňují vývoj na trzích a v celé ekonomice. Pokud mohu soudit, tak dominantním příběhem posledních týdnů je pár těžších zimních týdnů, či měsíců a pak prudké „vakcínové“ zlepšení. Pokud by k tomu došlo, budou akcie dříve či později pravděpodobně řešit růst výnosů vládních obligací. Jak by to asi tak mohlo dopadnout?

Výnosy vládních dluhopisů obvykle rostou ve chvíli, kdy se ekonomický výhled lepší a naopak klesají, když se očekávání horší. V takové době si totiž investoři více cení bezpečí, neobávají se tolik inflace a kupují obligace, jejichž ceny rostou a výnosy tudíž jdou dolů. Silnější ekonomika naopak zvyšuje inflační rizika a nevyvolává takovou touhu po investičním bezpečí. Ceny obligací jdou dolů, výnosy nahoru.

Takže pokud by nastal onen scénář popsaný v úvodu, dal by se čekat růst výnosů vládních obligací a na první pohled bychom v duchu uvedeného možná čekali, že akcie by se z něj radovaly. Věštil by totiž lepší ekonomické podmínky. Jenže výnosy obligací mají ještě jednu cestu, jak ovlivní dění na akciovém trhu – jsou součástí diskontní sazby a zde jejich růst působí na akcie negativně. Vezměme si pro pochopení celé mechaniky jednoduchý příklad:

Očekává se, že akcie společnosti vyrábějící trpaslíky bude vyplácet dividendu ve výši 10 USD, bezrizikové výnosy jsou na 1 % a riziková prémie této akcie na 9 %, takže celková požadovaná návratnost dosahuje 10 %. Hodnota takové akcie je 10 USD děleno 10 %, tedy 100 USD. Nyní si představme, že se náhle zlepší dlouhodobý ekonomický výhled a dividendová očekávání se zvýší na 11 USD ročně, protože jak známo, poptávka po trpaslících je značně citlivá na vývoj příjmů. Pokud by se nic jiného nezměnilo, hodnota akcie bude nyní 110 USD (11 USD děleno 10 %).

Jenže na silnější ekonomický výhled zareagují i dluhopisoví investoři, prodávají obligace a jejich výnos se zvedne z 1 % na 2,5 %. Pokud se nezmění riziková prémie, bude pak požadovaná návratnost na 11,5 %. A hodnota akcie klesne z 100 USD na 96 USD (11 USD děleno 11,5 %). Jednoduše řečeno proto, že očekávané dividendy sice vzrostou, ale požadovaná návratnost se zvýší tak, že tento růst více než eliminuje. Pokud bychom ještě hýbali rizikovou prémií, vymyslíme ještě více scénářů a kombinací.

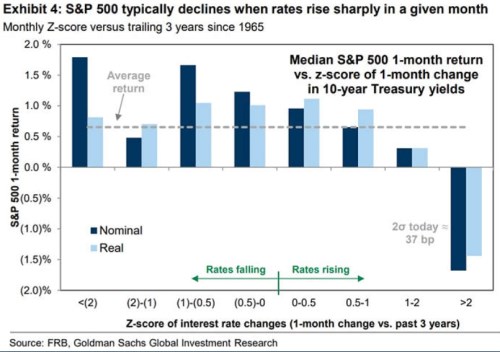

Pointa výše uvedeného je v tom, že vývoj na dluhopisovém trhu může vážně podkopat dopad pozitivních překvapení na hodnoty akcií. Ale funguje to i opačně, což dobře víme z vývoje po roce 2008 – ten byl na akciích do značné míry dán tím, že ekonomika byla sice v útlumu, ale to více než eliminovaly nízké sazby a výnosy obligací. Přesun k trochu konkrétnějšímu závěru dnešní úvahy mi pak umožní nový graf od , který ukazuje, jak akcie v daném měsíci od roku 1965 zareagovaly na změnu výnosů vládních obligací (změna v daném měsíci relativně k úrovni posledních tří let):

Podle grafu tedy akcie reagují pozitivně nejsilněji na výnosy klesající, tolik jim nevadí ani mírnější růst výnosů, ale vyloženě nemají rády prudký růst výnosů.