Mezi ty nejzmiňovanější investiční „rotovací“ teze pro letošní rok patří zřejmě příklon k cyklickým akciím, k hodnotovým titulům, k titulům těžícím z vyšší inflace a k akcím malých společností. A narazit můžeme i na takzvané Dogs of Dow, tedy volně přeloženo vyvrhele z indexu Dow. Jde o akcie z tohoto indexu, které mají nejvyšší dividendový výnos a které by podle některých názorů nyní měly poskytovat atraktivní celkovou návratnost.

DoD

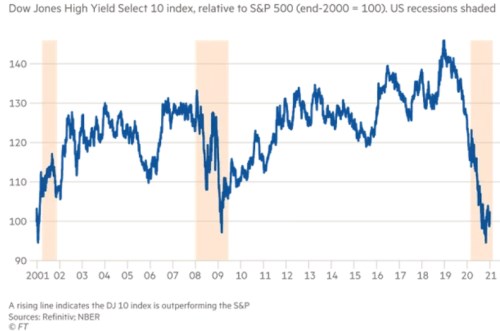

Následující graf ukazuje, jak si DoD vedli relativně k indexu SPX od roku 2000. Vidíme dva celkem jasné cykly, vrchol prvního přichází s propuknuvší recesí roku 2008, vrchol druhého už téměř rok před recesí roku 2020:

Zdroj: Twitter

Z hlediska vývoje v roce 2021 může být relevantní zejména to, co se s oním poměrem návratností děje po recesi, tedy během fáze ekonomické expanze. Podle grafu jde o dobu, kdy si DoD vedou dobře a získávají náskok před celým trhem, či přesněji řečeno indexem SPX. Předpokladem této teze je samozřejmě mimo jiné to, že se v letošním roce skutečně dostaví udržitelný boom.

U akcií s vysokým dividendovým výnosem (či obecněji řečeno s nízkými valuacemi) může ještě být dobré si připomenout, že jejich valuace mohou být v principu nízko ze dvou důvodů: Buď kvůli vysokému riziku, nebo kvůli nízkému růstovému výhledu (či kvůli obojímu). Nyní by mezi akcie v indexu Dow s nejvyšším dividendovým výnosem měly patřit , , Dow, Walgreens, , , , , a Cola.

Pokud si vezmeme třeba telekomunikační , tak jeho dividendový výnos dosahuje asi 4,4 % a jeho beta (ukazatel systematického rizika) je na hodnotě 0,42. Mělo by tedy jít o akcii málo rizikovou a je tak pravděpodobné, že vysoký dividendový výnos je u ní spíše kompenzací za nízký očekávaný růst. Podle mých kalkulací by konkrétně kapitalizaci této firmy ospravedlnilo, pokud by volný tok hotovosti za posledních 12 měsíců klesal dlouhodobě o 4,5 %. Jinak řečeno, trh implicitně počítá s nemalým scvrkáváním firmy.

Pokud se místo Verizonu podíváme třeba na , zjistíme, že jeho beta se pohybuje znatelně nad jednou (1,25) a dividendový výnos je na vysokých 5 %. Zde bychom tedy mohli hovořit o tom, že je spíše odrazem vyššího rizika. I když podle mých kalkulací ani zde trh nečeká, že by firma měla růst – kapitalizací implikovaný růst FCF mi vychází na -3 %. Cola s betou kolem 0,6 by se měla profilově blížit Verizonu, dividendový výnos u ní dosahuje 3,27 %. Jak je to s implikovaným růstem? Ten mi vychází na 1 %.

Malé firmy

První graf ukazuje, že případný (relativní) vzestup DoD by byl ve svém samotném počátku. Což se nedá říci o všech strategiích zmíněných v úvodu. Podle některých názorů byla rotace směrem k cyklickým titulům patrná již někdy v listopadu minulého roku. A jak ukazuje následující graf, malé akcie se začaly trhat od velkých již někdy v říjnu 2020:

Zdroj: Twitter

Inflační akcie

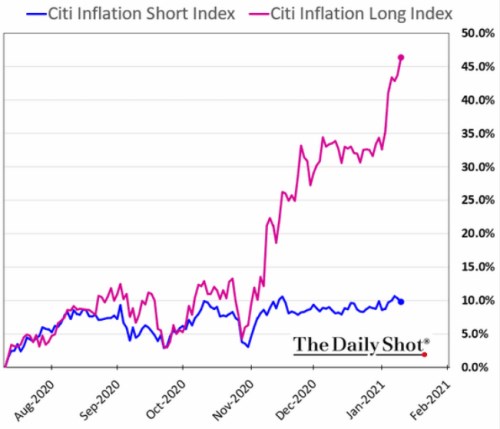

Poslední graf pak ukazuje, že už na počátku listopadu se také začala odtrhávat akcie těžící z vyšší inflace od těch, kterým prospívá prostředí opačné:

Zdroj: Twitter