V polovině cyklu obvykle dochází k poklesu valuací, což je mimochodem něco, s čím nepočítají projekce dalšího vývoje na trhu od (kterým sem se zde věnoval v tomto týdnu). Významnou roli v tom budou asi hrát výnosy vládních obligací, které jsou nyní relativně k současné inflaci hodně nízko. Může být důvodem Čína?

1. A co PE korekce? V týdnu jsem poukazoval na to, že stále počítá s hodně vysokými valuačními násobky – PE indexu SPX by se mělo stále držet znatelně nad dvaceti. Jakýsi typizovaný tržní cyklus přitom vypadá tak, že na počátku táhnou ceny akcií nahoru zejména valuace, pak štafetu přebírají zisky, zatímco valuace korigují. A dokonce v následujícím grafu detekuje cca 20 % valuační korekci přicházející v půli cyklů:

Zdroj: Twitter

Zmíněná cyklická korekce by nyní stlačila PE na cca osmnáct. Což je mimochodem z perspektivy nového tisíciletí stále hodně vysoké číslo. A pokud bychom jej pro zajímavost nasadili na projekce zisků od GS, nedostali bychom pro rok 2022 hodnotu indexu SPX ve výši 4 600 bodů, ale asi 3 800 bodů. Nyní je nad 4 150 body.

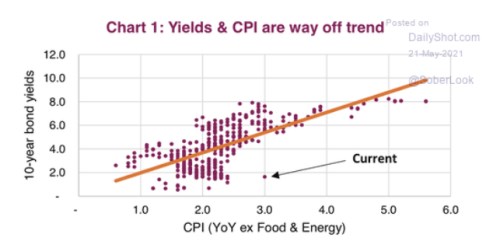

2. PE, výnosy a inflace. Výše PE závisí z fundamentálního hlediska na požadované návratnosti pro celý trh a na očekávaném dlouhodobém růstu zisků a dividend. Požadovaná návratnost je pak dána bezrizikovými sazbami a rizikovými prémiemi. A není tak divu, proč se i na akciích tolik spekuluje o tom, kam se vydají sazby/výnosy obligací. Tématu se tu věnuji poměrně často, dnes v této souvislosti ukážu následující graf. Ten dává do souvislosti současnou inflaci a výnosy desetiletých obligací:

Zdroj: Twitter

Podle grafu jsou současné výnosy relativně k inflaci „nemístně“ nízko. Můžeme ale poukázat na to, že vztah implikovaný grafem není nijak skálopevný. Čímž jsme rychle u nadmíru populární probíhající diskuse „inflace přechodná, nebo dlouhodobá“.

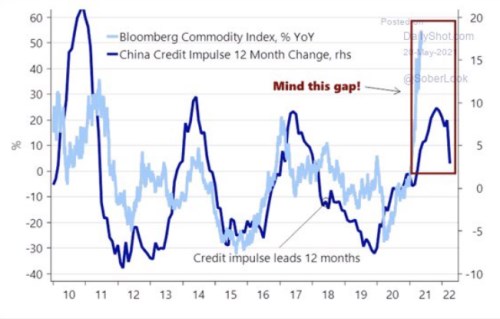

3. Čínská karta. K oné diskusi tu také občas přispívám, dnes bych tak učinil následujícím grafem. Týká se vztahu mezi cenami komodit a čínským úvěrovým impulsem. Ceny komodit jsou jedním ze základních kamenů inflační diskuse a graf nepřekvapivě ukazuje, že vývoj v Číně do nich promlouvá nemalou měrou (i když asi můžeme uvažovat i o opačné kauzalitě).

Zdroj: Twitter

Takže: Pokud by PE podlehlo mustru předchozích cyklů, šlo by hodně dolů, ale i „typická“ korekce by jej zanechala na hodně vysokých hodnotách. Tak či onak může být hodně citlivé na vývoj výnosů obligací, ty zas na očekávanou inflaci. Karet je tu samozřejmě více, jak ukazuji dnes, ta čínská - komoditní by naznačovala na polevující inflační tlaky. A to jak ta cyklická (viz výše), tak karta strukturální (posun od průmyslu ke službám...).