Na celém americkém trhu je nyní jediný sektor, který se obchoduje s valuacemi nižšími, než je dlouhodobý standard. V opačné pozici je naopak sektorů řada. Dnes o nich, atypickém cyklu a akciích, u kterých se čeká na korekci.

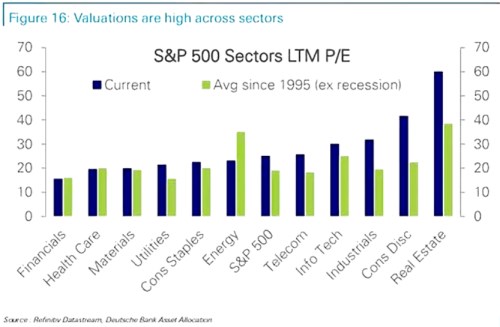

1. Valuace sektorů: Následující graf od porovnává aktuální valuace jednotlivých sektorů v indexu SPX s jejich dlouhodobým průměrem od roku 1995. Průměr vylučuje recesi, otázkou ale pak je, proč by neměl vylučovat i bublinu – viz níže. Pracujme ale s tím, o co se s námi DB štědře dělí:

Zdroj: Twitter

Jediným sektorem, který je pod oním průměrem, je energetika, na kterou doléhají zejména snahy o posun k větší udržitelnosti. A také související jevy, jako je ESG investování, viz i „Návratnost ESG investic a dlažba z dobrých úmyslů“. Blízko PE průměru jsou finance, zdravotní péče a materiály, na hony vzdáleny jsou mu naopak reality, zboží dlouhodobé spotřeby a průmysl. Ne tak moc nad průměrem jsou možná překvapivě IT a telekomunikace, ale zde bude asi hrát největší roli to, co jsem psal výše – průměr je nakopnut ignorováním recesí, ale zahrnutím bubliny.

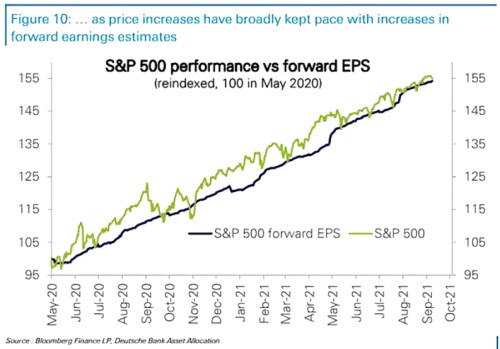

2. Přebírání otěží: Cyklické chování trhu je obvykle takové, že po pádu jej táhnou nahoru obvykle valuace (rostou ceny P, zatímco aktuální zisky E jsou dole a roste tudíž násobek PE). Pak otěže přebírají zisky – roste E, zatímco PE klesá, ale ne dost na to, aby klesaly i ceny. Současný cyklus je atypický v tom, že po první fázi zisky otěže skutečně přebraly – viz druhý graf od DB srovnávající vývoj E s cenami akcií. Ale valuace zůstávají vysoko (graf první).

Zdroj: Twitter

3. Čekání na korekci? S našponovanými valuacemi na trhu jako celku i u řady odvětví se objevují i úvahy o tom, že případná korekce by představovala příležitost pro nákup nyní valuačně ne moc atraktivních titulů. V podobném duchu vyznívá jedna z posledních analýz Morningstar, která hovoří o kvalitních akciích vhodných pro nákup, ovšem jen při poklesu jejich ceny. Jinak řečeno, o akciích, které jsou nyní blízko své férové hodnoty.

K tomu bych si malou odbočkou dovolil poznamenat, že blízkost férové hodnotě ale neznamená neatraktivitu. Znamená „jen“, že akcie by měla na základě současných dostupných informací generovat svou požadovanou návratnost. Pokud vezmeme současné bezrizikové výnosy a nějakou standardní rizikovou prémii akcií, znamená to, že „průměrná“ a férově naceněná akcie by měla dlouhodobě vynášet nějakých 6 - 7 % ročně.

Na zmíněný seznam od Morningstar se dostává Clorox, Cola, , Unilever, , Johnson and Johnson a Dominion. Nemalá část seznamu je tedy tvořena firmami se sektoru zboží běžné spotřeby, kde se ohledně růstu hraje o jednotky procentních bodů, či ještě méně. Příště bych se rád na tyto firmy podíval detailněji.