Odhady zisků obchodovaných firem pro příští rok mohou být stále až moc vysoko. A trhy jsou možná příliš optimistické ohledně dalšího vývoje sazeb. I kdyby byl totiž inflační vrchol za námi, cíl Fedu ve výši 2% inflace je ještě daleko. A pokud by reálné sazby měly dosahovat 1 – 2 %, stejně budou sazby i při 2% inflaci nadále relativně vysoko. Pro CNBC to uvedl Karl Farmer z Rockland Trust.

Investor se tedy domnívá, že sazby ještě nějaký čas nemusí klesat tak, jak někteří doufají. Na zisky pak podle něj působí negativně jednak silný dolar a také mzdové tlaky dané nízkou nezaměstnaností a napjatým trhem práce. Akcie podle Farmera nepůjdou nahoru do chvíle, dokud se situace ohledně sazeb nevyjasní, což zřejmě nebude dříve než v polovině příštího roku. Valuační násobky nepustí nahoru ani negativní revize odhadovaných zisků a i zde bude třeba čekat na to, až se situace obrátí.

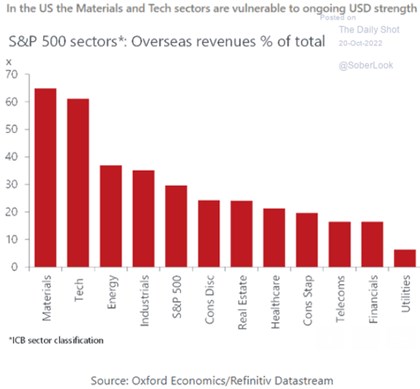

Oxford Economics v grafu ukazuje, jak jsou jednotlivé sektory na americkém akciovém trhu vystaveny vlivu měnového kurzu. Největší část tržeb generují v zahraničí technologie a hlavně materiály. Naopak nejmenší sektor finančních služeb a utility:

Zdroj: Twitter

Investor však míní, že dobře by na tom měli podle něj být investoři, kteří vybírají jednotlivé akcie a orientují se na hodnotu. U dluhopisů pak připomněl, že ještě relativně nedávno čelili střadatelé velmi nízkým sazbám, nyní jsou již schopni i na krátkodobějších dluhopisech realizovat zajímavější úrokové výnosy. U akcií považuje Farmer za atraktivní například West Pharmaceutical Services či Metu.

„Proč Meta, protože tolik klesla?“ Na tuto otázku Farmer odpověděl, že firma čelí konkurenci, ale stále drží silnou pozici a má „nejpoužívanější sociální aplikace na světě“. Stále expanduje svou uživatelskou základnu, i když ne tak rychle jako dříve. A z hlediska valuace je akcie podle experta levná. Ukazovat to má PE. To je „podprůměrné u firmy, která dosahuje nadprůměrného růstu.“

Zdroj: CNBC