Některé indikátory vývoje peněžní nabídky nyní v USA ukazují na dlouho nevídaný vývoj. Finanční podmínky v extrémnější pozici ale nejsou. K tomu pár slov o dlouhodobějších změnách a trendech v peněžní nabídce a u vývoje v ekonomice.

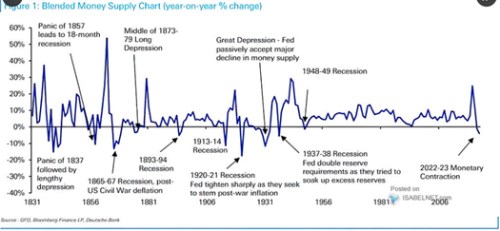

1 . Peněžní nabídka: Následující graf od ukazuje hodně dlouhodobý vývoj peněžní nabídky v USA. Ekonomové banky k tomu používají smíšený indikátor, nejde tedy jen o jeden peněžní agregát. A jejich pointa je zřejmě hlavně v tom, že nyní opět dochází ke kontrakci peněžní nabídky. Porovnatelné s tou v roce 1937:

Zdroj: Twitter

Jaká je relevance peněžní nabídky? Třeba Jeremy Siegel podle svých slov stále hledí na vývoj peněžního agregátu M2. A ten podle ekonoma patří k argumentům proti dalšímu utahování monetární politiky v USA. Larry Summers zase míní, že poté, co Fed začal vyplácet úroky z povinných a nadměrných bankovních rezerv, vypovídací hodnota M2 znatelně klesla. Deutsche v grafu vyznačuje i významné recese a období ekonomických tenzí, ty se přitom kryjí právě s obdobími, kdy bankou používaný indikátor vývoje peněžní nabídky klesá. V tomto duchu bychom tedy hleděli na další známku blížící se recese.

2 . Finanční podmínky: Na rozdíl od peněžní nabídky jsou ale dnes poměrně široce sledovány zejména finanční podmínky v americké ekonomice. A některé studie dokazují, že z hlediska vývoje v ekonomice jsou skutečně relevantnější než třeba sazby. Jejich pohyb přitom může jít proti sazbám, jak tomu bylo třeba na podzim minulého roku. Finanční podmínky se totiž uvolňovaly a dělaly tak práci „proti Fedu“. Únor a březen letošního roku přinesly utahování podmínek, ale poslední cca měsíc opět jejich uvolnění. Nyní jsou tak na podobné úrovni, jako v květnu, či srpnu minulého roku. Jinak řečeno, samotné sazby by budily dojem větší utaženosti podmínek, než některé indexy finančních podmínek. A určitě tu na rozdíl od grafu nedochází k žádnému extrémnějšímu jevu.

3 . Dlouhodobější změny a trendy: V grafu můžeme mimochodem také pozorovat dvě celkem jasně oddělená období. Po konci druhé světové války totiž dochází k výraznému uklidnění peněžní nabídky. Toto druhé období pak ve své první části přineslo i vysokou inflaci sedmdesátých let, její monetární krocení. A následně přichází část druhá, která bývá nazývána Velkým uklidněním. Tedy obdobím začínajícím někdy v polovině osmdesátých let a trvajícím do finanční krize, či až roku 2020 (podle definice „klidu“).

I v tomto uklidněném období se dá samozřejmě poukázat na řadu monetárních přešlapů. Ale srovnání s tím, co se dělo s peněžní nabídkou v onom prvním období před rokem 1950, má určitou vypovídací schopnost. Všimněme si i období Velké deprese, které Deutsche „friedmanovsky“ komentuje s tím, že Fed „pasivně přijal výrazný pokles peněžní nabídky“.