Paul McCulley působil jako hlavní ekonom investiční společnosti PIMCO, na CNBC nyní hovořil o svém pohledu na dění v americké ekonomice, na nastavení monetární politiky a tenze v bankovním systému. U nich je podle něj namístě rozlišit akutní a chronickou fázi. Ta akutní se přitom může blížit svému konci, nicméně ta chronická zůstává. Co tím ekonom konkrétně myslí?

McCulley poukázal na současnou výši sazeb a na inverzi výnosové křivky. Obojí podle něj vytváří negativní tlak na čisté úrokové marže bank, a tudíž na jejich finanční hospodaření. Ve výsledku pak klesá i jejich ochota financovat rizikovější projekty a celkově se snižuje úvěrová nabídka. Množí se tak úvahy o tom, jak útlum na úvěrových trzích ovlivní reálnou ekonomiku.

Fed je kvůli uvedenému vývoji ve složité situaci a čeká, jak moc velké ochlazení na úvěrových trzích nastane. Ekonom k tomu dodal, že hranice mezi zmíněnou akutní a chronickou fází není plně jasně definovatelná. „Pokud budou problémy zvládány bez toho, abychom přes víkend nespali, jde už o chronickou fázi.“ Významným tématem je zmíněné utahování podmínek na úvěrových trzích, které bude podle odhadů experta hodně citelné.

McCulley podle svých slov preferoval pauzu ve zvedání sazeb, uznává však, že trh práce je hodně silný a i on sám byl překvapen posledními čísly. Na druhou stranu ale vnímá to, jak moc jsou nyní omezeny půjčky pro menší firmy a spotřebitele a ve výsledku by tak podle něj byla lepší ona pauza. I trh práce bude totiž nakonec ovlivněn vývojem na trzích s půjčkami.

Ze strany Fedu by mohlo dojít k významnějšímu obratu v rétorice v srpnu po setkání v Jackson Hole. Podle ekonoma by v tu dobu mohl Jay Powell začít hovořit o tom, že monetární politika již byla dostatečně utažena a možná by se dokonce mohl začít blížit obrat v pohybu sazeb. Do té doby si budou trhy procházet náročnějším obdobím. McCulley není u akcií „nijak zvlášť optimistický“, i když „není velkým křičícím medvědem“.

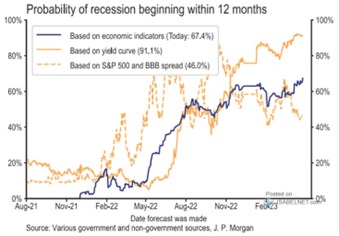

Ekonom tedy změnil svůj pohled na další vývoj na akciových trzích. Na počátku roku byl totiž podle svých slov optimistou. Od té doby ale došlo ke znatelnému posunu ve valuacích a „trhy nyní nejsou levné“. v následujícím grafu ukazuje odhady pravděpodobnosti recese v následujících 12 měsících. Odvozeny jsou od sklonu výnosové křivky, od akciového trhu a rizikových spreadů na korporátních dluhopisech a od ekonomických indikátorů:

Zdroj: CNBC, Twitter