V současné době je možné získat atraktivní výnos z kombinace kvalitních státních a podnikových dluhopisů, které jsou relativně méně rizikové, což ukazuje i následující graf. Vyšší výnosy znamenají, že investoři mohou mít kvalitnější nástroje, aby si zajistili příjem.

Přicházející příležitosti: V cyklu zvyšování úrokových sazeb jsme na křižovatce

Může to být výzvou, na vládních dluhopisech vyspělých trhů letos zkoušel trh investorské nervy, což se odrazilo v ostatních třídách aktiv s pevným výnosem a u úvěrových aktiv. Hlavní vyspělé centrální banky sice v poslední době pozastavily růst sazeb, ale směr vývoje sazeb je nejistý a další zvyšování je tak možné. Inflační tlak zůstává zvýšený v důsledku dlouhodobých trendů, jako je deglobalizace, dekarbonizace a snaha o snížení stávajícího dluhového zatížení. Nedávné geopolitické napětí a neuspokojivé výsledky hospodaření rovněž zvyšují obavy investorů.

Graf 1: Odhady rizika a výnosů podle tříd aktiv

Minulá výkonnost není spolehlivým ukazatelem budoucích výnosů. Pouze pro ilustraci. Zdroj: Fidelity International, 30. červen 2023.

Například hotovostní strategie, které investují do cenných papírů s velmi krátkou dobou splatnosti a malým úrokovým rizikem a které k 31. říjnu vynášely přibližně 5 % v amerických dolarech. Pokud úrokové sazby nadále porostou nebo zůstanou "vyšší po delší dobu", může být hotovost pro některé investory zaměřené na příjmy atraktivní volbou. Kromě toho mohou tyto strategie sloužit i k jiným účelům při alokaci portfolia. Hotovost může sloužit například jako rezerva proti riziku nebo k využití budoucích příležitostí, pokud investoři očekávají, že ceny aktiv budou při výrazném hospodářském poklesu podhodnoceny.

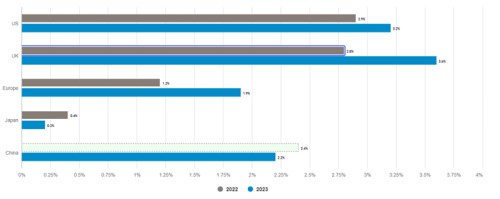

S rostoucí nejistotou na trhu si někteří kladou otázku, zda se více spoléhat na hotovostní strategie? Pokud je to láká, jaká jsou rizika? Odpověď je složitá a závisí na konkrétních cílech a omezeních investorů, navíc na jejich názoru na vývoj úrokových sazeb (viz graf níže), inflaci a hospodářský růst.

Graf 2: Očekávané průměrné úrokové sazby přepočtené na roční bázi v horizontu 10 let podle zemí/regionů

Pouze pro ilustraci. Zdroj: Fidelity International, 30. červen 2023.

Domníváme se, že v roce 2024 může začít nejpravděpodobnější scénář recese. V tomto případě si centrální banky mohou dát pauzu a budou nuceny snížit základní úrokové sazby, aby ochránily růst. Výkonnost hotovosti oproti dluhopisům s delší dobou splatnosti se může zvrátit z následujících důvodů:

• Fondy peněžního trhu a další strategie s krátkou splatností dluhu a nízkým rizikem dosahují lepších výsledků než mnohé kategorie dluhopisů s delší splatností, protože centrální banky od března 2022 agresivně zvyšují úrokové sazby. Je to do značné míry proto, že tyto strategie umí lépe sledovat zvyšování úrokových sazeb ve srovnání s dluhopisy s delší dobou splatnosti. Stejně jako pozorně kopírují růst úrokových sazeb, tak i jejich pokles.

• Očekávání úrokových sazeb je v příštích 18 měsících ve srovnání s předchozími 18 měsíci více vychýleno směrem dolů. U fondů peněžního trhu by mohlo být kvůli souvisejícímu reinvestičnímu riziku obtížnější uzamknout vyšší sazby ve srovnání s dluhopisy s delší dobou splatnosti, pokud se očekává pokles úrokových sazeb.

• Reálné sazby zůstávají na mnoha hlavních vyspělých trzích nízké nebo blízké nule, i když centrální banky agresivně zvyšují sazby. Pro některé nemusí fondy peněžního trhu a jiné nízkorizikové strategie výnosů stačit, pokud budou požadovány vyšší reálné výnosy. Kupní síla bude bez kapitálového růstu, který u hotovostních strategií neexistuje, časem klesat.

S tím, jak se počátek recese posouvá a blíží se vrchol úrokových sazeb, investoři stále více počítají se scénářem "vyšší po delší dobu". Spoléhání se na jeden scénář nebo tržní trend – například na fondy peněžního trhu v prostředí "vyšších úrokových sazeb po delší dobu" – by však mohlo způsobit vysokou zranitelnost.

Investoři by měli pečlivě sledovat faktory ovlivňujících výnosy ve svých strategiích zaměřených na příjem v době, kdy se zvyšuje volatilita výnosů a jejich rozptyl. Udělat nyní krok zpět a přehodnotit zdroje příjmů v portfoliu se v budoucnu vyplatí bez ohledu na to, jaké makro scénáře se objeví.