Investoři by měli vybírat zisky na amerických defenzivních akcií. Po jejich silném výkonu jsou nyní jejich ocenění podle stratégů drahá.

Tým vedený Michaelem Wilsonem má, oproti cyklickému sektoru napojenému na ekonomiku, na tzv. defenzivu neutrální postoj a uvedl, že čeká, až bude „více jasno“ ohledně pracovních míst, která do konce roku vidí jako klíčový faktor pro akcie. „Vybírat zisky po dobrém výkonu defenzivy má smysl vzhledem k tomu, že neznáme výsledek příští zprávy o pracovních místech,“ napsali stratégové v komentáři.

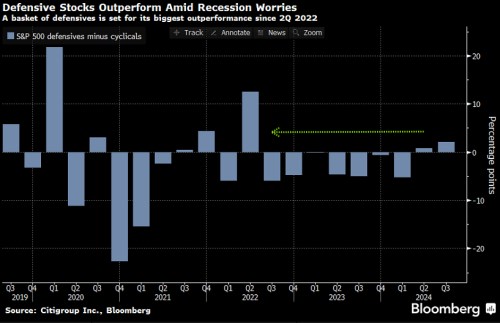

Investoři se kvůli obavám z recese v USA v posledních několika měsících nahrnuli do akcií, které považují za relativně imunní vůči hospodářskému poklesu, jako je zdravotnictví a veřejné služby. Index koše defenzivních titulů od vzrostl od konce června přibližně o 11 %, čímž překonal 8,5% nárůst u ekvivalentního cyklického indexu.

Ale snížení úrokových sazeb Fedem z minulého týdne (první za čtyři roky) pomohlo zmírnit obavy ohledně růstu. Index S&P 500 dosáhl po rozhodnutí o sazbách rekordního maxima a obchodníci očekávají další uvolnění do konce roku.

Tým uvedl, že historicky v následujícím měsíci po prvním snížení sazeb Fedem defenziva obvykle trpí „mírným“ podprůměrným výkonem. Ale v horizontu tří až 12 měsíců tato skupina vykazuje „poměrně přetrvávající lepší výkon“, dodali analytici. Wilson patřil do poloviny roku 2024 mezi nejvíce medvědí hlasy na akciích. V pondělní zprávě ale zopakoval svou preferenci akcií s vysokou kapitalizací s robustním výhledem zisku.

Jiní tržní stratégové, včetně těch ze a , obrátili na optimističtější notu u cyklických společností, zejména v Evropě. Tato odvětví, která jsou citlivější na makroekonomické faktory, jako jsou automobilky a maloobchod, tvoří velkou část evropského benchmarkového indexu. Stratég Chase Mislav Matejka však uvedl, že na evropské cyklické akcie zůstává medvědí, a to vzhledem k očekávanému poklesu výnosů dluhopisů, poklesu zisků a „neatraktivním oceněním“.

Zdroj: Bloomberg