V osmdesátých letech na tom byly největší společnosti na trhu a jeho zbytek s valuacemi hodně podobně. V letech 2013 – 1014 se dokonce největší společnosti obchodovaly s valuačním diskontem – poměr jejich cen k tomu, co vydělávaly, byl nižší, než u zbytku trhu. Nyní se ale velké firmy obchodují s výraznou valuační prémií. Podívejme se na ní trochu více.

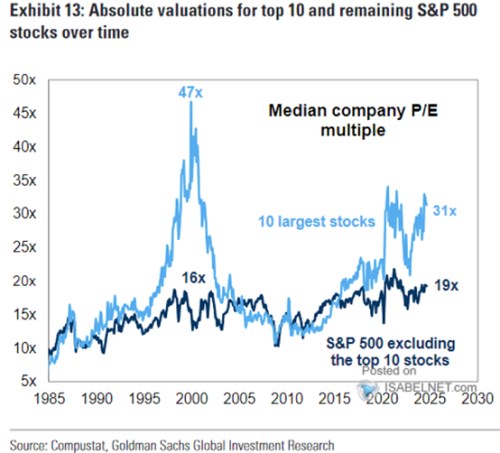

V následujícím grafu ukazuje poměry cen k ziskům u deseti největších firem na trhu. A srovnává je s PE celého trhu bez této desítky. Ta je svými valuacemi hodně vysoko, což je docela známým faktem, Již méně se ale hovoří o tom, že trh bez největších firem se nyní obchoduje s PE kolem 19. Což také není žádná valuační deprese, jde o hodnoty hodně nadprůměrné:

Zdroj: X

Kolem internetové bubliny se velké firmy obchodovaly s ještě většími valuačními prémiemi, než dnes. Ale celkově je současná situace stále poměrně extrémní. Příčina bude do značné míry spočívat v očekáváních spojených s novými technologiemi. Technicky bychom si je mohli rozdělit na očekávání růstová a změny v rizikových prémiích. V této souvislosti bych poukázal na jednu zajímavost:

Deset největších firem na trhu se nyní obchoduje s PE na 31. Takzvaný ziskový výnos, tedy obrácené PE, tedy dosahuje 3,3 %. Výnosy desetiletých vládních dluhopisů jsou na 4,2 %. Ziskový výnos se tedy nachází téměř celý procentní bod pod bezrizikovými sazbami. V této souvislosti jsem zaznamenal názor, že velké firmy se na trhu nyní obchodují s negativní rizikovou prémií. Jde o variaci na nešvar, na který tu občas poukazuji – vydávání rozdílu mezi EP a bezrizikovými sazbami za rizikovou prémii.

Ve skutečnosti v sobě tento rozdíl zahrnuje jak rizikové prémie, tak růstová očekávání. Jde tedy o jakýsi ukazatel celkového optimismu a ten nyní ukazuje na optimismus značný. Byl bych ale dalek toho říkat, že je nereálný – to by mimo jiné znamenalo, že se ohromné množství investorů mýlí a s takovými názory se podle mne musí hodně opatrně. Srovnání s onou internetovou bublinou by na této úrovni pak vypadalo následovně:

Obrácené PE na bublinovém vrcholu dosahovalo asi 2,5 %. Výnosy desetiletých vládních dluhopisů se pohybovaly kolem konce roku 2000 nad 6 %. Rozdíl tedy v jednu chvíli dosahoval až mínus 3,5 procentního bodu. Tedy optimismus ještě mnohem vyšší, než dnes.

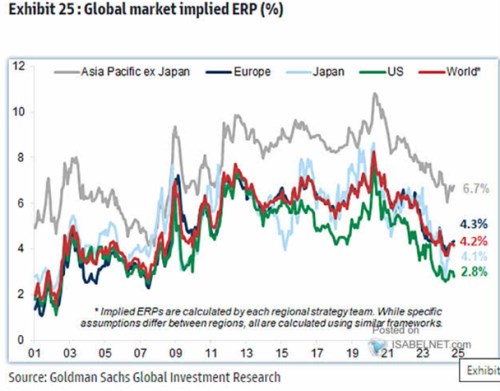

Ještě se v této souvislosti podívejme na následující graf s odhady skutečných rizikových prémií. Dnes je GS vidí pod 3 %, na počátku roku 2001 u 2 %. Obojí hodně nízké hodnoty, ale ne záporné. Ty by znamenaly, že by investoři platili za více rizika (bez vidiny větších zisků). Jinak řečeno, vládní dluhopisy by se obchodovaly s rizikovou prémií za to, že jsou ve srovnání s akciemi bezpečné.