Příští rok to vypadá na pokračující růst ziskovosti obchodovaných firem a udržení vysokých valuačních násobků. Tudíž dohromady slušný růst cen akcií. Tedy alespoň podle predikcí . A podle stejné banky (a historické korelace) by ale současné vysoké valuace měly v delším období implikovat hodně nízkou návratnost amerických akcií. Jak se to rýmuje?

Nedávno jsme tu poukazovali na to, že pro příštích deset let GS očekává průměrnou roční návratnost amerických akcií ve výši pouhých 3 %. Pro příštím rok banka čeká ale návratnost asi 10 % (viz včerejší článek). To znamená, že následujících devět let by průměr měl být ještě pod 3 %. Tak, aby deset let zahrnující i příští rok odpovídalo onomu 3 % průměru.

V roce letošním GS očekává zisky na akcii ve výši 241 dolarů, v roce 268 dolarů, pro rok 2026 288 dolarů na akcii. Podobný růst zisků je výrazně pod konsenzem - ten očekává zvýšení ziskovosti vysoko nad 10 % (GS je blízko historickému standardu – dlouhodobě rostou zisky v průměru o 6 – 7 % ročně). Oněch 6500 bodů pro příští rok (tedy cca 10 % návratnost trhu) tedy odráží zmíněný růst zisků a pokračující vysoké valuační násobky.

Udělejme nyní následující úvahu: Předpokládejme, že zisky budou v příštím roce růst podle GS a pak budou konvergovat k 6,5 % ročnímu růstu. Tedy historickému standardu. K tomu se naplní predikce GS ohledně dlouhodobé návratnosti. Co to vše implikuje ohledně desetiletého vývoje valuačních násobků?

Pokud by index S&P 500 měl v následujících deseti letech růst v průměru o 3 % ročně, v roce 2034 by měl být u 7930 bodů. V následující tabulce se tam dostaneme zobrazeným postupným poklesem tempa indexu růstu na 1 %. Zisky na akcii rostou zmíněným způsobem. A to vše implikuje, že forward PE by kleslo ze současných mimořádně vysokých hodnot na 16,4:

Pokud by zisky rostly rychleji, pokles PE by v tomto scénáři byl ještě větší. Pokud by naopak zisky celkově rostly pomaleji, na dosažení popsaného růstu celého trhu by bylo třeba vyšších úrovní valuací. Jde samozřejmě o jeden z mnoha scénářů, jak by se dalo dostat k dlouhodobým úrovním trhů implikovaným současnými vysokými valuacemi/GS. Jak oněch výsledných 16,4 bodů zapadá do historických zkušeností?

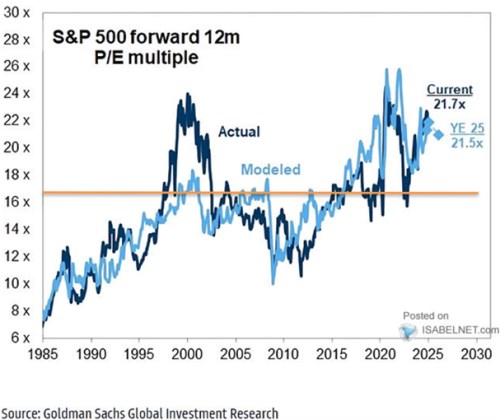

Odpověď naznačuje následující graf. Úrovně PE mezi 16 – 17 nejsou z dlouhodobého hlediska žádným troškařením spíše standard. Jinak řečeno, (i) pokud by trh rostl deset let v průměru o 3 % ročně a (ii) zisky se dostaly na historický růstový standard (rostly ve srovnání s trhem více než dvojnásobně), PE koriguje během deseti let na úrovně blízké nějakému standardu po roce 2000 (a vysoko nad úrovně standardní před rokem 2000):

Zdroj: X