Je to zhruba něco málo přes týden, co nejvyšší měnová autorita Spojených států, Federální rezervní systém, rozjel další kolo měnových injekcí tzv. QE2. Nehodlám rozebírat to, že Fed si musí najít jiné způsoby, jak dostat do systému peníze, když už prostší nástroje jako snižování sazeb nejsou možné, spíše se hodlám zaměřit na to, s jakým zdůvodněním Fed přišel a jaké podpory se mu dostalo od „liberálních“ (rozuměj levicových) médií, jakým je například , či ekonomů v nich píšících jako třeba Paul Krugman.

Ospravedlněním pro horečnaté zvyšování peněžní báze má být údajné nebezpečí deflace. Zatím ale ceny nijak závratně neklesají a už vůbec ne ty, jejichž pokles by měl podle Fedu způsobit budoucí deflaci. Je až s podivem, jak mnoho mainstreamových ekonomů bije na poplach před deflační pastí, do které se mohou Spojené státy dostat. Někteří rádi současnou situaci přirovnávají k „Japonské ztracené dekádě“, jako právě již zmiňovaný Krugman ve svém blogu: http://krugman.blogs.nytimes.com/2010/10/18/just-call-him-bernanke-sama/

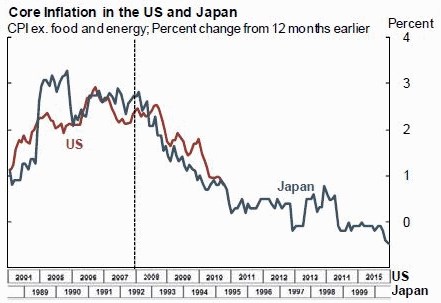

Viz. jeho graf:

Argumentace klesající křivkou CPI, tedy indexem spotřebních cen, je jistě zajímavá a pro neznalého člověka snad i výmluvná, ale i zde platí Churchillovo „Věřím jen těm statistikám, které si sám zfalšuji.“

Sám Krugman používá takzvané „jádrové CPI“. Řekněte sami, co je to za „jádro“, když tento „jádrový“ ukazatel neobsahuje ceny potravin a energií.

Zde je první problém. Ceny energií pro domácnosti podle statistik samotné vlády USA za posledních 12 měsíců narostly o více než 5 %. Ceny potravin i přes narůstající zájem o levné potraviny v takzvaných „Dollar stores" vrostly o 1,4 %, což, i když je relativně malé číslo, je stále více, než onen „jádrový CPI“ a přispěly by tedy k jeho zvýšení. Podle některých údajů může být dané číslo ještě vyšší (http://www.cnbc.com/id/40135092)

Problém číslo dvě se odrazil v posledních třech měsících na akciovém trhu. Deflační spirála by jistě byla poznat na trhu aktiv stejně rychle a vzhledem k možnostem reakce a dostupným technologiím dokonce mnohem rychleji, než na trhu spotřebního zboží. Více než 20% nárůst hlavních amerických akciových indexů za poslední tři měsíce je jako protiargument sám o sobě dosti výmluvný. Ze stejného důvodu, tedy rychlé reakce na měnové stimuly nejsou pravděpodobně akcie zahrnovány do žádného indikátoru spotřebních cen, třebaže z hlediska ekonomie by tam jako „budoucí“ spotřeba mohly být. Není také náhodou, že kromě akcií i jiná třída aktiv, nemovitosti, které jsou jistě svým způsobem spotřebovávány, byla dříve z indikátoru CPI vyloučena. Postaral se o to bývalý president Fedu Greenspan, který se nejprve zasazoval o vyloučení cen starších nemovitostí a později prosazoval i vyloučení cen nových nemovitostí. Bezprecedentní nárůst cen domů, ke kterému došlo v posledních dvaceti letech a který byl důsledkem uvolněné měnové politiky, by ho totiž jistě odsunul z pozice monetárního guru. Pokud by byl zobrazen v nárůstu CPI, tak by totiž ukázal, že nemalá část hospodářského růstu USA a růstu bohatství domácností během jeho éry, byla spíše jen nominální, než reálná a právě proto zadělávala na problémy, kterým musíme čelit dnes.

Problém číslo tři souvisí se samotným zaznamenáváním a měřením nárůstu cen jen podle koše spotřebního zboží. Zatímco onen „jádrový CPI“ nezahrnující mnoho věcí základní spotřeby neroste, tak PPI, tedy index cen producentů, v USA za posledních 12 měsíců vzrostl o rovná 4 %. Ještě hůře je na tom index cen „surových vstupů“, který za stejné období přidal přes 20 %. Se znalostmi o průbězích hospodářských cyklů lze říci, že nás prakticky s jistotou v blízké budoucnosti čeká konec jednoho z nich. Blížící se konec se totiž téměř vždy začne projevovat nárůsty cen, které jsou nejvzdálenější od konečné spotřeby a postupně se tyto nárůsty posouvají blíže ke konečné spotřebě. Ve chvíli, kdy tam již dosáhnou, začíná recese spojená s nezaměstnaností.

Mám-li si zavěštit já, tak to, čeho se z dlouhodobého hlediska obávám, je stagflace. Tedy ekonomický pokles spojený zároveň s inflací. Něco podobného, co se stalo v 70. letech. V té době se to svedlo na chamtivé arabské šejky a drahou ropu bez ohledu na to, jakým ekonomickým nesmyslem toto vysvětlení bylo. Jsem zvědavý, kdo bude obětním beránkem dnes.

(všechny statistické údaje lze nalézt na stánkách Fedu v St. Louis: http://stlouisfed.org/, který vřele doporučuji jako zdroj zajímavých informací.)