Nechci nosit moc dříví do lesa poukazováním na to, že eurozóna si v pokrizovém období vede znatelně hůře, než Spojené státy, ale také třeba Velká Británie. Důvod je prostý – vybrala si strategii, která spočívá na premise „nejdříve se musí hodně trpět, aby bylo lépe“. Někdy tomu tak skutečně je. Možná ale jen proto, že musíme hodně trpět na to, abychom jasně pochopili, že to nikam nevede. Možná také, že pointu vysvětluje rčení „bolesti se vyhnout nelze, utrpení ano“. Jinak řečeno, to první má svůj smysl, to druhé ne. Tímto směrem ale dnes v našich úvahách nepůjdeme.

Eurozóna se „chlubí“ vysokou nezaměstnaností, se svým produktem se stále nedostala nad úroveň roku 2007. Velká Británie zápasí „jen“ s pokořením hranice 105 % a USA hranice 110 % předkrizového HDP. Mohlo by se zdát, že takové rozdíly se promítnou do vývoje na akciových trzích. Pohled na valuace (ceny jsou v tomto smyslu zavádějící) ale ukazuje, že Evropa a USA na tom jsou relativně podobně – valuace jsou na úrovních, které můžeme považovat za udržitelné stropy z předkrizových let. Co trochu jiný pohled?

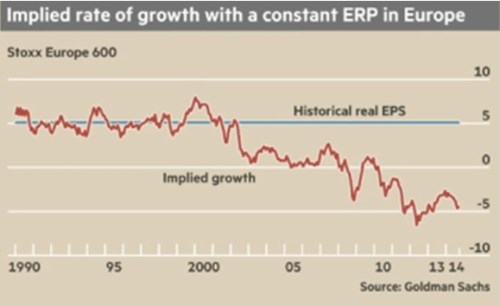

Graf ukazuje v agregátní podobě něco podobného tomu, co zde často používám na úrovni jednotlivých firem v sérii Zaostřeno na blue chips. Tedy očekávaný růst korporátních zisků, implikovaný současnými cenami na trhu. Pro jeho odhad musíme znát/odhadnout i požadovanou návratnost u akcií. Tvůrce grafu GS si toto cvičení zjednodušil tím, že používá konstantní rizikovou prémii. Vlastně nám tím tedy říká, jaký růst (v následujících 20 letech) čekali imaginární investoři, kteří od 1990 nezměnili svou averzi k riziku:

Zdroj: FT

Z obrázku je patrné, že v roce 2005 začal očekávaný reálný růst zisků testovat nulu, definitivně se pod ní dostal po roce 2010. V kritickém roce 2011/2012 klesl dokonce pod mínus 5 %, po krátkém opadnutí největšího pesimismu se nyní k této hodnotě opět blíží. Onen imaginární investor s neměnnou averzí k riziku (respektive rizikovou prémií) tak dnes od evropských akcií (firemních zisků) čeká méně než nic (tedy méně než nulu).

Zvídaný čtenář se nyní může ptát: Jak je možné, že očekávaný růst je tak nízko a valuace jsou zároveň poměrně dost vysoko? Nejsou vysoké valuace známkou toho, že investoři naopak čekají velmi mnoho? Valuace jsou dány skutečně dány očekávaným růstem a také požadovanou návratností (bezrizikovými výnosy a rizikovými prémiemi). Moje teze je taková, že v současných evropských valuacích je utlumený očekávaný růst zisků vyvážen nízkou požadovanou návratností – bezrizikové výnosy (vážený průměr) jsou extrémně nízko a nijak vysoko nejsou ani rizikové prémie.

GS ale tvrdí (při současných dost vysokých valuacích), že očekávaný růst je velmi nízko. To znamená, že jím používaná „standardní“ riziková prémie musí být ne jen hodně, ale hodně, hodně nízko. A pro demonstraci – pokud by zisky firem v následujících 20 letech klesaly reálně a průměrně o 5 % ročně, za těch dvacet let se sníží o cca 75 %! Ale nechci tu zkoumat zuby darovaného koně. Graf ukazuje prostě to, že do roku 2000 byla naše očekávání relativně stabilní, od té doby jsme stále většími pesimisty. Nebo realisty.

Ohledně zmíněné nízké (či hodně, hodně nízké) požadované návratnosti pak nezapomínejme na to, že od ní dostaneme přesně to, co hlásá (nejde o žádný oběd, ani svačinu, ani kousnutí zadarmo): Pokud klesne požadovaná návratnost, přinese to skokové (či relativně skokové) přenastavení cen směrem nahoru. To ale neznamená nic jiného, než že se budoucí návratnost „natlačila“ do onoho skoku a poté už budou zisky relativně nižší.

Například akcie vynášející stabilní dividendu ve výši 10 Kč s požadovanou návratností 10 % má hodnotu a cenu 100 Kč (10/10 %). Když požadovaná návratnost klesne na 5 %, hodnota a cena akcie na efektivním trhu vyskočí na 200 Kč. Takže investoři během krátkého okamžiku realizují velké kapitálové zisky. Následující roky už ale dostanou jen oněch 5 % (ve formě dividendy – na akcii za 200 Kč budou ročně dostávat dividendu ve výši 10 Kč). Ona „umírněná“ očekávání se tedy týkají nejen korporátních zisků, ale (možná hlavně) nízké budoucí návratnosti.