Jen málokteré aktivum se může pochlubit tak dlouhou obchodní historií jako zlato. Už ve starověku sloužilo ke zprostředkování směnných vztahů, aby se postupně vyvinulo v rezervní jednotku, na kterou byly fakticky navázány světové měny. Pád brettonwoodského systému v roce 1971 pak začal psát první stránky nového příběhu zlata jako komodity. V posledních letech drastického uvolňování monetární politiky pak žlutý kov získal oblibu jakožto měna chránící před znehodnocením amerického dolaru. Křížení vlastností obou tříd tak ze zlata vytvořilo spíše „měnoditu“.

Ač se to jeví jako absurdní obrat, pravdou zůstává, že zlato zastává v rámci své stávající existence duální rolí. Představuje oblíbenou komoditu pro výrobce luxusních šperků či dentálních slitin, ale také ochranou jednotku pro investory z celého světa. I díky tomu si zlato vydobylo přízvisko „safe haven“.

Různorodost použití tak dává zlatu do života jednu komplikaci, a to stanovení jeho reálné ceny, chcete-li nějaké vnitřní hodnoty. První volbou, jak tento nešvar překonat, může být přístup využívaný u průmyslových komodit. Jejich cenový vývoj úzce souvisí s komoditním cyklem. Ten je svou povahou úzce svázán s vývojem samotného hospodářství. Ve chvíli, kdy se hospodářství daří, roste poptávka po průmyslových komoditách. Vyšší poptávka žene ceny vzhůru a základní ekonomickou logikou láká na trh další producenty. Ti zvyšují svou investiční aktivitu (jako proxy pro měření můžeme uvažovat CAPEX) a roste produkce. První fáze komoditního cyklu bývá obvykle označována jako „produkční“. Nabídka začíná přerůstat poptávku a komoditní cyklus se posouvá do druhé fáze, která si v angličtině získala přízvisko „exploitation“ (volně přeloženo jako vykořisťování). Logickým vyústěním je postupné osekávání investičních nákladů a hledání nové rovnováhy. Když se od teoretických základů přesuneme k praxi - poměrně přesně výše popsané řádky zapadají do příběhu ropného průmyslu posledních měsíců, kde po dramatickém růstu investic do břidlicových ložisek v USA přichází období osekávání kapitálových výdajů (CAPEX by letos měly klesnout o 35 %). Černé zlato tak hledá své cenové dno, které by se mělo v dlouhém období zformovat na úrovni průměrných variabilních nákladů těžařů (tedy na úrovni tzv . breakevent point, kde se zisk rovná nule). Zkusme se nyní výše popsanou optikou podívat na situaci samotného zlata…

Komoditní cyklus

Produkční fáze (měřená celkovými CAPEX v sektoru - viz graf níže) odstartovala v roce 2010. Eskalace investiční aktivity v následujícím roce pak poměrně přesně reagovala na dramatický růst v ceně zlata. Do sektoru proudily nové investice, jejichž vrchol (taktéž vrchol produkční fáze) nastal koncem roku 2012. Cena se v té době pohybovala v blízkosti 1700 USD/unce. Atraktivní cenové úrovně však zlato dlouho neudrželo a nastal dramatický pokles. V reakci na nižší ceny postupně slábla investiční aktivita a komodita se z produkční fáze přesunula do fáze exploitation. Pohled na CAPEX, které se propadly koncem loňského roku na úroveň roku 2009, pak naznačuje, že se osekávání investičních nákladů ani po dvou letech nezastavilo.

Ve chvíli, kdy však svého dna investiční aktivita dosáhne, by zlato mohlo optikou průmyslové komodity dostat pozitivní signál. Jenže, kde se ony investice zastaví? Ve snaze detekovat takový bod se musíme pokusit detekovat možné cenové dno. To lze definovat hned několika způsoby (téma nákladů u těžařů zlata je rozebráno ZDE). Teoreticky by se cena mohla posunout až do pásma 641 USD/unce, kde se nachází cash cost těžařů (ve 3Q14). Na této úrovni by se investiční aktivita rovnala nule. Pravděpodobnější úrovní je však hodnota celkových nákladů dlouhodobě udržitelné produkce, tzv. All-in-sustaining-cost (AISC), které kromě cash cost zahrnují také náklady na zachování produkce. Ty se ve 4Q13 vyšplhaly na 1015 USD/unce. Na této hodnotě by se investice rovnaly zhruba opotřebení a těžařské firmy na trhu by de facto svým jednáním zachovaly status quo (co do produkce, rozdělení trhu…). Pokud bychom tedy ke zlatu přistupovaly jako ke klasické průmyslové komoditě právě na výše uvedené úrovni by se mohlo formovat cenové dno, ke kterému by ve fázi exploitation měla cena zlata tendovat.

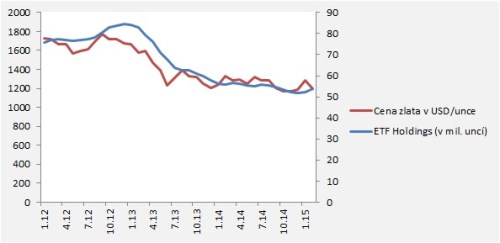

Nicméně zlato kromě komoditní role zastává také roli ochránce hodnoty. To z něj dělá svým způsobem safe haven měnu, ke které se investoři rádi uchylují v dramatických periodách. I proto je zásadní otázkou funkce poptávky. Na tu bude v následujících měsících působit hned několik faktorů. Jedním z prvních bude normalizace měnové politiky Fedu. Zvýšení sazeb totiž ovlivňuje vývoj amerického dolaru, který je se zlatem v protisměrném vztahu. Posilování dolaru by tak mělo vést k poklesu poptávky. Dalším faktorem je vývoj v poptávce po fyzickém zlatu z Číny a Indie. Čína má podle konsensuálních odhadů v příštím roce čelit zpomalení dynamiky svého růstu, což by mohlo negativně ovlivnit fyzickou poptávku. Naopak pozitivně by mohlo zapůsobit rozhodnutí indické vlády zrušit povinnost reexportovat 20 % celkového importu zlata. Třetím faktorem je samotný zájem investorů na finančních trzích. Tato část poptávky může být aproximována skrze objem prostředků držených v ETF. Pohled na graf níže poměrně zřetelně odhaluje, že se prostředky v ETF a cena zlata pohybují společně. Vlivový vztah je však poměrně nejasný (navíc korelační koeficient měsíčních změn v ceně a objemu prostředku v ETF dosahuje poměrně slabých 0,2) a nelze proto určit, zda vyšší cena zlata vede k růstu ETF prostředků, nebo je relace převrácená.

Vše výše uvedené tak vede k jednoznačnému, a poněkud chmurnému závěru. Zlato se v řadě věcí chová jako průmyslová komodita, avšak existují zásadní rozdíly, které předpovědi o interakci nabídky a poptávky výrazně komplikují. Naděje však umírá poslední a můžeme tak alespoň věřit, že zlato v průběhu dalších měsíců nabídne jasnější signály svého vývoje. Jedním z nich může být nalezení investičního dna a dokončení exploitation fáze. Tím druhým pak případný pokles v ostatních třídách aktiv, který přesměruje investiční poptávku směrem ke žlutému kovu. No a do třetice můžeme přidat celkové napětí na trzích, s jehož pomocí může zlato využít svého „měnoditního“ statusu.