Aktualizováno Konec minulého roku a počátek roku letošního přinesly něco, co můžeme nazývat sektorovým zemětřesením. Nebo alespoň zeměchvěním. Dobře jej vystihuje pohled na relativní návratnost jednotlivých sektorů amerického trhu (tj. návratnost měřenou v poměru k návratnosti k indexu SPX). Co to znamená pro trhy?

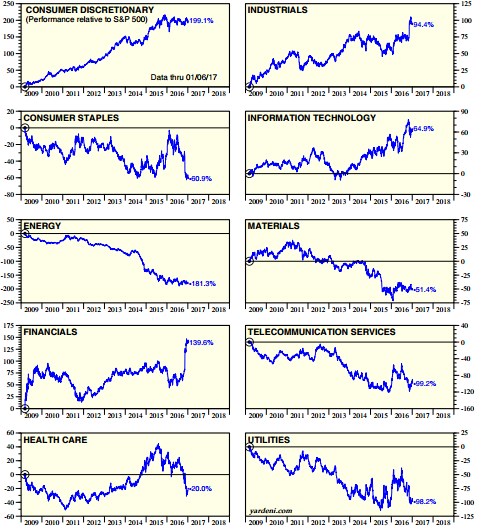

Z následujících obrázků je v první řadě patrné, že investoři nakupující akcie v roce 2009 mají největší radost v případě, že vsadili na sektor zboží dlouhodobé spotřeby. Jeho návratnost je totiž o 199 % vyšší než návratnost celého trhu. Opačně na tom jsou investoři, kteří věřili energetice (-181 %).

Jak ale bylo zmíněno, poslední týdny mohutnou sektorovou rotací znatelně zamíchaly kartami. Prudce si polepšily průmyslové firmy a zejména finanční tituly, které se rázem staly jedním z dlouhodobě nejvýnosnějších sektorů. Toto přelití nálad naopak odnesly sektor zboží krátkodobé spotřeby (consumer staples), zdravotní péče a také utility:

Zdroj: Blog Eda Yardeniho

V nemilost tedy upadly defenzivní sektory, z čehož bychom mohli usuzovat, že opět posílila víra investorů v to, že současný cyklus ještě ani zdaleka nekončí. Děje se tak i přes rostoucí pravděpodobnost jestřábější normalizace monetární politiky Fedu. Jen krátce zde zopakuji svou tezi o tom, že trhy si opět dovedly vybrat ze všech možných scénářů to nejlepší, tentokrát už to ale vyžaduje klapky na očích a to se nevyplácí. Dobrou ukázkou mohou vedle celého trhu být finanční tituly. Jejich rally podle mne počítá mimo jiné s tím, že sektoru pomohou vyšší sazby (zvýší se rozdíl mezi úrokovými výnosy a náklady), ovšem nenastane ekonomický útlum a utažení finančních podmínek, které by pozitivní dopad vyšších sazeb eliminovalo.

Valuační optimismus a skepse

Často tu připomínám, že pouhý pohled na vývoj cen akcií a indexů může být zavádějící. Skutečný optimismus a pesimismus se plně ukáže na násobcích: Nějaký sektor může například růst, ovšem pokud zisky rostou ještě rychleji, poměr cen a zisků klesá a dá se tvrdit, že investoři sektoru vlastně moc nefandí. A naopak: Pokud v nějakém sektoru klesají zisky mnohem rychleji než ceny akcií, můžeme hovořit o tom, že investoři mu ještě stále drží hodně palce, protože jsou za „hmatatelné“ současné zisky ochotni platit stále více.

Právě v této druhé pozici je stále energetika i přesto, že její PE již kleslo ze závratných výšin z počátku roku 2016. Investoři tedy evidentně stále věří, že přijde obrat k lepšímu a současné nízké zisky jsou jen přechodným jevem. Ve srovnání s celým obdobím od roku 2006 jsou valuace znatelně vysoko i u zmíněného zboží krátkodobé spotřeby (i zde je tedy vlastně namístě stále hovořit o optimismu). Ale v podstatě u celého trhu můžeme konstatovat, že valuace jsou z historického hlediska nezvykle vysoko, výjimky jsou jen dvě.

První z nich asi překvapivá nebude, protože jde o zdravotní péči, která nyní dostává hodně za uši ze strany Washingtonu. Druhá výjimka ale možná určitým překvapením bude, protože jde o technologie. Jejich PE se nyní pohybuje na hodnotě 16,6, zatímco v letech 2006 a 2007 se blížilo hodnotě 20. Ale spíše bychom to mohli formulovat tak, že zdejší valuace se pohybují v souladu s tím, jak sektor stárne a namísto růstových hvězd se začíná transformovat na pole plné dojných krav.

Trh se tedy v posledních týdnech opět posunul směrem k velkému optimismu a to jak na agregátní úrovni, tak co se týče popsané sektorové rotace. I když dám stranou svou rezervovanost, nedovedu si představit, jaká pozitivní překvapení by v takovém prostředí ještě mohla přijít. I když je pravda, že globální ekonomika skutečně sílí a nejde tedy jen o „Trump rally“. Snad se tedy ekonomice podaří dohnat trh a ospravedlnit jeho rozjařenost.