Finanční trhy pokračují v roce 2018 ve stejném duchu, jakým prošly rokem předchozím. Panují sice obavy, že dluhopisové trhy vstupují kvůli pokračující ekonomické expanzi do medvědího trhu, riziková aktiva si ale vedou stále velmi dobře. Jak na stránkách Financial Times poukazuje známý ekonom a investor Gavyn Davies, jedním z dobrých indikátorů převládajícího optimismu bývá obvykle nízká volatilita cen investičních aktiv a následná nízká volatilita indexu VIX. V tuto chvíli je podle něj ovšem otázkou, zda současná nízká volatilita neznamená nadměrné ignorování rizik.

Vývoj měřítka tržní volatility ve formě indexu VIX shrnuje následující graf:

Davies se domnívá, že kdyby z jakéhokoliv důvodu došlo k prudkému zvýšení volatility na trzích, bude téměř jistě následovat korekce cen rizikových aktiv a přijít by mohla i destabilizace finančního systému podobná té z roku 2008. Centrální bankéři tak právem věnují problému pozornost a nejeden investor se domnívá, že současná nízká volatilita je ve skutečnosti signálem nadcházejících problémů. Tito „kontrariáni“ se domnívají, že trhy ignorují ekonomický a geopolitický fundament.

Současnou situaci z investičního hlediska dobře popisuje Jeffrey Frankel: „Jednou samozřejmě dojde k tomu, že se varování před riziky naplní. Jenže podobný pesimismus vládl v roce 2015 a od té doby si globální akciové trhy připsaly dalších zhruba 30 %. Jedna věc je varovat před riziky a druhá věc je zvolit na jejich základě správnou investiční strategii. Načasování tu je klíčové.“

Davies k tomu dodává, že podle řady názorů jsou vysoké ceny aktiv i nízká volatilita na trzích odrazem politiky centrálních bank a zejména jejich nákupů investičních aktiv. Investor to nevylučuje, ale poukazuje na to, že podobně nízká volatilita byla zaznamenána i během předchozích cyklů v podobné fázi, v jaké se nacházíme dnes. Platí to o letech 1992–1995 či 2004–2006. A tehdy centrální banky žádná aktiva nenakupovaly.

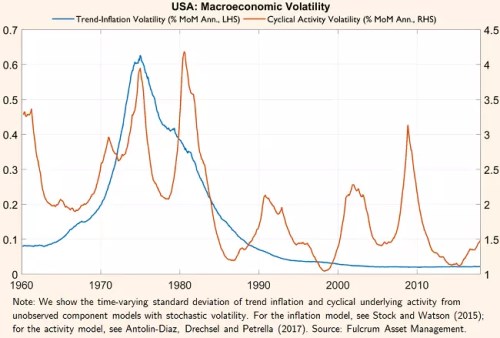

Je tak možné, že nízká tržní volatilita odráží zejména nízkou volatilitu makroekonomického prostředí. Ta se projevuje takzvaným Velkým uklidněním, které podle převládajícího pohledu začalo v polovině osmdesátých let. Přerušila jej sice krize v letech 2001 a 2008, ale i tak je zřejmé, že produkt a zejména inflace vykazují mnohem nižší fluktuace, než tomu bylo před osmdesátými lety, viz následující graf s trendem volatility inflace a ekonomické aktivity:

Podobným jazykem hovoří ekonomové z New York Fedu. Ti tvrdí, že dlouhodobě je sice i u volatility zřejmá tendence k „návratu k průměru“, ale v jejím případě je tato tendence slabší než u jiných ekonomických proměnných. To znamená, že období nižší i vyšší volatility mají větší setrvačnost. Období nízké volatility pak podle ekonomů není spolehlivým indikátorem toho, že by se na obzoru stahovaly mraky ve formě mimořádně vysoké volatility. Nic z toho sice neznamená, že kolaps na trzích se nemůže dostavit, zdá se však, že současný klid nemusíme považovat za „ticho před bouří“.

Zdroj: Financial Times