V lednu se daří akciím společnosti Square, která nabízí elektronické platební služby. Analytik Dan Dolev z Instinetu o nich před několika dny hovořil na CNBC s tím, že jde stále o fundamentálně atraktivní titul, který má další růstový potenciál. Todd Gordon z TradingAnalysis.com zase další růst ceny akcie věští z grafů. Na jeden se krátce podíváme, to spíše pro zábavu. Hlavně se dnes pověnujeme onomu fundamentu.

Následující obrázek ukazuje vývoj cen akcií Square. Pozitivní by prý mělo být laškování s dvousetdenním plovoucím průměrem a formace inverzní hlava a ramena. Posuďte sami, nakolik jde o relevantní informace, další řádky už věnujme tomu, co společnost skutečně investorům nabízí.

Zdroj: CNBC

Square je firma, která svými výsledky trochu mate tělem. Její tržby znatelně rostou, provozní ziskovost je ale v červených číslech. Což je ovšem trochu matoucí s ohledem na to, že provozní tok hotovosti je již nějakou dobu bezpečně v černých a od roku 2017 to dokonce platí o volném toku hotovosti. Po investicích tak zbylo firmě za posledních 12 měsíců 71 milionů dolarů, v roce 2017 to bylo asi 101 milionů dolarů.

Zdroj: Morningstar

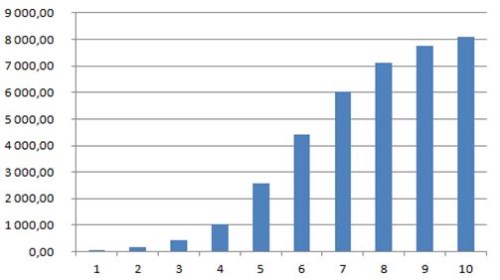

Jak se tato čísla rýmují se současnou cenou akcie? Kapitalizace se nyní pohybuje na cca 33 miliardách dolarů. Riziko (systematické) je tu podle dat z trhu dost vysoko (beta na hodnotě 2,2) a požadovaná návratnost se tak pohybuje kolem vysokých 15 %. S ohledem na to, jak volatilní cena akcie je, ale podobná čísla dávají smysl. Na ospravedlnění kapitalizace by se pak musel volný tok hotovosti v následujících deseti letech vyvíjet například následujícím způsobem:

Za následující tři roky by se tedy musel volný tok hotovosti zvednout ze současných cca 70 milionů dolarů na 1 miliardu dolarů, šestým rokem by firma musela po investicích vydělávat 6 miliard dolarů a na konci celého období více než 8 miliard dolarů (pak by se růst pohyboval kolem 4,5 % do nekonečna).

Na CNBC o Square hovořil i Mark Tepper ze Strategic Wealth Partners, který tvrdí, že akcie je předražená. Sektor platebních nástrojů a služeb je podle něj atraktivní, protože bude růst minimálně o 20 % ročně. Jeho tipem je ale , která sice zaostává za v oblasti růstu tržeb, ale vyniká na úrovni marží. Morningstar zase hovoří o tom, že Square je hráčem, který si drží dobrou niku na trhu, ale nemá velký potenciál pro to, aby bojoval s většími hráči. Růst by tak mohla generovat spíše mezinárodní expanze. A akcie jsou podle ní asi o 50 % předražené.

Výše uvedený graf každopádně implikuje, že volný tok hotovosti by musel na ospravedlnění růst 4 roky o téměř 150 % ročně a pak by růst postupně klesal na oněch necelých 5 %. I v různých alternativních scénářích jde o čísla vysoko nad nějakými výše zmíněnými 20 % růstu trhu. Cenové grafy mohou tedy ukazovat zajímavé formace, ale obávám se, že fundament hovoří trochu jiným jazykem.