Hovorů o recesi, jak makroekonomické, tak ziskové, je nyní na trhu více než dost. Jedním z medvědů je v tomto ohledu stratég Mike Wilson, který před několika dny na CNBC tvrdil, že očekávaná zisková recese může změnit chování korporátního sektoru. Jinak řečeno, může „nakazit“ celé hospodářství. Dnes se na tuto tezi podíváme, ale hlavně bych se chtěl věnovat ziskové „mechanice“ ve scénáři, kdy by v americké ekonomice proběhlo hladké přistání a kdy by si naopak v dohledné době skutečně prošla recesí.

Recese jenom zisková, krátká

Wilson tvrdí, že zisková recese je daná věc. Problémem přitom podle něj nebyl chyba v monetární politice a utahování ze strany Fedu. Chybou bylo načasování fiskální stimulace, které minulý rok posunulo americkou ekonomiku k přepalování. Což je téma, které hodně souzní s mým pohledem na to, co v nedávné době probíhalo v americké ekonomice: Fiskální stimulace v prostředí nemnoha volných kapacit musí vyvolat tlaky na utažení jiných šroubů, tedy těch monetárních. Výjimkou by byla pouze situace, kdy by ono fiskální uvolnění vedlo ke zvýšení potenciálu ekonomiky – tedy ke zvýšení objemu oněch volných kapacit. Jenže k tomu nějakým přelomovým způsobem přes velké ambice nedošlo.

Wilson se domnívá, že zisky očekávané pro letošní rok budou ještě asi tak o 5 % sníženy. Příčinou mají být negativní tlaky na marže, které podle něj pozorujeme na straně mzdových nákladů, ale i investic. Rizikem pak může být zmíněná možnost, že se tyto tlaky dostanou firmám více pod kůži a ony se posunou směrem k větší opatrnosti. Což můžeme jinými slovy popsat jako obrat ve zvířecích pudech s dopovídajícím dopadem na celé hospodářství. Podle stratéga si je Fed této hrozby dobře vědom a právě proto provedl velký obrat směrem k hrdličkám.

Recese skutečná

Vedle podobných diskusí o ziskové recesi probíhají i diskuse o recesi skutečné. Někdy se mi zdá, že jaksi paralelně, ale pokud bychom dali dohromady oba „střední proudy“ obou témat, pak by další vývoj měl vypadat následovně: Letos mírná zisková recese, nejdříve příští rok, ale spíše později recese skutečná (se „skutečným“ propadem ziskovosti). Pokud se ale podíváme na „bottom up“ projekce ziskovosti obchodovaných společností, nějaký náznak skutečné recese často nenajdeme. I u takové vysoce cyklické firmy, jakou je CAT, uvidíme jen mírný pokles očekávaných tržeb a zisků v roce 2021 (podle konsenzu na Business Insider).

Nejde o situaci nijak výjimečnou – na makro úrovni se hovoří o blížící se recesi, konkrétní projekce výsledků firem a valuační modely s ní ale kvůli tomu počítat nemusí (a všude se to tak hemží doporučeními kupovat). Přitom během poslední recese se zisky obchodovaných společností propadly asi o 40 %. Ta další recese nemusí ani zdaleka být tak silná, či ještě horší, jak se nám snaží podsouvat profi zkázopravci. Nicméně tu určitě nehovoříme o žádném detailu. A dnešní úvahy bych rád ukončil pohledem na to, jaký vnitřní rozpor toto analytické (ne)očekávání skutečné recese může přinášet.

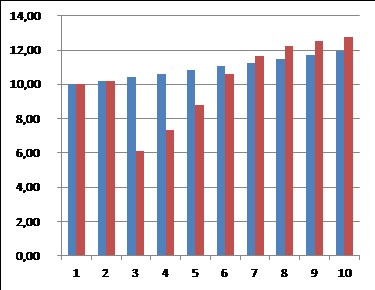

Následující graf ukazuje modrými sloupci průběh toku hotovosti hypotetické firmy HF začínajícího na 10 milionech dolarů a rostoucího ročně o 2 %, tedy v souladu s cílovou inflací centrální banky. Při požadované návratnosti na 10 % je současná hodnota tohoto toku hotovosti 125 milionů dolarů. Nyní si položme otázku: Jak by se během oněch deseti let musel tok hotovosti chovat pro zachování stejné současné hodnoty, kdyby za dva roky přišla recese?

Jednu z možných odpovědí ukazují červené sloupce. Za dva roky se tu volný tok hotovosti, či propadá o 40 % a trvá mu 3 – 4 roky, než se dostane na předchozí trend. Pokud by se ho následně držel, na onu současnou hodnotu ve výši 125 milionů dolarů se samozřejmě nedostaneme. Konkrétně by dosáhla 116 milionů dolarů, tedy asi o 10 % méně.

Pokud má být propad během recese kompenzován, musí se cash flow postupně dostat nad trend. Rozdíl v toku hotovosti tu v roce 10 musí dosahovat konkrétně 0,85 milionu dolarů. Cash flow druhého scénáře musí tedy být v roce 10 o necelých 7 % výše, než v prvním (pak také roste o 2 % ročně). Podobných scénářů bychom vymysleli více, ale výše uvedené snad stačí na velmi hrubou demonstraci toho, co sebou nese občasný rozpor mezi bezpropadovými projekcemi výsledků u jednotlivých firem na straně jedné a makro úvahami o blížící se recesi na straně druhé.