Jeden ze čtenářů mých příspěvků se zajímal o vztah mezi valuací rychle rostoucích společností (konkrétně PE násobkem) na straně jedné a odhady hodnoty provedenými na základě diskontovaného toku hotovosti na straně druhé. Podobné věci lze podle mne nejlépe demonstrovat na konkrétním příkladu.

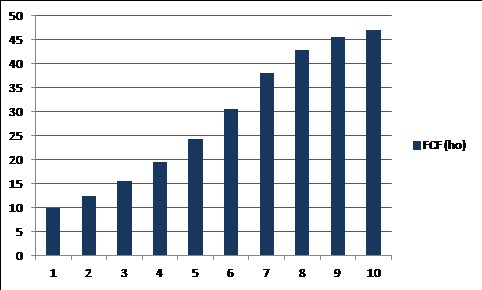

V následujícím grafu je vyznačen vývoj dividend (může být i volné cash flow na vlastní jmění) u nějaké rychle rostoucí společnosti – její akcie. Začínáme na 10 Kč dividend, ty pak rostou o 25 % ročně a ke konci období růst klesá ke 3 % (cca 1 % reálný růst plus inflace na cca 2 %). Současná hodnota takového toku dividend by při 10% požadované návratnosti dosáhla 425 Kč. Poměr této hodnoty odhadované na základě DCF k dividendám roku 1 tak dosahuje 42,5, k dividendám roku 2 je to 34.

Dejme tomu, že na výplatu těchto dividend musí firma vydělávat dvojnásobek zisků (tj. polovinu zisků musí a bude muset soustavně reinvestovat na to, aby dosáhla onoho růstového profilu). V prvním roce by její zisky tedy dosahovaly 20 Kč, v druhém 26 Kč, atd. PE počítané ze zisků prvního roku by tak dosahovalo hodnoty 21, u roku 2 by bylo ve výši 17. A to je v principu vše, stačí už jen porovnat námi odhadovanou hodnotu s tržní cenou.

Pokud by se cena této akcie nacházela na stejné výši jako náš odhad hodnoty, tato PE bychom tedy my, na základě tohoto odhadu, považovali za férová. Pokud by cena byla vyšší, vyšší by byly i násobky a my bychom cenu i valuace považovali za přehřáté. Pokud by byly naopak níže, podle nás by musely být „podchlazené“.

Co kdyby cena akcie dosahovala 500, PE se tak pohybovalo na hodnotě 25, ale někdo by nám tvrdil, že je férové? Může tak činit v podstatě intuitivně, třeba s tím, že podobné firmy se obchodují s podobným násobkem. Podobnost ale mate a navíc i ony firmy mohou být předražené. Já tak doporučuji udělat si alespoň jednoduché DCF třeba v tom smyslu, jak bylo prezentováno výše. Pak se může ukázat, že onen někdo (i) je větší optimista ohledně růstu, či „dividendové vydatnosti“ zisků, nebo (ii) se domnívá, že by tu měla být nižší požadovaná návratnost (akcie je méně riziková, než si myslíme my). Pro něj je tak ono PE ve výši 25 skutečně férové.

Jinak řečeno, férovost valuace a jejích výstupů není samozřejmě objektivní, stejně tak, jako není objektivní férová cena akcie. Kdyby něco takového existovalo, na trhu by neexistovaly bubliny. I když možná stejně ano – kdysi jsem četl o jednom experimentu, ve kterém tradeři dokázali vyhnat bublinu i na aktivu, jehož objektivní hodnota byla všem předem sdělena. Já sám tu někdy prezentuji věc z opačného konce – ukazuji, jak by se dividendy/tok hotovosti musely v budoucnu vyvíjet, aby ospravedlnily současnou kapitalizaci. Jde ale o jedno a to samé. Můj pohled vybízí namísto posuzování ceny či násobků k tomu, aby čtenář zhodnotil, zda je ono ospravedlňující cash flow realistické, či nikoliv.