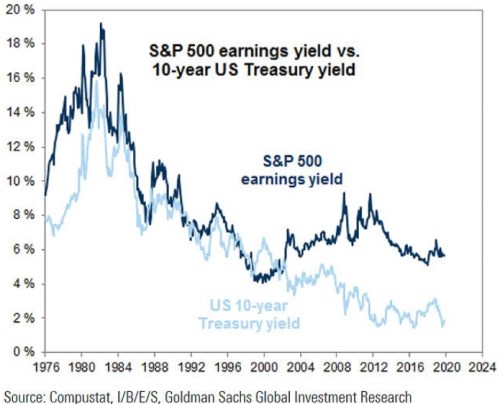

V roce 1980 se výnosy amerických vládních obligací pohybovaly kolem 13 %. V tomto roce se ziskové výnosy indexu S&P 500 (poměr zisků k cenám EP – obrácené PE) pohybovaly také na 13 %. V roce 1985 vynášely dluhopisy asi 9 %. Ziskový výnosy byl na 9 %. V roce 1990 to bylo podobné. V roce 1995 se oba výnosy přesunuly na 8 %. Na konci roku 2001 na cca 5 %. Mezi těmito body se oba výnosy občas lišily, ale jejich korelace byla dost vysoká. A pak se všechno změnilo, najednou to nefungovalo. Co se stalo? A jakou relevanci to má pro současný vývoj?

Rozdíl mezi ziskovým výnosem a výnosy vládních obligací tedy od počátku osmdesátých let do roku 2000 osciloval kolem nuly. Pak se ale cesty obou odtrhly – výnosy obligací pokračovaly v dalším poklesu, ale ziskový výnos akcií již výrazně pod 5 % neklesl (na čas se naopak zvedal, aby pak opět začal klesat k oněm 5 - 6 %):

Je to už řadu let, co se více hovořilo o takzvaném Fed modelu. Model je ale snad až příliš vznešené slovo – šlo o to, že Fed prý jednu dobu posuzoval možnou bublinovatost akciového trhu právě tím, že porovnával výnosy dlouhodobých vládních obligací a ziskové výnosy akciového indexu. Logika takového přístupu byla dána asi zejména tím, jak se obě proměnné chovaly do roku 2000 – pokud se ziskové výnosy těch u obligací odchýlily směrem dolů, značilo to nafouknutost akciového trhu (např. kolem roku 2000) a naopak. Pokud by se Fed ale této perspektivy držel i po roce 2000, muselo by mu soustavně vycházet, že akcie jsou dlouhodobě a značně podhodnocené, protože jejich ziskové výnosy byly relativně k výnosům obligací soustavně vysoko - viz výše uvedený graf.

To, že při trendovém poklesu výnosů obligací musí jednou nastat k odtržení výnosů ziskových je ale zřejmé: Pokud by se oba výnosy rovnaly například na 3 %, znamenalo by to, že by se trh obchodoval s PE 33. Pokud by se výnosy rovnaly nyní, když výnosy dluhopisů dosahují asi 0,6 %, PE by se pohybovalo na 166. Proč ale ona korelace zmizela zrovna na konci devadesátých let? Proč bylo PE kolem 20 - 25 (ziskový výnos kolem 4 - 5 %) onou kritickou hranicí?

Výše PE (či EP) záleží na tom, kolik dividend je vypláceno ze zisků POR (dost stabilní proměnná), na očekávaném růstu zisků g (méně stabilní), na bezrizikových sazbách rf (tedy právě výnosech vládních obligací) a na rizikové prémii akciového trhu MRP (také méně stabilní). Konkrétně: P/E = POR / ((rf + MRP) - g).

Z tohoto pohledu je tedy na jednu stranu pochopitelné, že pokles rf vede k růstu PE (poklesu EP). Na druhou stranu vidíme, že do EP promlouvá více proměnných, které jdou často proti sobě (viz níže u vztahu mezi výnosy a růstem). A fundamentální vztah mezi EP a výnosy obligací také není lineární. Tudíž je spíše překvapivé, jak moc spolu výnosy obligací a EP během oněch dvaceti let „spolupracovaly“. I uvedený graf konec konců naznačuje, že před osmdesátými lety byl vztah také o hodně volnější a EP bylo nad výnosy obligací, tentokrát na vysokých celkových hodnotách.

Z praktického pohledu...

Z čistě praktického hlediska výše uvedené ukazuje, že posuzování (ne)bublinovatosti akcií podle výše výnosů obligací má pevný základ v historii, ale v historii selektivní. Již roky to konkrétně znamená, že bychom podle mne měli brát s rezervou názory, které tvrdí, že akcie jsou relativně k výnosům obligací podhodnocené - jejich EP je příliš vysoko, PE příliš nízko. A Fed snad svůj model opustil již před řadou let (slyšet o něm z jeho řad není).

Z cyklického hlediska je pak navíc vhodné vnímat to, že trh dluhopisový v minulosti nejednou dokázal odhadnout další ekonomický vývoj lépe, než akcie. Jak jsem zmínil výše, výnosy obligací jsou nyní mimořádně nízko. Někdo to může přičítat jen tomu, jak je nastavena monetární politika. Ale nezavrhujme možnost, že na trhu stále dominuje chování soukromých subjektů a oněch cca 0,6 % ukazuje jejich výhled ohledně budoucího chování nominálního produktu a inflace.

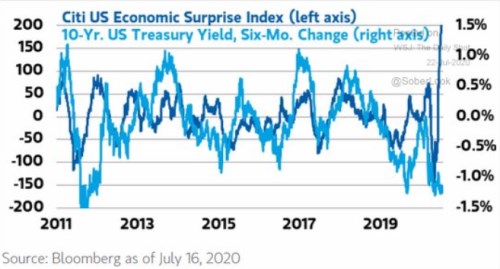

Z tohoto pohledu tak můžeme být spíše v situaci, kdy by akcie byly stále příliš optimistické, ne pesimistické, jak by naznačovala popsaná logika Fed modelu (dost ale záleží na tom, jaká je nyní riziková prémie akcií). A nebyly by samy - viz následující graf srovnávající výnosy obligací s indexem ekonomických překvapení od :