Trh může mířit ke korekci, ale i tak „je vždy co kupovat“. Někde bují gamblerství, rotace ale podle některých názorů stále dává smysl. Měď může být „novou ropou“. A ještě více v nových Perlách týdne.

Ztracené investiční dekády a příliš současného optimismu: Následující graf od BofA popisuje dlouhodobý a o inflaci očištěný vývoj návratnosti investičního portfolia, které je z 60 % tvořeno akciemi a ze zbylých 40 % obligacemi. Poslední ztrátová dekáda přišla po roce 2000, tu předchozí najdeme až od první poloviny sedmdesátých let. Nejdelší období ztrát přišlo po roce 1900, kdy za téměř dvacet let zmíněné portfolio oslabilo o 2,1 %:

Zdroj:

Nadšení z dalšího vývoji na akciových trzích chladila na CNBC Savita Subramanian z BofA. Hovořila o tom, že podle historického vývoje je dobré akcie prodávat v době, kdy na trhu vládne velký optimismus a panuje názor, že ceny již porostou napořád. Bývají to období, kdy jsou v cenách akcií odraženy již všechny pozitivní informace. A podle strategičky se v takovém období pohybujeme i nyní – indikátor sentimentu na trhu, který banka používá, je podle jejích slov blízko prodejnímu signálu.

odhaduje, že zisky v indexu S&P 500 se letos zvednou na 185 dolarů na akcii. Odhad banka zvýšila, ale neučinila tak u cílové hodnoty celého indexu. Strategička dokonce hovořila o tom, že trh se pravděpodobně vydá opačným směrem, než všichni čekají. Co v takovém prostředí dělat? Subramanian odpověděla, že „vždy je co kupovat“ a na trhu jsou podle ní segmenty, které se obchodují s relativním diskontem. Zmínila v této souvislosti cyklické tituly a firmy, které by měly těžit z plánovaných vládních investic do infrastruktury.

Letošní rok podle strategičky „vypadá úplně jinak, než ten loňský“. Mění se totiž daňový výhled, výhled pro otevírání ekonomiky a podobně. Investiční portfolia ale podle ní mají stále podobné složení, i když se to mění kvůli rotaci k hodnotovým a cyklickým akciím. Právě této rotace by se strategička podle svých slov dále držela, včetně orientace na průmyslové firmy, energetiku a finanční tituly spolu s akciemi malých společností.

Přestávka a gamblerství: V podobném duchu jako Subramanian hovořil na Yahoo Finance George Seay, který stojí v čele společnosti Annandale Capital. Podle něj je akciový trh již „unavený“, což má dokazovat to, jaké zisky si připsal minulý i letošní rok. Investor se tak domnívá, že akcie si nyní „vezmou přestávku“. Jako důvod k prodeji mohou podle Seayho posloužit nové čtvrtletní výsledky, ukazovat to prý může i reakce trhu na čísla, která vykázala banka .

Seay míní, že na trhu se pohybují dlouhodobí investoři, ale v současné době se také hodně obchoduje s cílem krátkodobých zisků. Právě tento typ investorů podle něj bude mít tendenci vybrat zisky a to povede ke korekci. Seay se také domnívá, že rotace od technologií směrem k jiným částem trhu, včetně hodnoty a malých firem, stále dává smysl. Narušit by jí mohlo snad jen, kdyby velké technologické firmy překvapily svou nečekaně vysokou ziskovostí.

Atraktivní mohou být i mezinárodní trhy, které nyní zaostávají proto, že otevírání ekonomiky v některých částech světa probíhá jen pomalu. Až se ale zrychlí, půjde podle investora o atraktivní investice. Seay byl tázán i na takzvané SPAC. Tedy prudce se rozvíjející segment trhu, který tvoří firmy bez vlastní činnosti, které na trh vstoupily proto, aby následně provedly akvizici jiné firmy. A umožnily jí tak vstup na trh bez tradičního primárního úpisu. Seay míní, že takové společnosti mají mnohdy velmi zajímavé technologie a slibnou budoucnost, zrovna tak ale existují takové, které nepřežijí a nebudou vykazovat žádné zisky.

Sentiment vůči tomuto segmentu trhu se také může změnit s tím, jak bude klesat ekonomický růst. A jde tak celkově o investice, které jsou vhodné jen pro ty, kteří mají velmi nízkou averzi k riziku. A zároveň dobře rozumí tomu, čemu se daná firma věnuje a dovedou tak relevantně zhodnotit její potenciál. V opačném případě „jde o gamblerství“.

Seay se domnívá, že z dlouhodobějšího hlediska je pro akcie důležitý zejména pohyb sazeb a inflace. Například růstové tituly by podle něj neustály případný větší růst sazeb. Investoři by pak měli věnovat pozornost realitám, komoditám a dalším aktivům, které si většinou vedou dobře v prostředí vyšší inflace. Naopak skepsi Seay radí u technologických firem, které se obchodují za mimořádně vysoké násobky zisků, nebo zisků ještě ani nedosáhly. Bude totiž mnohem těžší ospravedlňovat jejich valuace nulovými sazbami.

Inflační očekávání: BofA v následujícím grafu shrnuje inflační očekávání na globální úrovni. Konkrétně jde o výsledky průzkumu – podíl tázaných, kteří očekávají růst globálního indexu spotřebitelských cen. Předchozího vrcholu bylo dosaženo v květnu roku 2004, nyní poměr kladných odpovědí dosahuje ještě vyšších hodnot:

Zdroj:

Jaké budou výsledky: Jak se bude nyní vyvíjet situace na americkém trhu? Investoři by se v první řadě neměli pokoušet o krátkodobé časování trhu a odhady jeho krátkodobých posunů. Tak na zmíněnou otázku odpověděla Liz Ann Sonders ze společnosti Charles Schwab. Pokračovala s tím, že aktuální pokles výnosů amerických vládních obligací je těžké interpretovat, možná za ním stojí to, že trhy nyní očekávají rychlejší příchod růstového vrcholu americké ekonomiky.

Jen málo firem zatím zveřejnilo své poslední čtvrtletní výsledky, ale strategička poukázala na velký poměr těch, jejichž čísla byla lepší, než se čekalo. Pokračování výsledkové sezóny pak bude důležité nejen kvůli dosaženým výsledkům, ale i kvůli výhledu pro druhé čtvrtletí. V něm se obecně očekává zrychlení ekonomické aktivity a výhled firem naznačí, jak realistický je současný konsenzus, podle kterého by v druhém čtvrtletí měly zisky obchodovaných firem růst meziročně o 55 %. Vyšší ziskovost by přitom měla snížit současné mimořádně vysoké valuační násobky – poměry cen akcií a zisků na akcii.

Nová ropa: Měď je nejlepším známým vodičem elektrické energie. Je tedy významná pro řadu zelených témat, včetně výroby větrných elektráren, solárních panelů, skladování energie a elektromobility. Na CNBC to v souvislosti se svým optimistickým výhledem pro tento kov uvedl Jeff Currie z . Svět podle něj bude „elektrifikovaný a dekarbonizovaný“ a „na to bez diskuse potřebujeme měď“. Ta je podle analytika v určitém smyslu podobná ropě v tom, jak klíčovou komoditou pro budoucí energetiku bude.

Na trhu s mědí podle analytika dojde k rostoucímu tlaku v následujících 12 – 18 měsících. Nastane totiž ekonomické oživení, na trhu nyní přitom nejsou větší zásoby a vyšší poptávku bude těžší uspokojit. A v letech 2024, 2025 pak přijde růst „zelených investic“. V následujících 12 měsících by se tak mohly ceny mědi dostat na 11 000 – 12 000 dolarů za tunu, v delším období až k 15 000 dolarů za tunu. V reálném vyjádření byly v minulosti podle analytika ceny nejvyšší v roce 1968, kdy dosáhly 14 000 dolarů za tunu. Do určité míry přitom tehdy podle Currieho panovalo podobné prostředí, jako nyní.

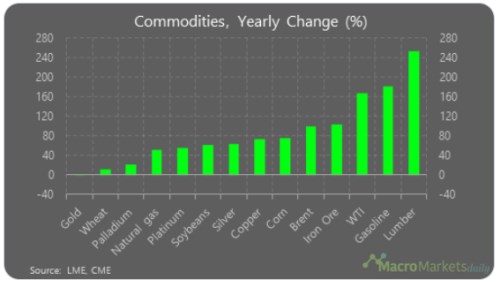

Graf ukazuje pohyby cen vybraných komodit za poslední rok. Zdaleka nejvyšší růst nastal u stavebního dříví, následuje benzín a ropa. Měď je s „pouhými“ necelými 80 % daleko za nimi:

Zdroj: