Když před lety začal Fed omezovat nákupy aktiv, jiné centrální banky ještě k taperingu nepřikročily. A na globální úrovni tak nabídka nové likvidity dál rostla, přestože v USA platil opak. Ve volném pokračování včerejší úvahy zaměřené na téma „fundament vs. likvidita“ se podíváme právě globální likviditu od centrálních bank. A další zdroje „tekutosti“ pro akciové trhy.

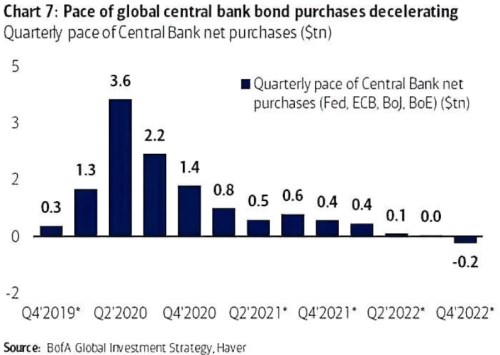

1. Likvidita od centrálních bank: se s námi dělí o své projekce dalšího vývoje nákupu aktiv prováděného Fedem, ECB, BoJ a BoE. Vrcholu dosáhl v druhém čtvrtletí minulého roku, pak postupně nabídka tohoto typu likvidity klesala. A BofA předpokládá, že k nule se na globální úrovni dostanou ve druhém čtvrtletí roku příštího a ke konci roku 2022 budou v záporu:

Zdroj:

Tématu taperingu se tu věnuji poměrně často, moje hlavní teze v souvislosti s ním by byly: Za prvé, reakce na něj je do značné míry sebenaplňujícím se proroctvím a to včetně akcií. Za druhé, pokud toto proroctví řekne, že s taperingem dojde k ochlazení ekonomiky, výnosy obligací půjdou dolů a ne nahoru (jak by implikovala prostá, na likviditě založená, úvaha o vztahu mezi taperingem a výnosy obligací).

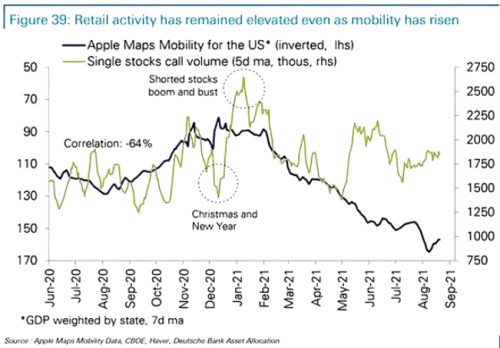

2. Likvidita od retailu: Minulý rok přinesl nebývalou participaci retailových investorů na dění na akciovém trhu. Nechám stanou nějaké hodnocení plusů a mínusů toho, co se v praxi děje, směřuji k následujícímu grafu, ve kterém porovnává index mobility (jako indikátor pandemického tlaku) s aktivitou retailových investorů:

Zdroj: Twitter

Podle takto pojatého grafu a proměnných tedy nedošlo k tomu, že by se (americký) drobný investor s otevíráním ekonomiky přesunul od tradingu, či dokonce investování k jiným aktivitám. Jinak řečeno, tento zdroj likvidity pro akcie drží.

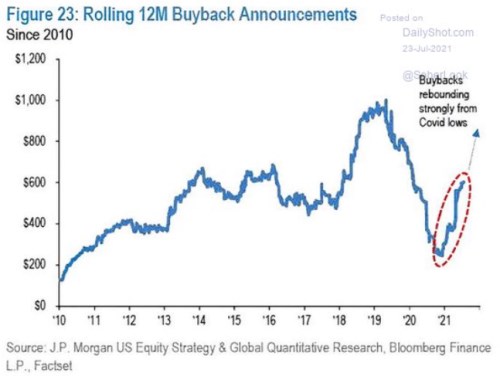

3. Likvidita od firem: Pár let po finanční krizi roku 2008 se objevila studie, která se pokoušela kvantifikovat dopad QE na akciový trh (objem likvidity, který na něj kvůli QE teče). Když jsem tehdy porovnal výsledné hodnoty s výší prováděných odkupů, bylo QE v tomto smyslu podružným jevem. Jinak řečeno, hlavním zdrojem likvidity byly pro akcie samotné firmy, jejichž akcie se na trhu obchodují.

Pokud se na odkupy podíváme z hlediska teoretického fundamentu, můžeme hovořit o nějaké hrubé hranici, za níž již asi spíše škodí, než prospívají: Příliš zvyšují finanční páku, zadlužení, riziko. Je to do značné míry diskuse o tom, jaké je optimální zadlužení a v praxi nemá jednoznačný závěr. Dá se například tvrdit, že optimum je zde kvůli černým labutím naprosté minimum. Každopádně, pokud se zde omezujeme pouze na pohled „kolik likvidity“ a o fundament se nestaráme (viz ale i včerejší úvaha), tak s (ohlášenými) odkupy to vypadá následovně:

Zdroj: Twitter