Od chvíle, kdy se Phil Orlando věnoval koncem 70. let finanční žurnalistice, neslyšel tolik hovořit o stagflaci jako nyní. Tehdy ceny ropy narůstaly a inflace se pohybovala na více než dvojnásobku současných hodnot. Nynější hlavní stratég akciových trhů ve společnosti Federated říká, že se schyluje k návratu stagflace, a tlačí se do akcií firem, kterým se za vysoké inflace a pomalejšího hospodářského růstu žije docela dobře.

Spotřebitelské ceny rostly v září v USA ročním tempem 5,4 % (v ČR v září meziročně +4,9 procenta). Tamní hospodářský růst by měl přitom za třetí čtvrtletí zpomalit na 2,7 procenta z tempa 6,7 procenta v předešlém kvartálu. Číslo se dozvíme ve čtvrtek. Za Česko pak přijdou data o HDP v pátek.

Zdroj: Reuters

Podle americké centrální banky bude růst spotřebitelských cen jenom dočasný a také mnoho ekonomů má za to, že stagflace není nevyhnutelná. Řada investorů je však na pozoru. Obavy budí především korozivní účinek, který měla minulý stagflační období na ceny aktiv.

Počet příkazů k vyhledávání slova stagflation přes vyhledávač Google bude za říjen největší od roku 2008 a také napsala, že stagflace je teď „nejčastěji zmiňovaným slovem v komunikaci klientů“.

„Zpomalování naší ekonomiky ... poukazuje na stagflaci,“ domnívá se podle Reuters Louis Navellier, investiční ředitel v Navellier & Associates. „Chystáme se utahovat všechna naše portfolia, protože pozorujeme, jak nás to táhne do tunelu, kde jsou (akciové trhy§ nervóznější a těsné“.

Akcie nevyvázly z minulých období stagflace bez šrámů. S&P 500 spadl za posledních 60 let během čtvrtletí poznamenaných stagflací mediánově o 2,1 procenta, zatímco ve všech dalších kvartálech rostl mediánově o 2,5 procenta, uvedla také .

Dluhopisy během poslední velké stagflační periody, která začala koncem 60. let, zápasily také. Rostoucí ceny ropy, vyšší nezaměstnanost a uvolněná měnová politika vytlačila jádrovou inflaci v roce 1980 na maximum 14,5 procenta. Fed to v návaznosti přimělo ke zvýšení úrokové sazby na skoro 20 procent. Referenční desetiletý americký státní dluhopis klesal v devíti z 11 let, počítáno do roku 1982, ukazují data ekonom Aswatha Damodarana. Inflace narušuje kupní sílu budoucího cash flow dluhopisů.

Orlando z Federated druží akcie firem, které dokáže přenášet narůstající náklady na zákazníky, a to včetně energetik a průmyslových firem. Navellier se zaměřil na velké maloobchodníky, které mají vlastní dodavatelské řetězce. Jednou z nich je třeba .

A proč ne?

Srovnání se 70. lety ale mnoho lidí na Wall Street odmítá. Důvody? Příčiny současného vzedmutí spotřebitelských cen jsou podle nich přehnané, nebo ustoupí.

„Domníváme se, že jsme na vrcholu strachu ze stagflace,“ uvedl Scott Kimball ze společnosti BMO Asset Management. Většina výdajů v návrhu amerického zákona o infrastruktuře je podle něj dlouhodobé povahy a nebude mít bezprostřední ekonomický efekt.

Podle Jeana Boivina z Investment Institutu hospodářský růst zrychlí, protože dodávky budou dostupnější, a chystá se na to, že výnosy dluhopisů půjdou nahoru.

„Od 70. let jsme neměli situaci, kdy inflaci táhly vzhůru převážně nabídkové šoky,“ podotkl podle webu MarketWatch bývalý viceguvernér Bank of Canada. Tady ale prý veškerá podobnost končí. Stagflace před půl stoletím přišla, když růst a aktivity překonaly výrobní kapacitu globální ekonomiky. Teď ale ekonomika naráží na poruchy dodavatelských řetězců a ve skutečnosti se stále pohybuje pod svojí výrobní kapacitou, uvedl. To znamená, že nabídka nakonec vzroste a uspokojí poptávku, na rozdíl od 70. let, kdy se poptávka musela snížit, aby se potkala s nabídkou.

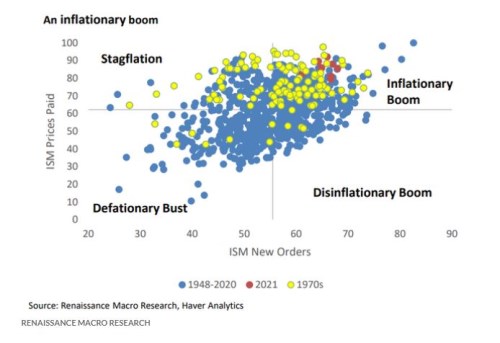

Neil Dutta z Renaissance Macro Research v nedávném komentáři napsal, že abychom byli ve stagflaci, musela by ekonomika „z definice“ stagnovat. Důkaz pro to je ale poměrně slabý. V grafu pak uvedl do vztahu data institutu ISM o nových objednávkách a zaplacených cenách, což je ukazatel inflace. Pro stagflaci by hovořilo, kdyby se nové objednávky nacházely pod dlouhodobým průměrem a ceny nad dlouhodobým průměrem. Červené tečky, které označují měsíční data za rok 2021, ale podle něj ukazují, že jsme v „inflačním boomu“.

Analytici banky UBS mají za to, že stagflace v 70. letech minulého století byla poháněna faktory, které dávají dnes menší smysl, jako vládní kontrola cen, což omezovalo dodávky.

Minimálně jedna divoká kartu tu ale je, totiž zda hrozba rostoucí inflaci přiměje Fed k více jestřábímu postoji. Signály, že Fed bude svůj program nákupů vládních dluhopisů za 120 miliard dolarů měsíčně tlumit rychleji, a náznaky agresivnějšího zvyšování úrokových sazeb by na akcie mohlo dolehnout.

Zdroje: Reuters, Market Watch