Největší firmy na americkém trhu se stále obchodují s masivní valuační prémií ke zbytku akcií. Bude se opakovat vývoj z předchozího cyklu?

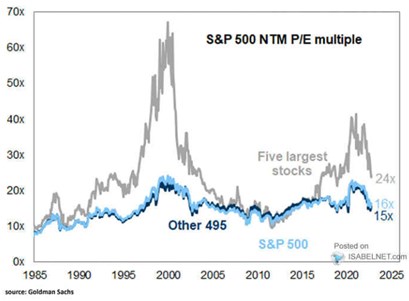

Goldman Sachs ukazuje vývoj poměru cen akcií k očekávaným ziskům PE u celého trhu, u největších pěti společností a zbytku pelotonu. V roce 2020 se ona pětka obchodovala s PE u 40, zbytek trhu u 20. Od té doby nastala znatelné korekce, pětka má PE „jen“ 24, zbytek trhu 15:

Zdroj: Twitter

Největší váhu v indexu SPX mají nyní společnosti, které můžeme shrnout do zkratky AMATA: , , , , Alphabet. PE je z fundamentálního pohledu dáno poměrem požadovaná návratnost k očekávanému růstu. Je celkem zřejmé, že uvedené společnosti mají tento poměr alespoň podle investorů mimořádně hezký (minimálně ve srovnání se zbytkem trhu). Valuacím se tu přitom věnuji poměrně často, na uvedeném grafu nás dnes může zaujmout očividná cykličnost:

Vidíme, že za posledních cca 35 let si trh prošel dvěma valuačními cykly, v obou se PE celého trhu dostalo něco nad 20. Graf ale také ukazuje, že kolem těchto vrcholů mají ty největší společnosti tendenci se valuačně výrazně utrhnout, kolem roku 2000 to bylo ještě mnohem více, než u vrcholu druhého. Může to být tím, že (strukturální) růstová očekávání tehdy byla nafouknutá mnohem více. Každopádně pak se valuace těch největších společností postupně přibližovaly zbytku trhu a řadu let po finanční krizi jej v podstatě kopírovaly.

Jak se historie zrýmuje v současném cyklu nevím. Pokud bychom se o tom měli nějak smysluplně fundamentálně bavit, museli bychom se dlouze podívat na AMATA individuálně a to z perspektivy onoho poměru požadovaná návratnost/růst. Například: Bude si třeba držet svou konkurenční výhodu, nebo se trh postupně rozmělní mezi více hráčů (nových i starých)? A bude vůbec nástup elektromobilita takový, jak se dnes v některých kruzích předpokládá?

Je podle mne docela rozumné předpokládat, že valuační prémie těch současných největších firem jednou strukturálně klesnou - v souvislosti s grafem mějme na paměti, že ona skupina největších se neustále mění. Nejzajímavější by tak možná bylo se bavit o tom, které firmy v ní budou za deset, dvacet let. Ale to je už téměř čistá finance fiction.

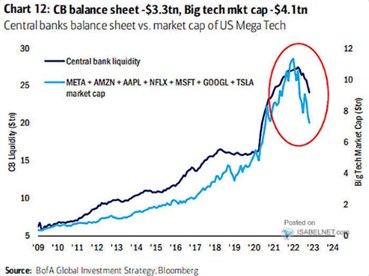

Dnešní druhý a úvahu uzavírající graf je od BofA a srovnává vývoj skupiny megatechnologických akcií s likviditou centrálních bank (v absolutním vyjádření, ne v poměru k HDP):

Zdroj: Twitter

Nepatřím k těm, podle kterých je likvidita na trhu rozhodujícím faktorem. Graf podle mne vypráví, nebo spíše naznačuje poněkud pestřejší příběh mezi likviditou, tendencemi k náklonnosti k rizikovým aktivům (včetně akcií), sazbami a fundamentální valuací. U posledních dvou bodů tedy konkrétně to, že růstové firmy a akcie mají vyšší duraci toku hotovosti (jeho pomyslné těžiště je více v budoucnu). A tudíž jsou citlivější na pohyb sazeb (potažmo méně likvidity).