Poměrně často lze narazit na srovnání dlouhodobé návratnosti trhu s tím, jaké byly na počátku sledovaného období valuace. S tím, že čím nižší valuace, o to vyšší následná dlouhodobá návratnost a naopak. Jak je to ale s korekcemi akciového trhu? Mají také nějakou predikční schopnost?

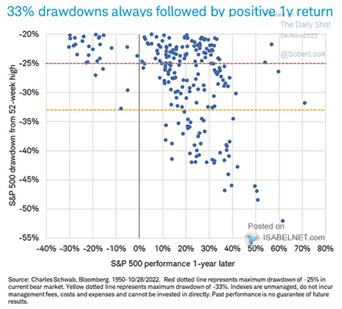

Onen vztah mezi valuacemi a návratností je historicky v období jednoho roku velmi slabý. Jinak řečeno, valuace toho ohledně návratnosti v krátkém období moc neříkají (třeba na rozdíl od návratnosti desetileté). Následující graf zkoumá, zda ohledně krátkodobé návratnosti něco neříkají ony korekce (měřeno z předchozího vrcholu dosaženého během posledního roku):

Zdroj:Twitter

U korekcí do cca 25 % je rozptyl hodně veliký – návratnost indexu SPX v následujícím roce bývá většinou kladná, ale další propady nejsou zase takovou vzácností. Charles Schwab pak píše, že u 33 % byly všechny následné návratnosti v plusu, ovšem jeden záporný bod tam najdeme. Ale u korekcí vyšších byla návratnost v následujícím roce bez výjimky pozitivní, zvyšující se s tím, jak hluboký propad byl.

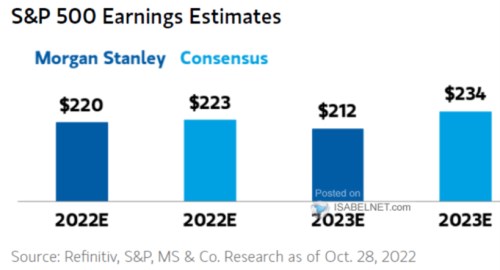

Minulý týden jsem tu poukazoval na to, že (i) historický standard poklesu trhu kolem recesí se výrazně neliší od dosavadní korekce, ale (ii) v minulosti bývá většina celkového propadu realizována až během recese. Což poskytuje celkem široký rozptyl rýmů, které si tentokrát může historie zopakovat. Minulý týden jsem tu také ukazoval, že čeká výrazný pokles zisků v příštím roce, její odhady jsou hluboko pod konsenzem a pokud by se vývoj ubíral tímto směrem, s posilování akcií implikovaným uvedeným grafem by to bylo složitější. Nicméně vyloučeno by nebylo:

Jednak se DB a jí podobní (viz další graf s predikcemi Morgan Stanley) mohou samozřejmě mýlit. A také je možné, že by výhled pro rok 2024 byl velmi optimistický a rok 2023 by tedy byl brán jen jako přechodná nepříjemnost. Zejména pokud by se inflace začala uklidňovat a reálně by se rýsovala šance, že dlouhodobý poměr výnosů dluhopisů (a požadované návratnosti) k růstu ekonomiky a zisků by se opět posunul směrem k akciové vlídnosti.

V investičních diskusích poslední dobou poměrně často zaznívá, že očekávané zisky ještě plně neodrážejí možnost recese (což si očividně myslí i v DB a MS). Ani výrazný pokles zisků v roce 2023 ale úplně nevylučuje růst akcií v příštím roce jako celku. Technicky by pak takový růst musely táhnout nahoru násobky, které by stály na onom zlepšujícím se poměru požadovaná návratnost/růst. Pro rok 2024 a i dlouhodoběji. Pokud ne, tak se v prvním grafu budeme posouvat na ose y stále níže. Tedy do oblasti, kdy podle historie akcie v následujícím roce už jen rostly.

Zdroj: Twitter