Řídit se tím, co si o dalším vývoji sazeb myslí trhy, je naprostý omyl. Stačí se jen podívat na jejich očekávání z minulého roku a porovnat je se skutečným vývojem. Na Yahoo Finance to uvedl Tony Dwyer z Canaccord Genuity. Co si on myslí o dalším vývoji v ekonomice a v monetární politice?

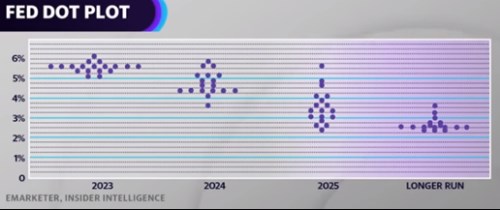

Na Yahoo Finance na začátek rozhovoru ukázali tzv. dot plot. Tedy graf, ve kterém jsou vyznačena očekávání vývoje sazeb všech zástupců Fedu. Trhy se často zaměřují na medián těchto hodnot, podle něj by sazby měly letosještě vzrůst, příští rok by už měly klesat. Pro dlouhé období je pak nejčastěji zmiňována výše sazeb na 2,5 %:

Zdroj: Yahoo Finance

Dwyer se domnívá, že trhy nyní věří v hladké přistání amerického hospodářství. On se proto podle svých slov díval do historie na období, kdy byl cyklus ve zvedání sazeb skutečně následován hladkým přistáním, ne recesí. Konkrétně šlo o roky 1966 a 1995, hladké přistání tehdy ovšem nepřišlo nějakým zázrakem, ale „prudkým poklesem krátkodobých sazeb“. Tento pokles se promítl do výrazného napřímení výnosové křivky, které následně zvýšilo ochotu bank poskytovat úvěry.

Investor ale podobný vývoj v současné době nevidí. Jinak řečeno, „evidentně tu není katalyzátor,“ který by spustil popsaný mechanismus. Tedy takový, který by napřímil výnosovou křivku a ve výsledku zvýšil úvěrovou nabídku a podpořil ekonomickou aktivitu. Situace je v tomto ohledu spíše opačná.

Proč si tedy akciový trh vede tak dobře? K tomuto tématu investor připomněl, že „více než polovina sektorů je letos v záporu“. Rally je tedy stále hodně koncentrovaná, a to zejména do technologií. Vývoj na akciovém trhu je tak na jednu stranu posuzován podle pohybu celých indexů, jenže ty jsou taženy nahoru relativně nízkým počtem velkých firem. Otázka samozřejmě je, zda se posilování nezačne rozšiřovat a zda se nebude týkat většího počtu titulů. Podle experta to do značné míry závisí na vývoji krátkodobých sazeb.

Dwyer uvedl, že obyčejně patří mezi největší býky na akciovém trhu. Není žádná zábava být velmi opatrný, ale nyní k tomu „existuje důvod“, dodal. Příčinou je právě vývoj na straně sazeb a peněžní nabídky, který se podle něj nakonec projeví i na ziscích obchodovaných společností.

Zdroj: Yahoo Finance