Bank se domnívá, že rok 2025 by mohl být kvůli změně v monetární politice Fedu rokem slabšího dolaru. Na pokles sazeb v USA to vidí i John Taylor, Ed Yardeni to ale vidí na jeden pokles a pak dost.

Rok slabšího dolaru: Steve Englander ze Bank hovořil na Bloombergu o tom, že letos by měly sazby v USA klesnout třikrát a příští rok by měly jít dolů o 1,25 procentního bodu. Podle něj není aktuálně recese pravděpodobná, inflace se ale pohybuje k cíli a Fed bude uvažovat o tom, jak moc musí být jeho politika v takovém prostředí utažená. V letošním roce bude klást ještě větší pozornost na návrat inflace k 2 %, příští rok už ale bude tento faktor hrát menší roli. Podle experta přichází rok slabšího dolaru, protože sazby se budou posouvat směrem k jejich neutrální úrovni a „Fed bude konvergovat k ostatním centrálním bankám“.

Digitální euro a německé obavy o kvalitu měny: Bloomberg se věnuje tomu, zda by Německo mohlo přejít k „digitálnímu euru“. V reportáži mimo jiné poukazuje na to, že německá centrální banka se v období studené války obávala toho, že do země bude z Východu propašován velký objem falešných marek, které by byly vypuštěny do oběhu a způsobily hyperinflaci. Bundesbank tak podle Bloombergu vybudovala tajný úkryt, ve kterém byla uskladněna dostatečná zásoba alternativních marek, k nimž by země přešla v případě popsané události.

Bloomberg pokračuje s tím, že nyní ECB plánuje přechod na digitální euro, ale není jasné, zda by Němci takový krok uvítali. Podle Bloombergu je totiž Německo zemí, kde lidé stále rádi používají hotovost. V ní totiž probíhá asi polovina transakcí. V tuto chvíli přitom ECB nemá konkrétní časový plán zavedení digitálního eura, konec roku 2025 by měl uzavřít fázi přípravy na tento krok. A po ní se ECB rozhodne, zda v tomto směru pokračovat.

I John Taylor to vidí na snižování sazeb: Na CNBC byl hostem John Taylor ze Stanford University, který je známý zejména díky tzv. Taylorovu pravidlu. Ekonom v rozhovoru uvedl, že před pár lety americká centrální banka zaspala. Narážel tím na období rostoucích inflačních tlaků, na které ale Fed po nějaký čas nereagoval zvedáním sazeb a hovořil o tom, že jde pouze o přechodný jev. Jak vidí Taylor monetární politiku nyní?

Podle profesora Fed své váhání následně dohnal tím, jak prudce zvedal sazby. Nyní je jeho politika zhruba v pořádku. K tomu zdůraznil, že cíl inflace leží na 2 % a „bylo by ideální dostat se až k němu“. Vedení Fedu momentálně může tíhnout ke snižování sazeb, mělo by přitom brát v úvahu vývoj v celém světě a nezaměřovat se jen na aktuální situaci v americkém hospodářství. Taylorovo pravidlo by pak podle jeho tvůrce pomáhalo nastavit monetární politiku správně. K tomu ale dodal, že by toto pravidlo nemělo být používáno izolovaně jen ve Spojených státech, ale globálně, protože světová ekonomika je úzce propojená.

Taylor v rozhovoru uvedl, že podle něj by sazby mohly být nyní „o něco níže“. K nim se pak vyjadřoval i Ed Yardeni z Yardeni Research, podle kterého půjdou sazby pravděpodobně dolů v září, a to o 25 bazických bodů. Po zbytek roku už ale dolů nepůjdou. Inflace sice klesá, ale ekonomika si vede dobře a sazby nižší o 25 bazických bodů tak podle ekonoma odpovídají současné situaci a není třeba je posouvat ještě níže. Yardeni míní, že v sektoru zboží probíhá „růstová recese, služby vypadají dobře.“

V souvislosti se svým odhadem vývoje sazeb ekonom uvedl, že není tak nadšený výhledem pro akcie menších společností jako jiní. Pokud by totiž v tomto segmentu trhu mělo dojít k výraznějšímu a dlouhodobějšímu růstu, vyžadovalo by to zřejmě větší pokles sazeb. A jelikož Yardeni počítá letos jen s jedním, nevidí situaci u akcií menších firem tak optimisticky. Tento segment trhu má přitom ve svých cenách již odraženo dvojí či dokonce trojí snížení sazeb, míní expert.

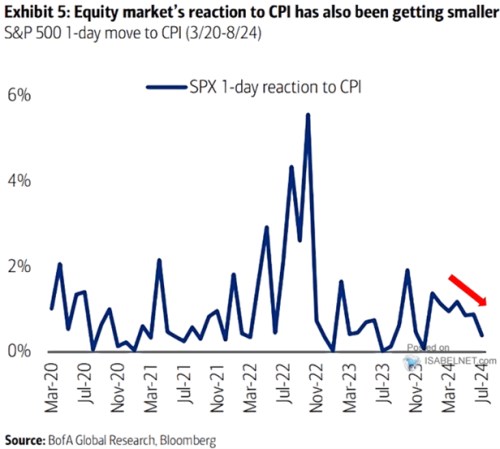

Akcie přestává inflace zajímat? ukazuje v následujícím grafu sílu reakce akciového trhu na nově zveřejňovaná inflační čísla. Citlivost akcií na inflační data začala prudce růst v roce 2022, k jeho konci se opět snížila. V první polovině letošního roku byla opět o něco vyšší, ale jak píše BofA, „reakce trhu se snižují.“

Zdroj: X

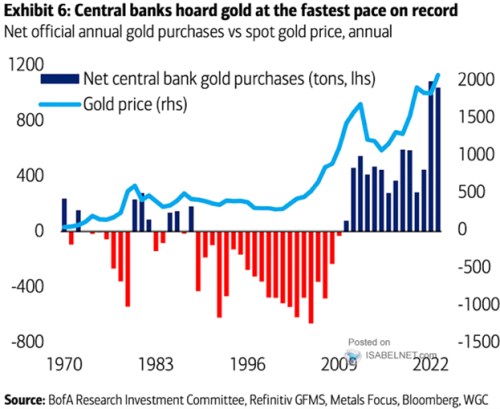

BofA také porovnává vývoj cen zlata s nákupy tohoto kovu centrálními bankami. Ty zlato od počátku devadesátých let v čistém vyjádření prodávaly, obrat nastal po roce 2009, kdy začaly postupně růst čisté nákupy.

Zdroj: X