Banka pro mezinárodní vypořádání (anglicky Bank for International Settlement, neboli BIS) vydala před několika dny svou výroční zprávu. Paul Krugman poukázal na to, že tato zpráva podle všeho ignoruje to, co jsme zjistili během krize. Jeho argumenty opakovat nebudu, zaměřím se na to, co považuji za sérii nekonzistentních úvah. BIS je kritická k fiskální i monetární stimulaci, ke které došlo v posledních letech. Podle banky byla tato stimulace částečně nutná, zašla ale příliš daleko, není efektivní, může mít dokonce negativní dopad na růst a v budoucnu bude zdrojem nejistoty. Ve zprávě čteme, že problémy způsobuje nedostatečná poptávka, pak se ale objevují názory, že více poptávky nemusí pomoci kvůli velkému množství strukturálních problémů.

Všichni chápeme, že některé předkrizové trendy nebyly udržitelné. Jedná se o výdaje soukromého sektoru, v některých případech i sektoru veřejného. Dosažená výše akumulovaného dluhu vyžaduje jeho snížení. Klíčovou otázkou je dnes ale to, jak se vypořádat s recesí, která drží ekonomiku pod trendem. Můžeme se dokonce shodnout na tom, že tento trend neroste tak rychle jako dříve, stále je ale evidentní, že se pohybujeme pod ním. Potřebujeme tedy politiku, která produkt zvedne k rovnovážné úrovni a nastolí plnou zaměstnanost. Strukturální politika zaměřující se na nabídkovou stranu ekonomiky může být zdrojem růstu v delším období a její přínosy mohou být skutečně obrovské. Pokud ale není současný produkt na potenciálu, existuje také prostor pro politiku, která se orientuje na poptávku. BIS se k tomu jasně nevyjadřuje, pouze kritizuje ty, kteří podporují další stimulaci, protože prý ignorují strukturální problémy.

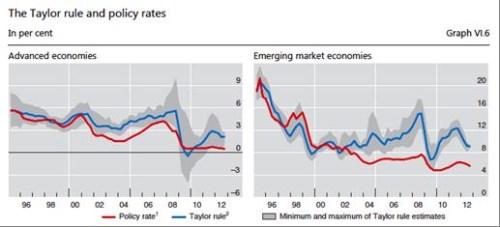

Podle BIS je jasné, že doposud proběhla silná stimulace, což ale není pravda. Jak na straně fiskální politiky, tak na straně politiky monetární došlo k menší expanzi (či větší kontrakci) než během předchozích recesí. Podívejme se detailněji na tvrzení, které říká, že centrální banky drží politiku příliš uvolněnou a sazby leží příliš nízko. Podle BIS tomu tak je již několik let. Snaží se to dokázat následujícími grafy, které ukazují vývoj sazeb a výši sazeb doporučenou Taylorovým pravidlem. První graf se zaměřuje na vyspělé ekonomiky, druhý na rozvíjející se ekonomiky:

Taylorovo pravidlo bylo navrženo v roce 1993 Johnem Taylorem s tím, že má popisovat chování Fedu v 80. letech. Tento nástroj se stal velmi populárním, protože umožňoval vysvětlit chování sazeb za pomoci inflace a produkční mezery. Všichni, kdo se jím zabývali, vědí, že pokud ho aplikujeme na jiné období či jinou zemi, už tak dobře nefunguje. Je s ním spojeno mnoho problémů, včetně měření produkční mezery, inflace, změny koeficientů v čase, atd. Podstatné je ale to, že je vodítkem pro výši sazeb v běžné době. Taylor například pracoval s tím, že přirozená výše sazeb leží na 2 %. Je ale pravděpodobné, že tato výše kvůli rostoucím úsporám od 80. let klesla.

Je-li skutečně pravdou, že monetární politika je už asi 13 let příliš uvolněná, kde je vysoká inflace? Taylorovo pravidlo bylo částečně odvozeno proto, aby ukázalo, jak udržet stabilní inflaci. Jestliže sazby leží už roky pod správnou úrovní, měli bychom čelit obrovské inflaci po celém světě. Tak tomu ale není. Nemělo by to stačit na to, aby byly podobné grafy používány jako důkaz toho, že centrální banky zašly příliš daleko? Další den, kdy mám pocit, že jsme promrhali další krizi.

Někdo může na výše uvedené namítnout, že inflace se skutečně dostavila, jde ale jiný druh růstu cen. Ten je patrný na trzích s aktivy. Neznám ale žádný model, který by ukazoval, že politika centrální banky může být příliš uvolněná bez toho, aby zvedala ceny zboží a služeb. Na finančních trzích jsme v minulých letech viděli několik bláznivých období. Korelace mezi jejich chováním a monetární politikou je ale slabá. V roce 2009 jsem se podílel na studii MMF, která zkoumala, zda země s příliš uvolněnou monetární politikou (podle Taylorova pravidla) zaznamenaly větší bubliny na trzích. Výsledky ukázaly, že korelace je velmi nízká nebo vůbec žádná. Když jsem s výzkumem začínal, domníval jsem se, že najdeme velmi silný vztah. Důkazy ale hovoří jinak.

Autorem je Antonio Fatás, profesor ekonomie na INSEAD.

Zdroj: Blog Antonia Fatáse