Hodnotové investice jsou často považovány za jakési jádro konzervativní investiční strategie – nehledáme žádné firmy slibující raketový růst, zajímá nás to, co je přehlíženo pro svou jednoduchost, fádnost, či přechodné problémy. Obvyklým kandidátem jsou společnosti s nízkým poměrem ceny akcií a jejich účetní hodnoty - jak ukazuje dlouhodobá historie, takové tituly obvykle generují vyšší návratnost. Vše tak do sebe zapadá – konzervativní strategie se vyplácí, protože vynáší více než „holubi na střeše“ ve formě vysněných nových produktů a trhů. Jenže to má háček: Vyšší návratnost musí být v delším období buď odrazem vyššího rizika, nebo jde o naprostou anomálii. Jinak řečeno, pokud vyloučíme dlouhodobou iracionalitu, „konzervativní“ hodnotové investice jsou ve skutečnosti rizikovější a proto vynášejí více.

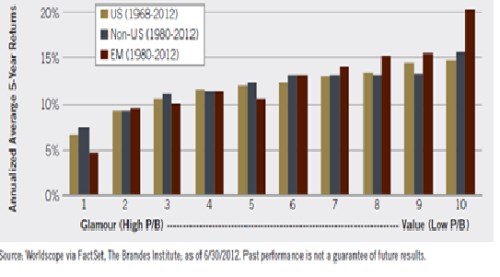

Obrázek o tom, jak se liší návratnosti u hodnoty a růsty (v grafu přejmenovaném na „glamour“, tedy svým příběhem lákající akcie), si můžeme udělat z následujícího grafu. Pro USA, trhy mimo USA a rozvíjející se trhy tu je shrnuta dlouhodobá návratnost v jednotlivých skupinách akcií od vysokého PBV až po hodnotové tituly – tedy ty s nízkým PBV. Rozdíly v návratnosti jsou znatelné a nejsou ani zdaleka omezeny na USA. V extrémech tu proti sobě stojí cca 7 % (pro USA) u „lákadel“ a necelých 15 % u hodnoty. V EM jsou rozdíly ještě větší:

Pokud se tedy snažíme nalezení většinou na trhu přehlíženou hodnotu, mělo by se nám to v dlouhém období vyplatit v tom smyslu, že vyděláme více. Zároveň by ale mělo platit, že pokud ani zde není výjimkou „žádný oběd zadarmo“ - naše vyšší návratnost je jen odměnou za vyšší riziko. Tím bychom to mohli celé uzavřít s tím, že jsme si tak nějak osvětlili, co sebou nesou dvě na trhu asi nejčastěji rozlišované strategie, tedy „růst“ a „hodnota“. Jenže to mým prvotním cílem nebylo, naopak šlo jen o nutnou předehru k následujícímu příběhu.

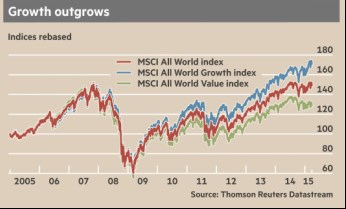

V pokrizových letech si hodnota vede znatelně hůře, než růst - z grafu je patrné, že skupina akcií s nízkým poměrem PBV (zeleně) si v pokrizových letech (respektive od roku 2005) vede o desítky procentních bodů návratnosti hůře než trh a hlavně než růstové tituly (jde o celosvětový index, takže nehovoříme jen o USA):

Zdroj: FT

V logice výše uvedeného bychom mohli říci, že buď jde o krátkodobou iracionalitu/anomálii, nebo se změnil rizikový poměr u růstu a hodnoty. Druhá skupina akcií (nízké PBV) by nyní musela být méně riziková a tudíž poskytuje menší návratnost, růst se naopak stal rizikovější a tudíž vynáší více (musí). Obávám se, že jasnou odpověď nedostaneme, či si na ní budeme alespoň muset ještě nějaký čas počkat. Jasné je ale to, že pokrizové roky přinesly v nejedné oblasti na trhu a ekonomice pozoruhodné jevy a toto je jeden z nich. A nejde o žádný detail.

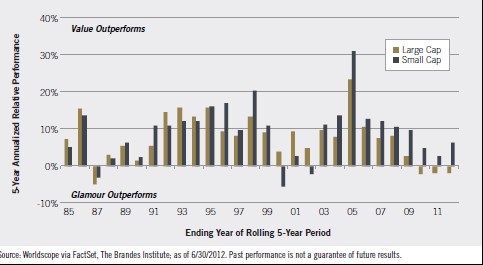

Svou roli může v uvedeném hrát sektorový vývoj včetně toho, jak si vedou technologie (viz níže). Asi nejdůležitější otázka ale je, zda se situace změní s tím, jak se dříve či později změní nálada na trhu. Vývoj může být nakonec podobný, jako u menších společností. U nich změna jinak velmi pozitivního sentimentu přišla už v roce 2014. A pohledem na historickou návratnost hodnota/růst při rozlišení na malé a velké společnosti bychom mohli dnešní téma skutečně uzavřít:

Každý sloupec ukazuje pětiletou (relativní) návratnost, v kladném poli je hodnota (nízké PBV), v záporném růst, modré sloupce se týkají akcií menších firem. Na první pohled je jasná dominance hodnoty (což odpovídá úvodnímu obrázku). Po roce 2000 si výjimečně dobře vedou zejména malé hodnotové firmy, po roce 2009 už se pole dokonce rozděluje: Velké společnosti dominují v oblasti růstu, malé stále v oblasti „Benjamina Grahama“. Takže končíme dalším paradoxem, protože obvykle si asi velké společnosti spojujeme spíše s hodnotou a s růstem ty malé. Krize skutečně zamíchala kartami v mnoha oblastech. A jaké akcie se vlastně nyní pyšní nízkým PBV? Z těch známějších titulů je to třeba , , , , , , , Statoil, , či . Což vlastně trochu řeší „záhadu“ v pokrizovém grafu ukazujícím na problémy hodnotových akcií.