Akciové trhy v USA dosahují měsíc co měsíc nových maxim a nedávno se na rekordní hodnoty dostaly i panevropské indexy, přinejmenším pokud počítáme i s vyplacenými dividendami. Tato situace přirozeně u investorů vyvolává otázku, zda nehrozí nějaká výraznější korekce či zda mají trhy ze současných hodnot ještě vůbec potenciál k dalšímu růstu. Nastavení našich portfolií po celý dosavadní rok odráželo náš mírný optimismus ohledně akcií a na tomto postoji zatím nic neměníme, i když v poslední době přidáváme na obezřetnosti a naše portfolia postupně zdefenzivňujeme.

Mezi hlavní faktory, na které je dobré se při hledání odpovědí na výše uvedené otázky podívat, určitě patří aktuální stav a výhled globální ekonomiky. Té se podle všeho stále daří, byť růst zůstává do určité míry za očekáváním. Pozitivní je nicméně skutečnost, že rostou všechny hlavní světové ekonomiky, včetně emerging markets. Další oslabení současného, pouze pozvolného růstu by však mohlo vést ke stagnaci s negativním dopadem na trh práce.

Pomalejší tempo ekonomiky by se nejspíš v ziskovosti firem projevilo o něco nižším růstem zisků. To je rizikem zejména pro USA, kde trhy vkládaly velké naděje do prezidentem Trumpem slibovaných daňových reforem a deregulace. Poslední vývoj v Bílém domě a kroky prezidenta však vzbuzují silné pochybnosti, zda se slibované reformy vůbec v brzké době dostanou do agendy současné administrativy, natož, zda se je podaří prosadit. O něco příznivější situace ohledně růstu ziskovosti je u evropských firem, které konečně začínají dohánět některá zklamání z předešlých let.

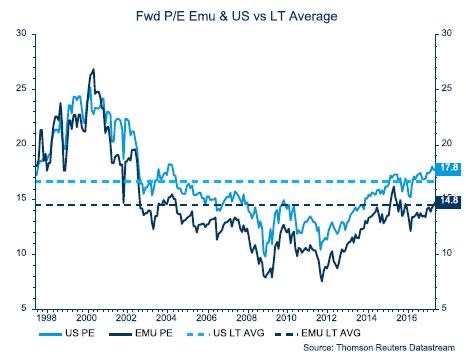

Z hlediska cenových ukazatelů je evropský i americký trh aktuálně mírně nadhodnocený, pokud budeme za pomyslnou vnitřní hodnotu považovat historický průměr P/E obou trhů. Oba trhy ale průměrné hodnoty překračují pouze marginálně a tuto informaci tedy není nutné přeceňovat. Nepřekvapí ani, že je evropský trh levnější, neboť i v tomto případě se jedná o dlouhodobý fenomén a aktuálně zvýšený diskont Evropy je především důsledkem obav z politických rizik spojených s brexitem a nejistotou v Itálii, kterou s největší pravděpodobností čekají na podzim předčasné volby, a která stále nemá vyřešeny problémy finančního sektoru. Zůstává ale otázkou, zda politická rizika nyní neporostou také v souvislosti s vývojem v USA a zda by se uvedený diskont neměl postupně snižovat.

Investory může jako možný „klid před bouří“ znervózňovat i nebývale nízká volatilita akciových trhů. Příčinou je kromě malého počtu „překvapení“ v ekonomických datech vysoký objem hotovosti v portfoliích investorů, kteří zatím každého i malého poklesu trhu využívali k nákupům. Od počátku 2016 tak žádná z korekcí zatím neměla delšího trvání než 1-2 dny.

Celkovou situaci ohledně dalšího možného vývoje akciových trhů ze současných úrovní tedy hodnotíme tak, že byť jejich růstový potenciál považujeme za spíše omezený, důvody pro nějakou výraznější korekci dnes nevidíme. Atraktivitu akcií i na dnešních úrovních navíc zvyšuje nedostatek zajímavých alternativ, tedy především dnešní neatraktivita kvalitních dluhopisů. Doporučení pro investory s hotovostí tak zní: nečekat na korekci trhů, která se nemusí dostavit, ale snížit riziko špatně načasovaného nákupu standardními metodami, jako je rozkládání investic v čase (např. pravidelným investováním) nebo široká diverzifikace portfolia tak, aby bylo možné na případné výraznější korekce trhu odpovídajícím způsobem reagovat.

RNDr. Jiří Sušický

Pozice: ředitel útvaru správa portfolií

Jiří Sušický má více než 20 let zkušeností v oblasti investic a finančních trhů. V ČSOB Asset Management působí od roku 2002, nejprve jako portfolio manažer od roku 2011 jako ředitel útvaru správy portfolií. V minulosti pracoval jako akciový analytik ve společnosti Patria Finance a dále jako portfolio manažer v Patria Asset Management. Je absolventem Matematicko-fyzikální fakulty Univerzity Karlovy v Praze a držitelem titulu MBA z Arizona State University v USA. Je rovněž držitelem titulu CFA.

Zajímáte se o fondy ČSOB Asset Management? Více informací ZDE