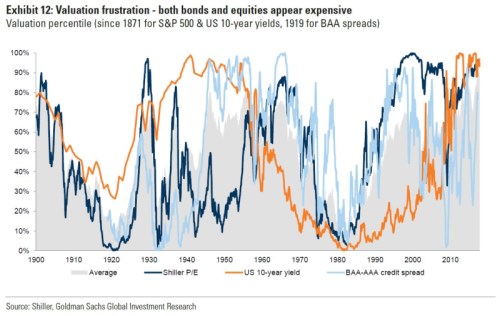

Dlouhodobý býčí trh na akciových i dluhopisových trzích vyhnal míru tržního ocenění na nejvyšší úroveň od roku 1900. Podle banky je tento stav neudržitelný a eventuální korekce investory bolestivě zasáhne.

„Neděje se často, že by akcie i dluhopisy byly ve stejnou chvíli takto drahé, stalo se to pouze ve dvacátých a padesátých letech minulého století,“ říkají ve své zprávě stratégové . „Vše dobré musí skončit, medvědí trh se jistě vrátí," dodávají.

Ve chvíli, kdy centrální banky upouštějí od politiky vysokého kvantitativního uvolňování a navádějí tak investory k požadavkům a myšlenkám na zvýšení výnosů dlouhodobých dluhopisů, očekávají analytici snížení střednědobé návratnosti všech druhů investic. Mluví ovšem i o druhé alternativě, i když méně pravděpodobné. Ta by obnášela velký a rychlý propad, který by zasáhl jak akciové trhy, tak dluhopisy. Podle analytiků banky by se dopad na konkrétní třídy aktiv odvíjel od toho, jestli by šok na trzích doprovázela zvýšená úroveň inflace.

„Vysoké valuace zvyšují riziko výrazných poklesů jednoduše tím, že uzamykají kapitál, který by byl jinak upotřeben k tlumení volatility,“ píše ve své zprávě banka. Portfolio složené z 60 % z akcií indexu S&P 500 a ze 40 % desetiletými americkými dluhopisy generovalo výnos, při zohlednění inflace, ve výši 7,1 %. Průměrný výnos tohoto portfolia za poslední století přitom činí 4,8 %. Průměrná valuace všech druhů amerických aktiv je pak na 90. percentilu, což je nejvyšší hodnota v historii USA.

V současné době ovšem převládá nízká inflace, stejně jako tomu bylo ve dvacátých a padesátých letech. "Nejhorší pro 60/40 portfolia by byla vysoká a rostoucí inflace, kdy trpí jak dluhopisy, tak akcie a to i v době růstu. Klíčovým rizikem pro portfolia s více aktivy pak zůstává zvýšení úrokových sazeb, vyvolané inflačními tlaky. Trhy s dluhopisy jsou v tomto cyklu na změnu úrokové sazby mnohem citlivější," říká také analýza.

Podle hlavního scénáře stratégů Goldman Sachs, který počítá s nižší, ale stále plusovou návratnosti, by investoři měli zůstat zainvestováni nebo dokonce své podíly navýšit. V blízké budoucnosti pak banka ve své zprávě navrhuje navýšení podílu akcií v portfoliu a zkrácování splatnosti aktiv s pevným výnosem.