Americký akciový index S&P 500 v minulých třech letech přinášel dvouciferné výnosy kolem 20 % ročně (p.a.). Dlouhodobé výnosy se ovšem u tohoto indexu pohybují spíš kolem 10 % p.a., a tak byly poslední roky k investorům mimořádně štědré. Do této rally v posledních letech naskočilo mnoho investorů, a kromě apokalyptického propadu v březnu 2020 neměli možnost poznat, čeho je akciový trh schopný. Vyjma zmiňovaného koronavirového propadu investoři neměli za poslední tři roky možnost okusit dvouciferný propad, kterého jsme svědky v úvodu tohoto roku. To, že se v posledních letech volatilita z akcií téměř vytratila, nemění nic na faktu, že akciové trhy jsou ze své povahy volatilní investicí, kde 10% pokles indexů je zcela přirozenou věcí.

I dlouhodobé investování do akcií v horizontu 3+ roky vyžaduje na začátku od investora nastavení určité strategie. Základem dlouhodobé strategie by kromě pečlivého výběru samotných investic mělo být i nastavení filozofie, jak se chovat v případě větších výkyvů. Pokud totiž máte plán a dopředu víte, jak se zachováte při různých scénářích na trhu, pomůže vám to se emocionálně odpoutat od krátkodobých výkyvů, nebo dokonce využít tyto výkyvy ve svůj prospěch. Jak můžou takové dlouhodobé strategie vypadat?

1) Jednou ze strategií může být v pravidelném rozložení nákupů v čase, které vychází z toho, že nikdo ve skutečnosti neví, kdy je nejvhodnější čas k nákupu akcií. Rozložení nákupů v čase tak investorovi pomůže zprůměrovat cenu a zároveň se vyhne zbytečnému spekulování o nejlepším načasování. Příkladem můžou být pravidelné nákupy jednou za měsíc, kvartál nebo rok.

2) Druhou možností strategie pro dlouhodobého investora je rozložení nákupů v čase v podobě vyčkávání na určitý předem definovaný propad trhu, který investor využije k dokoupení pozic. Takové pravidlo může být třeba navázáno na procentuální propad indexu S&P 500. Například v případě poklesu S&P 500 o 10 % dokoupíte pozice. Investor si jednoduše nastaví alert na pokles indexu o definovanou hranici a pak se bez dalšího přemýšlení drží své strategie dokoupení.

3) Pokud se investor rozhodne zainvestovat všechny své prostředky v jednu chvíli s tím, že se jedná o dlouhodobou investici, kterou nechce řešit na denní nebo týdenní bázi, tak by měl své strategii zůstat věrný. To znamená, že své cíle bude sledovat na čtvrtletní nebo dokonce roční bázi, nebude se trápit a nezačne zpochybňovat svou dlouhodobou strategii při prvním většímu poklesu trhu. Jinými slovy, pokud je strategie dlouhodobá v řádu let, neměla by být zpochybňována na denní nebo týdenní bázi. Obecně platí, že čím delší horizont investor má, tím více by se měl zaměřovat na fundament firem, než na technickou analýzu nebo aktuální vývoj cen. Dlouhodobá strategie „buy and hold“ tedy rozhodně neznamená ignorování fundamentu, ale spíše než emotivně reagovat na čtvrtletní výsledky, by se měl investor zaměřit na trend a tendenci těchto výsledků.

V tuto chvíli bych chtěl upozornit, že ředění a dokupování pozic dává smysl u širších indexů (ETF), případně u konzervativních akciových titulů, jako jsou , , apod. Tato strategie dokupování totiž nemusí úplně dobře fungovat, pokud investujete do rizikovějších odvětví a titulů. Pokud totiž třeba dlouhodobě sázíte třeba na úspěch elektromobilů a vyberete si akcie společnosti, které zatím nemají de facto žádné příjmy, a jejich hodnota je tak závislá pouze na růžových vyhlídkách, které se sice mohou v budoucnosti naplnit, ale nemusí, tak dokoupením dál navyšujete své riziko. Dokupovat takové společnosti při propadu je už hodně riziková strategie, která může vynést vysoké zisky stejně jako vysoké ztráty. Obchodování takových rizikových akcií se proto obecně doporučuje spíše aktivnějším traderům, kteří jsou schopni rychle reagovat na případnou zhoršující se situaci.

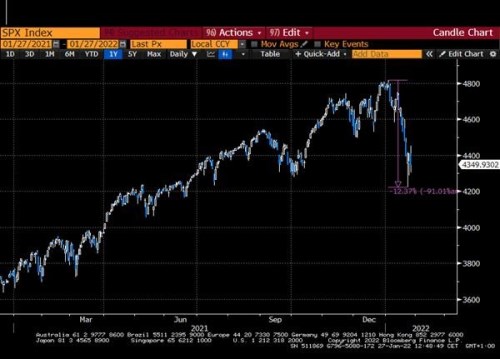

Podívejme se ještě na další rozdíl mezi krátkodobým a dlouhodobým pohledem na investování. Při detailnějším pohledu na denní graf za poslední rok nevypadá situace u indexu S&P 500 nijak růžově.

Jinak ale situace bude vypadat už na denním grafu za posledních 5 let.

Pokud se ale podíváme na týdenní graf za posledních 10 let, tak uvidíme, že takový propad není ničím výjimečným.

A odlišně bude vypadat nedávný pohyb na měsíčním grafu za posledních 20 let, který spíše odhalí neobvykle strmý růst v posledních letech, než příliš velký propad v posledních týdnech.

Úplně jinak budou na poslední vývoj akciového trhu reagovat investoři s více než tříletým horizontem než krátkodobější tradeři. Tradeři u akcií volatilitu často dokonce vyhledávají a snaží se profitovat z rychlých pohybů cen. Takové investování ale vyžaduje aktivní přístup, jasně definovanou strategii a především přísný money management a disciplínu.

Pokud vás zajímají spíše krátkodobé investiční strategie, tak vám vřele doporučujeme sledovat náš webinář Staňte se mistry tradingu II, který pro Vás povedu zdarma 1. února od 15:00 a do kterého se můžete příhlásit na stránce zde. Těším se na online setkání!

Na stejném odkazu si do té doby můžete stáhnout a poslechnout záznam mého předchozího webináře Staňte se mistry tradingu nebo naopak ještě předchozí webinář, zaměřený na dlouhodobé investování pod názvem Pohled hodnotového investora na současné trhy. Inspiraci můžete zkusit čerpat také z mých textů na Patria.cz, které připojujeme do odkazů pod tento článek.