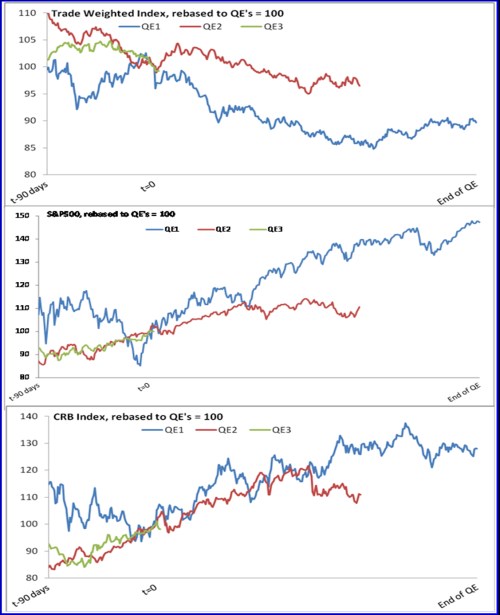

Na trhy zaměřená zahraniční média minulý týden spekulovala o tom, že nadšení z QE opadá. Podívejme se. Podobné obrázky, jaké prezentuji níže, asi už čtenář viděl několikrát. Tyto mají tu přednost, že zobrazují tržní efekt QE překrývajícím se způsobem (protože QE v podstatě působí dříve než dnem svého spuštění, začínají grafy 90 dny před tímto krokem).

Zdroj:

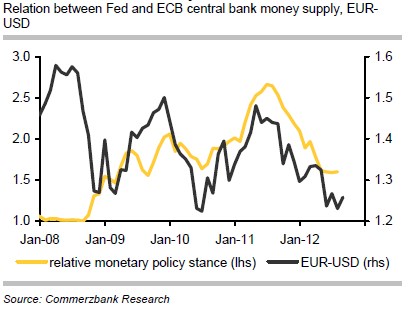

Z prvního grafu je vidět chování kurzu dolaru ke koši měn. Zatímco u QE1 před spuštěním dolar posiloval (útěk do pomyslného bezpečí), u dalších dvou už oslaboval. Poslední dvě QE pak po svém spuštění přinesla přechodné posílení, pak ale přišlo další oslabování. Převládající dolarovou mechaniku vystihuje následující obrázek, který porovnává eurodolar s relativní uvolněností politiky Fedu a ECB. Pokud Fed uvolňuje více (žlutá nahoru), dolar má tendenci oslabovat a naopak. Od poloviny minulého roku začala ECB uvolňovací náskok Fedu kvůli situaci na periferii stahovat a dolar tak trendově posiloval. Uvažovat ale musíme i o tom, jak je dané uvolňování efektivní – pokud ECB uvolněním skutečně výrazně přispěje k řešení problémů reálné ekonomiky, nevyvolá oslabení eura (jak by naznačoval graf), ale jeho posílení – přepne trhy na RON.

Druhý graf v první trojce ukazuje QE a vývoj akciového trhu. Před prvním, vyloženě záchranným QE trh klesal, pak nastala dlouhá rally, před dalšími dvěma již trh čas poklesem neztrácel; nyní růst svým tempem v podstatě kopíruje QE2. Na daný vývoj je ale lepší hledět z pohledu valuace, tedy zejména PE. Pak je jasné, že QE posunuje valuace maximálně něco nad PE 13 a tam nyní již jsme. Otázka tak je, zda je toto QE jiné.

Do třetice grafy ukazují vývoj cen komodit. Opět můžeme říci, že při prvním QE se trh, co se týče reakce, teprve hledal, při QE2 ale v podstatě neváhal a při QE3 to doposud měl bez velkých dilemat. Tempo růstu je pak opět podobné jako při QE2. Komodity ale fungují jako jedna z negativních/nechtěných zpětných vazeb – růst jejich cen se přímo promítá do cen zboží a služeb a zmenšuje tak prostor pro stimulaci (v její délce, či objemu). Otázkou ale je síla tohoto faktoru – na ceny komodit má také významný vliv Čína (zastánci stimulace obvykle tvrdí, že rozhodující). Čínská ekonomika přitom podle všeho narazila na hranice současného růstového modelu a průběh přechodu na nový je stále velkým otazníkem. Dosavadní reakce cen komodit na QE (tempo růstu shodující se s QE2 epizodou) tak může být přemrštěná.

Zde bych ještě doplnil, že ono komoditní kurvítko je sice nejčastěji diskutované, ale ne úplně kompletní QErvítko. Tím je teprve efekt rozevírajících se nůžek mezi cenami zboží a služeb na straně jedné a mzdami na straně druhé (ty drží v útlumu vysoká nezaměstnanost a mezinárodní konkurence). Výsledkem QE tak je efekt bohatství, likvidita a nižší náklad kapitálu (bezrizikové sazby i rizikové prémie), ale i růst cen a hlavně útlum koupěschopné poptávky (ceny rostou rychleji než mzdy). Samotné spuštění QE3 je pak důkazem toho, že ta předchozí skutečně nefungovala tak, jak bychom si přáli – to není kritika, ale fakt. QE3 je jiné v tom, že v sobě má prvek managementu očekávání, i když poněkud vágní. Jaký to bude mít důsledek, uvidíme. Čekám jen postupné komunikační zpřesňování toho, jak dlouho bude „neomezené“ QE fungovat a to bude hlavním tahounem valuací akcií.

Je přirozené, že QE budí otázky ohledně inflace. Dlouhodobě zde poukazuji na to, že nemůžeme používat jednoduché rovnice typu „růst rozvahy bank = vysoká inflace“. Na to, aby fungovaly, musí fungovat určitý přenosový mechanismus. Ten nyní nefunguje a centrální bankéři jsou si jeho (ne)existence samozřejmě vědomi. A na to, aby centrální banky po spuštění tohoto mechanismu nezačaly brzdit, musí být přítomno alespoň jedno z následujícího: výrazný posun směrem ke stimulaci zaměstnanosti, nebo tzv. fiskální dominance. První možnost je reálnější, druhá je stále spíše finance fiction, i když ani možnost podřízení centrálního bankovnictví fiskální politice nelze úplně vyloučit.

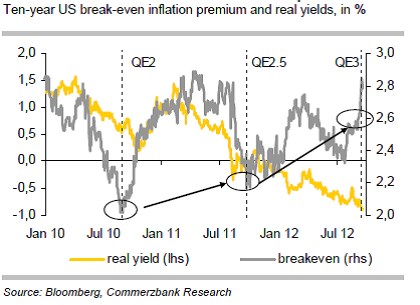

Následující graf ukazuje konkrétnější pohled - žlutě je vývoj reálného výnosu desetiletých vládních dluhopisů v USA a šedě tzv. break-even inflace (tedy inflační očekávání implikovaná trhem s běžnými vládními dluhopisy a s TIPS):

Zatímco na počátku QE1 a QE2 byla desetiletá inflační očekávání na dně (2 – 2,3 %), nyní jsou znatelně nad 2,6 %. QE3 tedy je jiné - velice rychle zvýšilo inflační očekávání a je pravděpodobné, že právě díky onomu prvku managementu očekávání (v současné japonifikací hrozící situaci stále spíše platí ono „díky“). Jde přitom o znatelný růst inflačních očekávání, ale nic ani zdaleka se podobajícího hypersupermegainflaci (pro detailnější pohled na monetárně-inflační problematiku viz ZDE. A pokud vezmeme tato očekávání za relevantní, nemělo by jít o prostředí pro akcie nepřátelské, naopak – viz např. Deflinflační strategická mapa.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.