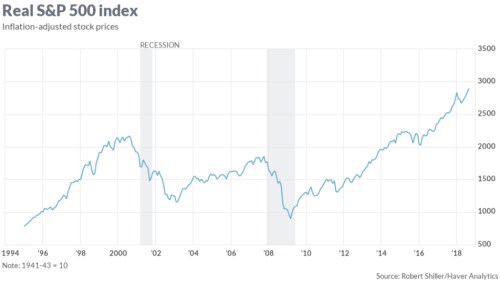

Americký akciový trh, jak jej měří měsíční reálný (o inflaci očištěný) S&P Composite Index (známý S&P 500) se ode dna, dosaženého v březnu 2009, zvýšil 3,3 násobně. Z pohledu cyklicky očištěného ukazatele cen k ziskům (CAPE) to dělá z amerického akciového trhu nejdražší trh na světě, což jsem dlouhou dobu předpovídal. Je tento cenový nárůst ospravedlněný, nebo máme bublinu před očima?

Člověk by si mohl myslet, že tento nárůst ospravedlněný je. Reálné kvartální vykazované zisky na akcii firem z S&P 500 vyrostly za skoro stejnou dobu 3,8 násobně (od prvního čtvrtletí 2009 do druhého čtvrtletí 2018). Nárůst ceny byl vlastně o trochu menší než zisky.

Rok 2008 byl pochopitelně mimořádný. Co když nebudeme měřit růst zisků od roku 2008, ale od začátku vlády prezidenta Trumpa v lednu 2017?

V tomto období, tedy během 20 měsíců, vyrostly reálné ceny akcií o 24 %. Od prvního čtvrtletí 2017 do druhého čtvrtletí 2018 se reálné zisky zvýšily skoro stejnou měrou, totiž o 20 %.

Když se ceny a zisky pohybují společně, skoro podle principu jeden si vezmi a jeden pošli dál, mohli bychom usuzovat, že americký akciový trh se chová rozumně a jednoduše odráží rostoucí sílu ekonomiky.

V patrnosti ale musíme vést, že zisky jsou enormně volatilní. Náhlý prudký nárůst bývá během několika let vystřídán opačným směrem. V historii amerického akciového trhu nastalo něco takového za dramatických okolností více než desetkrát.

Zisky se od většiny ekonomických proměnných liší, protože se v podstatě definují jako rozdíl mezi dvěma řadami: příjmy a výdaji. Po rapidním několikaletém růstu zisků tak může snadno přijít návrat k dlouhodobému trendu, nebo dokonce na úrovně pod ním.

Skutečnost je taková, že vykazované zisky na akcii v rámci S&P 500 byly ve čtvrtém čtvrtletí 2008 negativní, částečně kvůli odpisům, které si vynutila finanční krize. Samozřejmě, že tato epizoda neměla stálého trvání.

Účastníci trhu by měli vědět, že na růst zisků nemají přehnaně reagovat, pokud je ale populární vyprávěnky uvedou v omyl, tak na to někdy zapomenou.

Vzpomeňme si na příklad, který se stal před sto lety. I když reálné roční zisky z S&P Composite stouply během pouhých 2 let 2,6 násobně (z úrovně kolem trendu v roce 1914 na rekordní maxima v roce 1916), ceny akcií stouply od prosince 1914 do prosince 1916 pouze o 16 %.

Proč trh nezareagoval tak, jak to udělal nedávno? Něco je možné vyčíst z tehdejších novin. Asi nejdůležitější je to, že na počátku první světové války lidé připisovali toto zvýšení náhlé panické poptávce po americkém zboží od Evropanů a ostatních. Až válka skončí, zisky se vrátí k normálu. K tomu tu byla ještě celková nelibost nad tím, že zisky jsou tak vysoké, zatímco muži jsou odváděni, aby riskovali svoje životy. Mnoho lidí, nejenom Američanů, kvůli tomu začalo prosazovat zdanění majetku pro válečné účely.

Tento opomenutý termín, který se po druhé světové válce přestal běžně objevovat, se vztahuje na vysoké zdanění na náhlé zvýšení zisků. A opravdu se stalo, že Spojené státy po vstupu do války v roce 1917 poprvé zavedly kárné zdanění firemních zisků vyšších než předválečné úrovně.

Pohyby cen akcií ale nebyly vždycky tak racionální jako v roce 1916. Tržní reakce na nárůst zisků byla mnohem kladnější v „burácivých dvacátých letech“. Po skončení hospodářské recese z let 1920-21 stouply dpo té doby potlačené reálné roční zisky během osmi let do roku 1929 více než pětinásobně a reálné ceny akcií se zvýšily skoro stejně – více než čtyřnásobně.

Ve 20. letech už byl ale příběh jiný. Nešlo tady o válku někde v cizině. Byl to příběh o tom, jak se vynořit z války, která ukončí všechny války, což bylo v minulosti bez rizika. Byl to příběh o tom, jak vymanit z pout ducha svobody a naplnění jednotlivce. S tímto duchem to bohužel nedopadlo dobře, protože akcie firem i firemní zisky na konci toho desetiletí dopadly katastrofálně.

Od roku 1982 do roku 2000 nastalo období, kdy se reálné ceny akcií zvýšily 7,5 násobně a reálné roční zisky se jenom zdvojnásobily. Konci tohoto období se říká dot-com boom nebo také boom internetu. Nárůst cen se ale povětšinou odehrál předtím, než se objevil příběh o technologií poháněné „nové ekonomice“, a zpomalující inflace tomu zhusta pomáhala. Do roku 2003 nicméně klesly reálné zisky i reálné ceny akcií o téměř polovinu.

Od roku 2003 do roku 2007, během etapy pozvolného zotavení z recese roku 2001, se reálné firemní zisky na akcii skoro ztrojnásobily. Akorát reálné S&P 500 nestoupl ani dvojnásobě, protože investoři evidentně nebyli ochotní dělat stejnou chybu jako během let před rokem 2000, kdy reakci na rychlý růst zisků přeháněli. Tohle období každopádně skončilo finanční krizí a dalším kolapsem zisků a cen akcií.

Tady se už dostáváme k současnému boomu zisků a cen. Investoři si podle všeho myslí, že tento boom bude trvat, nebo alespoň že ostatní investoři si myslí, že by měl trvat, což je důvod, proč tak dramaticky reagují na růst zisků a ženou ceny akcií nahoru.

Kořeny tohoto přesvědčení se nenacházejí snadno, musejí ale spočívat ve všeobecné ztrátě zdravé skepse, pokud jde o firemní zisky, k čemuž se přidává absence populárních příběhů, které propojují navýšení zisků s pomíjivými faktory. Slova o prohlubující se obchodní válce a dalších krocích volatilního amerického prezidenta prostě nevypadají, že by na řeči o prognózách zisků byly napojeny nějak silně – alespoň zatím tedy ne.

Medvědí trh může přijít bez varování nebo zřejmého důvodu, nebo s příští hospodářskou recesí, což by firemní zisky negativně ovlivnilo. To je výsledek, který se dá jen stěží zajistit, odpovídal by ale historickému schématu přehnané reakce na posuny zisků.

Zdroj: MarketWatch