V posledních dvou týdnech jsem se tu poměrně intenzivně věnoval tomu, co se obvykle děje s různými investičními aktivy a zejména s akciemi během cyklu zvedání sazeb. Popřípadě tomu, proč by se tentokrát mělo, či nemělo dít něco jiného. Pokud bychom o tématu měli chuť ještě pouvažovat, mohlo by být zajímavé podívat se na pohyb sazeb a valuace. Chování akcií by totiž mohlo být znatelně rozdílné v době, když Fed zvedá sazby do trhu s velmi nízkými, či naopak vysokými valuacemi. Jak to tedy bylo a je?

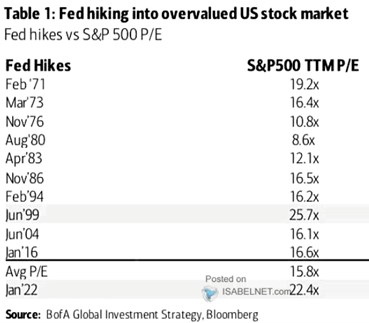

Pokud bychom valuace amerických akcií soudili na základě poměrů cen a zisků PE, tak nyní se nachází mimořádně vysoko, kolem 22. Tedy z historického hlediska, protože se lze samozřejmě dohadovat o tom, nakolik takové PE odpovídá současnému poměru sazeb a požadované návratnosti k růstovému výhledu u zisků. Minimálně z onoho historického pohledu ale bude Fed (pokud se v následujících týdnech nic výrazně nezměnit) zvedat sazby do valuačně mimořádně situace. A následující tabulka od BofA ukazuje, do jakých valuací zvedával Fed sazby v minulosti.

Zdroj: Twitter

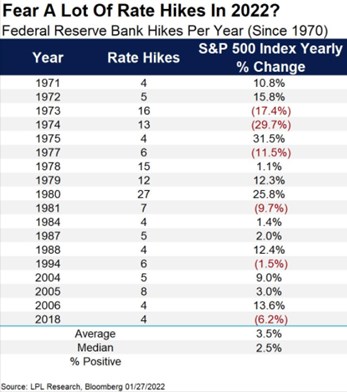

BofA v tabulce neuvádí, co trh následně v jednotlivých obdobích dělal, my si ale pomůžeme druhou tabulkou od LPL Research:

Zdroj: Twitter

Nejvyšší valuaci měl podle první tabulky trh v roce 1999, v druhé ale toto období z nějakého důvodu nenajdeme. Nevadí, protože je známo, co se dělo během praskání internetové bubliny. Druhá největší valuace panovala v roce 1971, rok poté si trh připsal více než 10 %, pak asi 16 %. Podle toho by se zdálo, že zvedání do vysokých valuací nemá v první fázi na akcie moc negativní dopad. Ale pak to přijde – prasknutí internetové bubliny, roky 1973, 1974 (viz tabulka).

Pak máme několik let, kdy se valuace trhu pohybovaly kolem 16 a jeho chování poté, co Fed zvednul sazby, v těchto případech vyznívá dosti smíšeně. Výrazný propad pak přišel vlastně jen v roce 1973. Celkově tu pak nějakou výraznou korelaci mezi chováním trhu na straně jedné a valuacemi, do kterých Fed zvedá sazby, moc nevidím. Důvod, který je podle mne rozhodující, lze formulovat v duchu toho, co jsem uvedl ve druhém odstavci:

Valuacím nezáleží na sazbách samotných, ale na požadované návratnosti celkové (tedy sazbách a rizikových prémiích) a jejich poměru k očekávanému růstu zisků. Fed tedy může zvedat sazby do historicky vysokých valuací, které jsou ale opřeny o příznivý poměr požadované návratnosti a očekávaného růstu. A pokud zvedání sazeb tento poměr nijak zvlášť nenaruší, může trh vesele růst dál. V opačném případě může Fed zvedat do valuací historicky nízkých, ale pokud jeho politiky výrazně naruší dosavadní vnímaný/očekávaný poměr požadovaná návratnost/růst, valuace a trh mohou ještě klesnout. Tím ale nechci říci, že vysoké valuace jsou irelevantní – trhu se lépe roste, pokud jej nahoru mohou táhnout zisky i valuace, než pouze zisky.

Ohledně valuací a sazeb se samozřejmě nabízí otázka, jak to tedy bude nyní. Podle mne je trh velmi zkráceně stále naceněn na dlouhodobě velmi příznivý ekonomický vývoj, který kombinuje relativně vysoké a hlavně dlouhodobě neinflační tempo růstu ekonomiky. Tedy kombinované s relativně nízkými sazbami a požadovanou návratností.