Na akciový trh se opakovaně dostavují obavy z toho, kam se vyšplhají výnosy vládních dluhopisů. Když se výnosy zklidní, pozornost akcií se upře jinam a za čas se vše opakuje. Má to nějaký fundamentální základ a kam tento cyklus asi spěje?

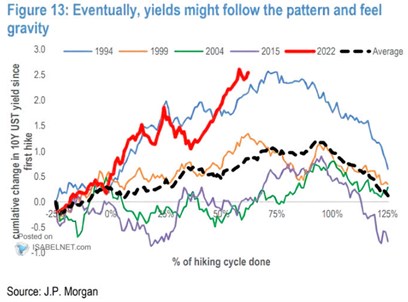

JPMorgan poskytuje v následujícím grafu historickou perspektivu ukazující vývoj výnosů desetiletých vládních dluhopisů během cyklů zvedání sazeb. Výnosy během nich mají tendenci k růstu až do pozdní fáze, po dosaženém vrcholu ale nenastává nějaká stabilizace, výnosy se vydávají zase směrem dolů. A poměrně brzo po konci cyklu zvedání sazeb se výnosy často nachází docela blízko úrovní, na kterých celý cyklus odstartovaly.

Zdroj: Twitter

O výnosech dlouhodobých dluhopisů se obvykle uvažuje jako o sumě budoucích výnosů krátkodobých plus nějaká časová prémie. Pokud během cyklu zvedání sazeb tyto výnosy rostou, měly by se podle této logiky zvedat ony budoucí očekávané výnosy krátkodobé a/nebo prémie. Ke konci cyklu se vše začíná obracet a můžeme myslím směle uvažovat o tom, že příčina je ve vývoji ekonomiky. Tedy v tom, že podle trhů již zvedání sazeb hodně utlumilo ekonomický vývoj a to posílá budoucí krátkodobé výnosy ne nahoru, ale dolů.

Mohli bychom uvažovat i o tom, proč vůbec absolvovat toto kolečko, když na konci je vše zhruba stejné, jako na začátku. To bychom se ale rychle dostali k ekonomickým cyklům a s tím souvisejícím monetárním a popřípadě jiným snahám o jeho vyhlazování – během těchto cyklů se z definice dostáváme zas a znovu tam, kde jsme byli. Na tak velké sousto se ale nachytat nedáme, podíváme se „jen“ na akcie:

Výnosy dlouhodobých dluhopisů do akciového fundamentu promlouvají výrazně a to přes požadovanou návratnost. Důležitá věc: Nezáleží ani tak na výši samotných výnosů, ale na jejich poměru k očekávanému růstu dividend a zisků. Výnosy ve výši 3 % mohou být pro fundament akcií výrazně lepší, než výnosy ve výši 2 %, pokud v prvním případě roste ekonomika zisky firem na trhu o 4 % a v druhém o 1 %.

Po finanční krizi a zejména během pandemie byl onen poměr výnosy/růst pro akcie extrémně výhodný – výnosy se relativně k očekávanému růstu pohyboval mimořádně nízko. V prostředí vyšších inflačních tlaků tomu bývá obráceně. Nebavíme se tedy nakonec o ničem jiném, než o tom, zda nastala nějaká dlouhodobá změna inflačního režimu, či jen se jen o něco prodloužila doba přechodnosti. I v tom druhém případě by to ale znamenalo velký obrat, pokud by se výnosy měly vrátit ze současných 4+ % na výchozí hodnoty. Či přesněji řečeno pokud by se měl onen poměr výnosy/růst vrátit na předchozí mimořádnou vlídnost. Možné to ale je.