Na americkém akciovém trhu jsou nyní akcie z pohledu historie (!) drahé, ne tak drahé a akcie levné. Zejména o těch posledních se skoro vůbec nehovoří, nejde přitom o žádnou malou skupinu. I když zároveň o „malou“ skupinu jde“.

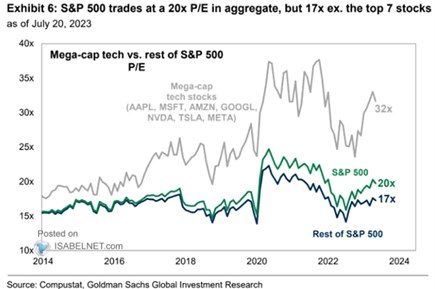

Na začátek zopakují následující graf, který srovnává valuace velkých technologických firem s valuacemi zbytku akcií v indexu SPX. Zlepšení výsledků některých mega-tech, možný blížící se obrat v sazbách a asi zejména vize a příběhy točící se kolem potenciálu umělé inteligence zvedly opět valuace první skupiny akcií na extrémy. Zbytek trhu je se svým PE cca na 17, což je historicky umírněnější číslo, ale také nejde o žádné drobné.

Zdroj: X, dříve známý jako Twitter

V souvislosti s oním zbytkem trhu mě zaujal pohled Toma Leeho z Fundstrat Global Advisors (viz poslední Perly týdne). Ten u zbytku trhu hovoří o PE ve výši 16, ale hlavně o tom, že tyto valuace jsou s ohledem na 4 % výnosy desetiletých vládních dluhopisů rozumné. Asi jak se to vezme – pokud se podíváme na graf, tak PE kolem 16 – 17 bylo také v letech 2015 – 2017. Tehdy se přitom výnosy desetiletých vládních obligací pohybovaly maximálně na 2,5 %. Tato část historie by tedy současné PE zbytku trhu s ohledem na výnosy za moc rozumné nepasovala (jiná možná ano). Přesněji řečeno, optimismus týkající se rizika a budoucího růstu je nyní znatelně výš, než v oněch letech 2015- 2017.

Dostat se dnes chci ale hlavně k oné levné části trhu. Ta skutečně existuje a není to tu a tam nějaká akcie, jde o celou skupinu akcií malých společností. Ty svou historickou levnost vykazují již nějakou dobu a podle následujícího grafu se na této rovině moc nemění:

Zdroj: X

K poslednímu grafu bych jen poznamenal, že docela často se ještě nedávno zmiňovalo, že akcie malých firem jsou na rozdíl od těch velkých naceněny na recesi. Já jsem tu před časem rozebíral, proč mi to nezní jako úplně přesvědčivé vysvětlení. Nicméně kdyby na něm něco bylo, současné snižování pravděpodobnosti recese a zvedání predikcí (cyklického) růstu by této skupině akcií mělo prospívat.